Nến Hammer là gì? Đặc điểm và cách ứng dụng trong giao dịch

Nến Hammer là một mô hình nến Nhật Bản trong phân tích kỹ thuật, thường xuất hiện trong biểu đồ giá và có hình dáng giống một cây nến với thân ngắn và bóng dài phía, cho thấy sự suy yếu của xu hướng giảm và khả năng tăng giá trong tương lai. Hãy cùng tìm hiểu về định nghĩa nến Hammer, đặc điểm và cách ứng dụng của mô hình này trong công việc bạn nhé!

Mục Lục

Nến Hammer là gì?

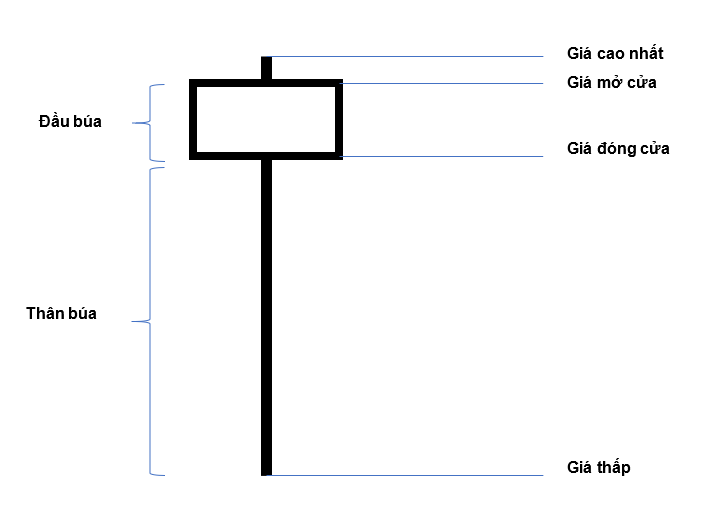

Nến Hammer là một mô hình nến đảo chiều trong phân tích kỹ thuật Nhật Bản, thường xuất hiện ở đáy của xu hướng giảm. Mô hình này có hình dáng giống như cây nến ngắn hoặc một cây búa, do đó được đặt tên là “Hammer” (cây búa).

Mô hình nến Hammer thường xuất hiện trong phiên có biến động giá mạnh, nhưng đặc biệt là khi giá đóng cửa cao hơn nhiều so với mức thấp nhất của phiên. Mặc dù có biến động mạnh trong phiên, nhưng giá đóng cửa của nến Hammer lại hồi phục mạnh và chỉ còn thấp đôi chút so với mức mở cửa.

Đặc điểm quan trọng của mô hình nến Hammer là phần cán của nến phải dài ít nhất gấp đôi so với phần đầu, thể hiện sự chênh lệch giữa giá mở và giá đóng cửa của phiên giao dịch. Mô hình này thường được xem là dấu hiệu đảo chiều mạnh mẽ và có thể là tín hiệu bắt đầu của một xu hướng tăng mới.

Đặc điểm của nến Hammer

Đặc điểm của mô hình nến Hammer bao gồm:

- Phần thân nến nhỏ, phần bóng nến dưới dài: Phần thân nến thường có kích thước nhỏ. Phần bóng nến phía dưới là phần quan trọng và thường rất dài, tạo ra hình dáng giống cây búa.

- Xuất hiện sau những nhịp giảm mạnh: Thường xuất hiện sau các chu kỳ giảm mạnh trong xu hướng giảm.

- Thể hiện nỗ lực hồi phục mạnh mẽ: Cho thấy sự nỗ lực hồi phục mạnh mẽ của giá. Tín hiệu này thường đi kèm với ý nghĩa tích cực, hàm ý rằng lực mua đang quay trở lại thị trường.

- Mức giá đóng cửa và phần đầu búa: Mức giá đóng cửa có thể thấp hoặc cao hơn so với mức mở cửa, nhưng thường được ưu tiên để đóng nến ở mức thấp hơn nhằm tạo ra phần đầu búa rõ ràng nhất.

- Phần bóng nến dưới dài: Phần bóng nến phía dưới thường dài hơn ít nhất là gấp đôi so với phần đầu búa.

- Tín hiệu tiềm năng đảo chiều Tăng Giá: Cho thấy tín hiệu tiềm năng về sự đảo chiều tăng giá. Để xác nhận tín hiệu đảo chiều, giá cần tiếp tục tăng ngay sau khi nến Hammer xuất hiện.

- Chờ nến Hammer hoàn thiện trước khi mở vị thế mua: Trader thường chờ cho đến khi nến Hammer hoàn thiện trước khi quyết định mở vị thế mua.

Cách ứng dụng nến Hammer trong giao dịch

Nến Hammer thường xuất hiện trong giai đoạn giảm giá và thường được coi là một dấu hiệu của việc hình thành đáy. Mô hình này biểu thị sức mua đang tăng lên và đang ngăn chặn áp lực bán ra, tạo ra tiềm năng đảo chiều xu hướng giảm.

Đặc điểm quan trọng của nến Hammer là hiệu quả cao hơn khi xuất hiện sau ít nhất 03 nến giảm giá, mỗi nến có mức đóng cửa thấp hơn nến trước đó. Một điểm đặc biệt quan trọng là nến Hammer thường có hình dạng giống chữ “T” giúp dễ dàng nhận biết.

Tuy nhiên, để xác nhận tín hiệu đảo chiều xu hướng, cần phải có sự xuất hiện của các nến tăng giá sau đó. Xác nhận chỉ đến khi có nến đóng cửa cao hơn nến Hammer, chỉ ra sự tham gia mạnh mẽ của lực cầu. Khi tín hiệu được xác nhận, có thể mở vị thế mua mới hoặc triển khai chiến lược dừng bán. Mức stop-loss thường được đặt dưới vùng bóng nến của mô hình nến Hammer để bảo vệ vị thế.

⇒ Tóm lại để áp dụng hiệu quả, nhà đầu tư cần xác định đúng xuất hiện của nến Hammer sau chuỗi nến giảm giá. Đối chiếu với các nến tiếp theo để xác nhận tín hiệu và xác định mức giá mở vị thế. Quản lý rủi ro và lợi nhuận thông qua việc đặt stop-loss và chốt lời. Đồng thời, kiểm tra và đánh giá thường xuyên để đảm bảo quyết định đầu tư luôn được cập nhật và linh hoạt. Tuy nhiên, nhớ rằng không có tín hiệu nào là tuyệt đối, và việc kết hợp với các phương pháp khác là quan trọng.

Ví dụ về nến Hammer

Dưới đây là một ví dụ về sự đảo chiều xu hướng trên đồ thị VN30 khi xuất hiện nến Hammer. Nến Hammer xuất hiện đầu năm 2019 và tạo ra một tín hiệu đảo chiều, được xác nhận bởi các nến liền sau duy trì mức đóng cửa cao hơn, tạo ra “Gap” tăng giá.

Để tăng độ tin cậy của tín hiệu, traders có thể sử dụng các chỉ báo kỹ thuật khác. Dải Bollinger bắt đầu hỗ trợ giá ngay trong phiên xuất hiện của nến Hammer, trong khi chỉ báo MACD cung cấp tín hiệu phân kỳ dương. Đồng thời, RSI cho thấy sự đồng thuận với tín hiệu tăng dần sau khi hoàn thiện mô hình Vai-Đầu-Vai đảo chiều. Sự cải thiện của thanh khoản trong các phiên tiếp theo cũng là một yếu tố tích cực.

Hạn chế của mô hình nến Hammer

Một trong những thách thức chính của mô hình nến Hammer là thiếu đảm bảo rằng giá sẽ tiếp tục tăng sau khi nến được xác nhận. Mặc dù một cây nến Hammer có thể thúc đẩy giá lên mạnh, nhưng điều này không đồng nghĩa với việc xu hướng tăng sẽ duy trì. Người giao dịch có thể phải đối mặt với việc đặt điểm dừng lỗ xa điểm vào lệnh, điều này có thể tăng nguy cơ mất vốn mà không có đảm bảo về việc có được phần thưởng tiềm năng lớn.

Mô hình nến Hammer cũng không cung cấp một mục tiêu giá cụ thể, điều này làm cho việc xác định lợi nhuận tiềm năng trở nên khó khăn. Để có cái nhìn tổng thể và đưa ra quyết định giao dịch hợp lý, quyết định về điểm thoát phải dựa trên các mô hình khác hoặc sử dụng phân tích nến khác.

Một số lưu ý khi sử dụng nến Hammer

- Nến Hammer không nên được sử dụng đơn độc, đặc biệt là khi xác nhận tín hiệu đảo chiều xu hướng. Trader thường kết hợp phân tích giá và xu hướng giá, cùng với các chỉ báo kỹ thuật khác, để xác nhận các mô hình đảo chiều.

- Nến Hammer có thể xuất hiện trên các khung đồ thị thời gian khác nhau, bao gồm đồ thị phút, ngày hoặc tuần.

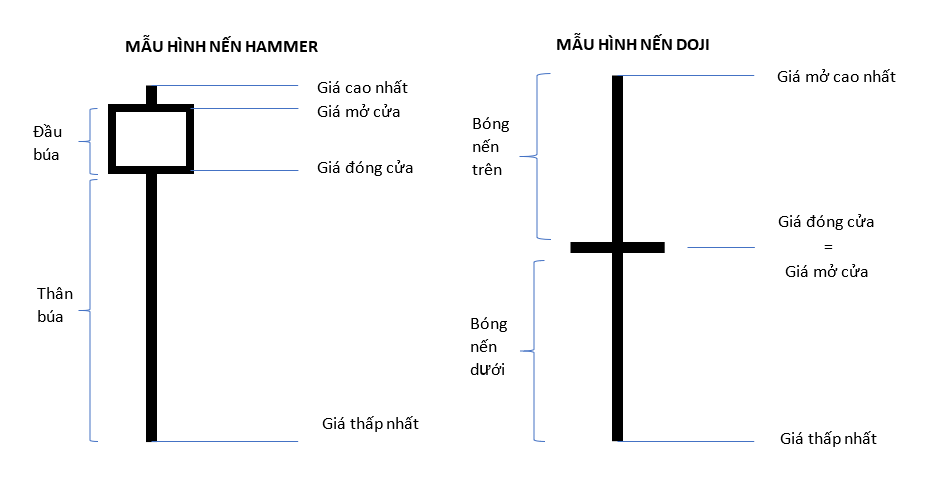

- Nến Hammer có thể bị nhầm lẫn với mô hình Doji vì cả hai đều có phần thân nến mỏng. Tuy nhiên, bản chất của nến Doji là có bóng trên và bóng dưới, trong khi Hammer thường chỉ có bóng dưới do lực cầu mạnh cuối phiên và đưa giá về tiệm cận giá mở cửa. Trong khi Hammer cho tín hiệu đảo chiều tăng rõ ràng hơn do phần bóng dưới dài, Dọi thường cho tín hiệu lưỡng lự do sự cân bằng giữa cung và cầu đang được thiết lập.

Kết luận

Tóm lại, mô hình nến Hammer là một công cụ quan trọng trong phân tích kỹ thuật chứng khoán, giúp nhà đầu tư nhận diện các tín hiệu đảo chiều xu hướng trên thị trường. Nến Hammer xuất hiện khi có sự tăng mạnh của lực mua, ngăn chặn áp lực bán ra, và có thể là dấu hiệu của sự hình thành một đáy giá.

Đối với những người giao dịch, việc kết hợp nến Hammer với phân tích kỹ thuật và sự đánh giá tổng thể của thị trường là quan trọng. Hiểu rõ nhược điểm và hạn chế của mô hình này sẽ giúp người đầu tư đưa ra quyết định mua/bán dựa trên thông tin đầy đủ và chính xác.

Để bắt đầu hành trình đầu tư với nhiều kiến thức được cập nhật tại HSCEdu, hãy mở tài khoản online chứng khoán HSC ngay hôm nay. Cuối cùng, đừng quên thường xuyên cập nhật tin tức thị trường chứng khoán mới nhất trên Stock Insight bạn nhé!