Phân tích kỹ thuật chứng khoán: Hướng dẫn chi tiết từ A – Z

Phân tích kỹ thuật chứng khoán là một yếu tố rất quan trọng để các nhà đầu tư có thể đưa ra quyết định chính xác trên thị trường. Để có thể phân tích kỹ thuật, các nhà đầu tư cần phải có những thông tin cần thiết. Bài viết này sẽ giúp các bạn có được những thông tin có giá trị thực sự để có thể phân tích thị trường chứng khoán.

Phân tích kỹ thuật chứng khoán là gì?

Phân tích kỹ thuật trong chứng khoán là dự đoán vận động giá cả tương lai dựa trên khảo sát giá trong quá khứ.

Phân tích kỹ thuật có thể áp dụng cho chứng khoán, chỉ số, hàng hóa, tương lai có thể giao dịch được trong đó giá chịu ảnh hưởng từ áp lực cung cầu. Giá đề cập tới mối liên kết giữa giá cao, thấp, giá mở cửa, đóng cửa của chứng khoán thông qua các khung thời gian khác nhau.

Phân tích kỹ thuật không xem xét giá trị của cổ phiếu như một động cơ chính để mua hay bán cổ phiếu. Nó đòi hỏi phải nghiên cứu xu hướng và động lực của giá và số lượng của cổ phiếu.

Dựa trên xu hướng, các nhà kinh doanh có thể quyết định khi nào mua hoặc khi nào bán cổ phiếu. Các nhà phân tích kỹ thuật chủ yếu sử dụng biểu đồ, và không thường xuyên tham khảo ý kiến về tình hình tài chính của công ty.

Và nếu bạn là nhà đầu tư F0, chưa biết nhiều về cách đọc biểu đồ cũng như các chỉ số, thì hãy tham khảo bài viết: Hướng dẫn cách đọc biểu đồ chứng khoán cho nhà đầu tư F0.

Đặc điểm phân tích kỹ thuật trong chứng khoán

Phân tích cơ bản được sử dụng để đánh giá một loại cổ phiếu dựa trên kết quả kinh doanh của một công ty.

Trong khi đó, phân tích kỹ thuật hướng tới việc nghiên cứu giá cả chứng khoán, cũng như khối lượng giao dịch.

Việc phân tích này bao gồm các công cụ được dùng để đánh giá tác động của cung và cầu đối với một cổ phiếu sẽ ảnh hưởng như thế nào tới giá của cổ phiếu đó. Việc làm này thường chỉ được sử dụng trong việc đầu tư ngắn hạn.

.jpg)

Phân tích kỹ thuật chứng khoán sẽ phù hợp trong việc đầu tư ngắn hạn

Vai trò của phân tích kỹ thuật

Phân tích kỹ thuật đóng vai trò quan trọng, với 3 chức năng chính là báo động, xác thực và dự đoán.

Công cụ báo động

Việc phân tích này cảnh báo sự phá vỡ hỗ trợ và kháng cự, đồng thời có thể thiết lập nên các ngưỡng an toàn mới thay vì tiếp tục dao động quanh một mức giá cũ. Các nhà đầu tư nhận biết sự thay đổi về mức giá càng sớm thì có thể đưa hành động mua vào hoặc bán ra càng chính xác.

Công cụ xác nhận

Các phương pháp phân tích này có thể được sử dụng kết hợp với các phương pháp khác để xác định xu hướng thay đổi của giá. Sử dụng kết hợp các phương pháp kỹ thuật khác nhau giúp nhà đầu tư đưa ra quyết định nhanh nhất và chính xác nhất.

Công cụ dự đoán

Các nhà đầu tư sử dụng các kết luận của phương pháp trên để đưa dự đoán về sự đổi của giá trong tương lai. Nhờ phương pháp này, các nhà đầu tư sẽ giảm thiểu khả năng đoán sai do thiếu thông tin hoặc bị ảnh hưởng bởi hiệu ứng đám đông.

.jpg)

Phân tích kỹ thuật chứng khoán có nhiều vai trò quan trọng

Các trường phái phân tích kỹ thuật

Trường phái cổ điển và tân cổ điển

Cách sử dụng chính của trường phái này là phân tích xu hướng với 2 nhóm công cụ chủ đạo là: Chart pattern và Indicators.

Trường phái phân tích kỹ thuật cổ điển và tân cổ điển

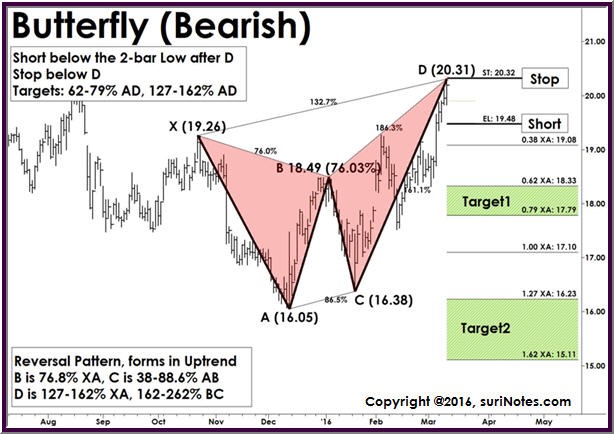

Trường phái Hamonic

Trường phái này chỉ phân tích sự vận động của giá mà không cần quan tâm nhiều đến khối lượng giao dịch. Những người theo trường phái này tin tưởng vào các quy luật kỳ bí và siêu nhiên đang chi phối mọi sự vật hiện tượng trong vũ trụ.

Trường phái phân tích kỹ thuật Hamonic

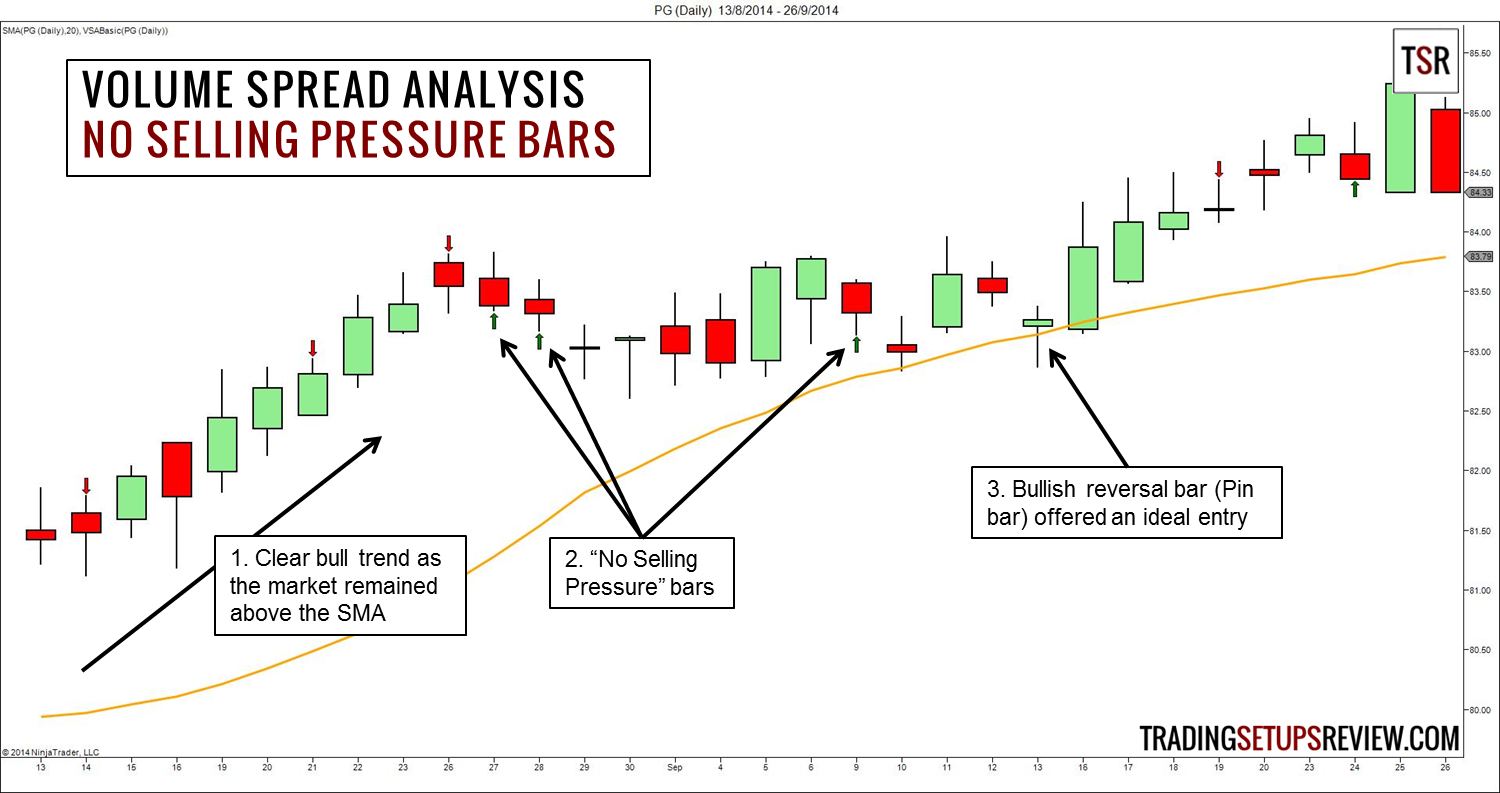

Trường phái Volume Spread Analysis

Trường phái này cho rằng dòng tiền quyết định tất cả. Dòng tiền đổ vào đâu, cái đó tăng giá và ngược lại, dòng tiền rút ra khỏi đâu, cái đó giảm giá.

Trường phái phân tích kỹ thuật Volume Spread Analysis

Trường phái phân tích kiểu Nhật

Quan điểm này cũng cho rằng tâm lý con người điều khiển mọi quyết định của họ. Có 3 kiểu chính là: Candlestick, Heiken Ashi và Ichimoku Kinko Hyo.

Trường phái phân tích kỹ thuật kiểu Nhật

4 Sai lầm khi dùng phân tích kỹ thuật

Phân tích kỹ thuật được sử dụng phổ biến trong chứng khoán do tính chất hiện đại và tiện ích. Tuy nhiên, dù ở thời đại nào thì các nhà đầu tư cũng sẽ mắc sai lầm khi sử dụng phương pháp phân tích kỹ thuật chứng khoán để đưa ra các quyết định trong giao dịch.

Và đây là những sai lầm mà các nhà đầu tư dù là “lính mới” hay lâu năm đều vấp phải:

Đổ lỗi cho những yếu tố cơ bản làm bạn đưa ra các phán đoán sai

Khi mắc phải một sai lầm nào đó, mỗi người đều sẽ hành động theo bản năng đổ lỗi cho mọi thứ xung quanh. Và tất nhiên, các nhà đầu tư sử dụng phương pháp TA khi giao dịch cũng không thể tránh khỏi.

Khi không có cách nào giải thích được những nguyên nhân của sự biến đổi mức giá cổ phiếu ngoài dự đoán của mình thì họ tìm một tin tức hoặc yếu tố nào đó để đổ lỗi thay vì chấp nhận bản thân đã mắc sai lầm.

Các nhà đầu tư sử dụng phương pháp phân tích kỹ thuật đôi khi cũng sẽ mắc sai lầm

Có thể nói, theo nguyên tắc cơ bản, PTKT chỉ phản ánh tất cả các yếu tố bên trong và tổng hòa tâm lý của các nhà đầu tư. Vì thế, thay vì cố chấp đi tìm lý do ngoài phạm trù PTKT để ngụy biện cho sai lầm của mình, thì hãy chấp nhận và tìm hiểu xem mình đã sai chỗ nào. Từ đó rút ra những kinh nghiệm và đưa ra những phán đoán đúng hơn.

Lạm dụng quá nhiều chỉ báo kỹ thuật

Chỉ báo kỹ thuật là những công thức tính toán và dự đoán báo giá dựa trên những dữ liệu như khối lượng, giá hay nhu cầu mua bán của một loại cổ phiếu. Tuy chỉ là một phần nhỏ trong PTKT, nhưng lại hỗ trợ khá nhiều trong quá trình quyết định đưa ra các phán đoán.

Nhiều nhà đầu tư cho rằng sử dụng càng nhiều chỉ báo thì kết quả phán đoán đưa ra ngày càng chính xác, càng có nhiều cơ hội để giao dịch. Thế nhưng bạn nên nên nhớ rằng lạm dụng cái gì quá nhiều sẽ mang đến tác dụng ngược lại. Bạn nên hiểu rõ một chỉ báo và cố gắng phát huy hết tác dụng của nó sẽ tốt hơn dùng quá nhiều chỉ báo cùng một lúc đấy.

Sử dụng quá nhiều chỉ báo trong phân tích kỹ thuật sẽ ảnh hưởng đến độ chính xác của các phán đoán đưa ra

Một lời khuyên cho các nhà đầu tư F0, mới bắt đầu sử dụng phân tích kỹ thuật chứng khoán đó là các bạn nên tiếp xúc và làm quen với các mô hình giá. Vì thông qua cách này, bạn sẽ có cái nhìn khách quan và sát thực tế với xu hướng của giá cổ phiếu. Khi đã quen với mô hình này, bạn có thể kết hợp thêm với các chỉ báo khác trong quá trình phân tích, để có thể đưa ra những dự đoán có tính chính xác cao.

Sử dụng các công cụ phân tích phức tạp

Trong chứng khoán, nhiều người cho rằng các công cụ phân tích càng phức tạp sẽ giúp họ khám ra những điều mới trong quy luật của giá, trong khi các nhà đầu tư chỉ sử dụng các chỉ báo đơn giản thì không tìm được.

Việc sử dụng những công cụ phức tạp trong phân tích nghe có vẻ hoành tráng và cao cấp, nhưng thực tế thì các chỉ báo hay công cụ nào mà càng ít người sử dụng thì kết quả đưa ra sẽ không khả quan và chính xác.

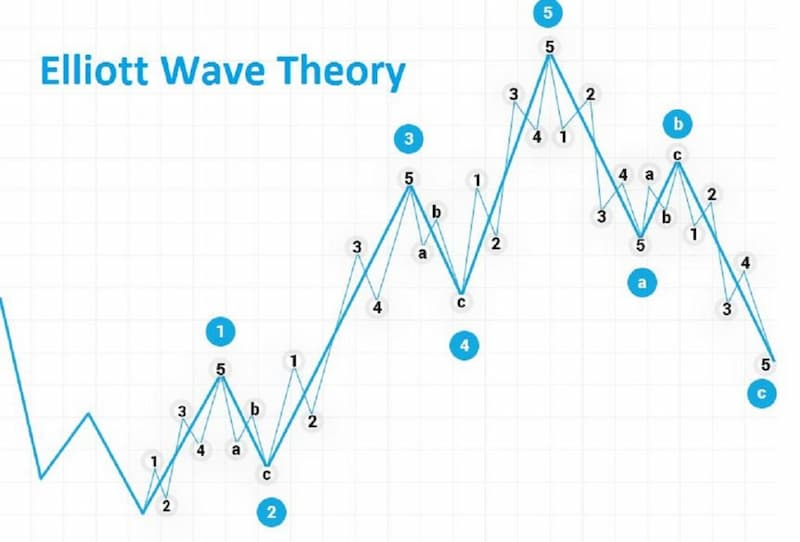

Mô hình sóng Elliot khá phức tạp với các nhà đầu tư F0

Một số công cụ phức tạp mà các nhà đầu tư có thể chưa biết như mô hình Elliot, Harmonic, Pitchfork,… Một lời khuyên tiếp theo cho những ai dùng phân tích kỹ thuật chứng khoán là hãy dùng những công cụ đơn giản và tập trung chủ yếu vào sự biến động của giá.

Không sử dụng các khung thời gian lớn

Phân tích kỹ thuật có thể áp dụng cho mọi khung giờ, thế nhưng nhiều nhà đầu tư lại tưởng rằng chỉ có thể sử dụng trong một khung giờ nhất định và sẽ diễn ra trong thời gian ngắn Khi sử dụng PTKT trong thời gian ngắn, các nhà đầu tư sẽ không đủ thời gian để lên kế hoạch trước những thay đổi nhanh của giá và điều này sẽ làm giảm độ chính xác.

Bên cạnh đó, sử dụng PTKT trong khung thời gian nhỏ sẽ khiến cho các nhà giao dịch gặp một vài rắc rối khá lớn. Một trong số đó là tín hiệu giao dịch sẽ xuất hiện liên tục khiến cho tần suất lợi nhuận vào lệch đi và tăng cao mức độ rủi ro. Vì vậy, để có cái nhìn tổng quan hơn, các nhà đầu tư nên sử dụng PTKT trong khung thời gian lớn như tuần hoặc ngày. Điều này sẽ cung cấp cho bạn nhiều thông tin hơn như hướng đi của mức giá chẳng hạn.

Ưu và nhược điểm của phân tích kỹ thuật

Ưu điểm

- Phân tích kỹ thuật với tỷ lệ chính xác cao giúp nhà đầu tư dễ dàng xác định được thời điểm giao dịch như vào lệnh, cắt lỗ, chốt lời,… Các chỉ báo, các mô hình được xây dựng bởi những nhà đầu tư chuyên nghiệp, những chuyên gia giàu nhiều kinh nghiệm sẽ giúp nhà đầu tư mới có thể sử dụng phương pháp này để thiết lập lệnh giao dịch một cách chính xác, phù hợp.

- Diễn biến giá thường đi trước phân tích cơ bản. Bằng cách tập trung vào diễn biến giá cả, các nhà phân tích kỹ thuật sẽ dự đoán được giá tương lai.

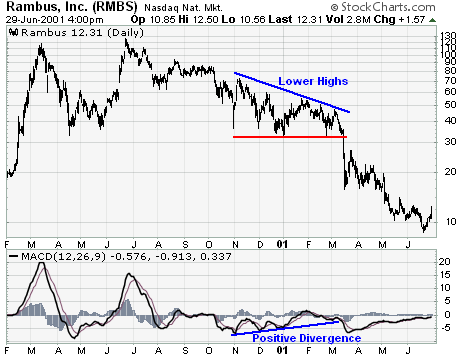

- Phân tích biểu đồ đơn giản có thể giúp xác định mức hỗ trợ và kháng cự. Chúng thường được đánh dấu bởi các khoảng thời gian nghẽn giao dịch (phạm vi giao dịch), trong đó giá di chuyển trong phạm vi hạn hẹp trong một khoảng thời gian dài cho ta biết rằng lực cung và cầu đã bế tắc.

Nhược điểm

- Không phải tất cả tín hiệu và mô hình kỹ thuật đều hoạt động đúng. Khi bạn bắt đầu nghiên cứu phân tích kỹ thuật bạn sẽ gặp một loạt các mô hình và chỉ số với các quy tắc để kết hợp.

- Thị trường chứng khoán Việt Nam đầy biến động gây ra nhiều rủi ro vì kết quả nhiều khả năng sẽ chậm hơn so với tin thực tế. Đương nhiên, phương án này bị các nhà đầu tư chỉ trích vì tỉ lệ lãi/ lỗ đã không còn hấp dẫn như trước. Vào thời điểm xu hướng này được xác định, thị trường đã chuyển động đáng kể. Sau một động thái lớn như vậy, tỷ lệ lãi: lỗ không còn lớn nữa.

- Mặc dù có các tiêu chuẩn, nhiều lần hai nhà phân tích kỹ thuật xem cùng một biểu đồ nhưng lại đưa ra hai kịch bản khác nhau. Cả hai sẽ có thể đưa ra mức hỗ trợ hợp lý và mức kháng cự chính để biện minh cho phân tích của họ. Phân tích kỹ thuật giống như nghệ thuật hơn là khoa học. Mọi chuyện đều có tính tương đối, phụ thuộc vào mắt của người xem.

Kết luận

Phân tích kỹ thuật là công cụ rất cần thiết để các nhà đầu tư có tham gia vào thị trường đầy tiềm năng này. Để có thể sử dụng các công cụ phân tích kỹ thuật hiệu quả, bạn có thể đăng ký khóa học Hướng dẫn phân tích kỹ thuật tại HSCEdu.

3 phút Mở tài khoản chứng khoán HSC để tham gia nền tảng học tập HSCEdu.