Chi phí biên (MC) là gì? Khác gì với lợi ích cận biên

Chi phí biên là một khái niệm rất quan trọng trong quản trị doanh nghiệp. Chi phí biên Marginal Cost là gì, cũng như cách tính chi phí biên sẽ được Stock Insight giải đáp ngay trong bài viết dưới đây!

Chi phí biên là gì? Ý nghĩa của Marginal Cost là gì?

Theo Kinh tế học, Chi phí biên hay chi phí cận biên là chi phí cần để sản xuất thêm một đơn vị sản phẩm. Chi phí biên được tính bằng cách chia sự thay đổi của tổng chi phí khi sản xuất thêm một đơn vị hàng hóa cho sự thay đổi của sản lượng hàng hóa được sản xuất.

Phân tích chi phí cận biên cực kỳ quan trọng với các công ty vì nó giúp họ tối ưu hóa khả năng sản xuất và tối đa hóa lợi nhuận. Phân tích quan hệ giữa doanh thu biên và chi phí biên giúp các nhà quản lý đưa ra quyết định phù hợp.

>>>Xem thêm: Thu nhập thụ động: Chìa khóa “vàng” mở ra tự do tài chính

Một công ty có thể tăng lợi nhuận nếu chi phí biên của việc sản xuất thêm sản phẩm nhỏ hơn doanh thu cận biên. Ngược lại, chi phí cận biên lớn hơn hoặc bằng doanh thu cận biên thì công ty cần xem xét cải thiện quản lý chi phí hay doanh thu. Thậm chí, công ty có thể phải tạm ngừng sản xuất vì lúc này doanh nghiệp đang phung phí tiền bạc, hoạt động kém hiệu quả.

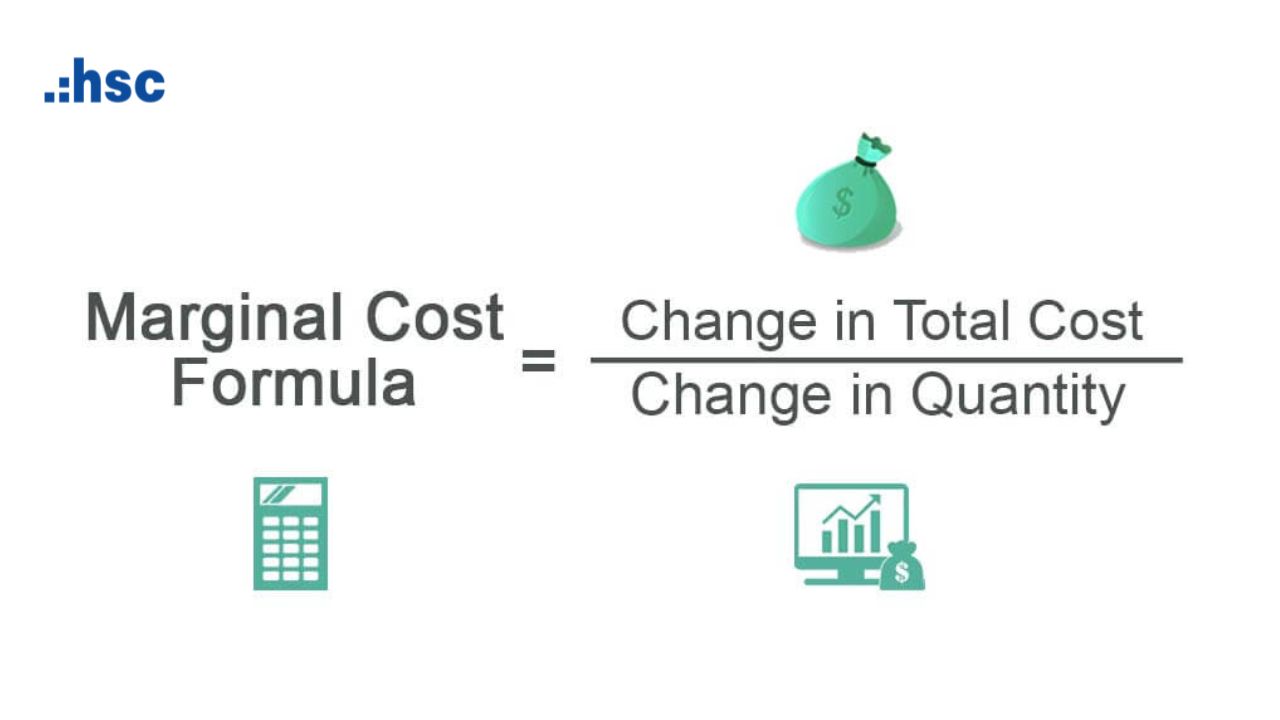

Công thức tính chi phí biên và ví dụ minh họa

Công thức chi phí biên cụ thể như sau:

MC = ∆C / ∆Q

Trong đó:

MC: Là ký hiệu của chi phí biên (chính là viết tắt của “Marginal Cost”)

∆C (Thay đổi trong chi phí): Sự thay đổi trong chi phí được tính toán bằng cách lấy chi phí sản xuất của sản lượng mới trừ đi chi phí sản xuất của sản lượng cũ.

Ví dụ: Công ty A sản xuất 1500 đôi giày với tổng chi phí là 1 tỷ VNĐ. Giả sử sau đó công ty A tiếp tục sản xuất thêm 500 đôi giày, với tổng chi phí cho 2000 đôi giày là 1,2 tỷ VNĐ.

- Để tính ∆C, ta lấy tổng chi phí theo sản lượng mới (2000 đôi) tương đương 1,2 tỷ trừ đi chi phí theo sản lượng cũ (1500 đôi) tương đương 1 tỷ. Kết quả thu được là:

∆C = 1,2 – 1 = 0,2 (tỷ đồng).

- ∆Q (Thay đổi trong sản lượng): Sự thay đổi trong sản lượng được tính toán bằng cách lấy sản lượng của lần sản xuất mới trừ đi sản lượng của lần sản xuất cũ.

Trở lại ví dụ trên, công ty A lúc này đã chuyển từ sản xuất 1500 đôi giày thành 2000 đôi. Như vậy, thay đổi về sản lượng (∆Q) sẽ là 500 đôi giày, được tính toán bằng cách lấy khối lượng sản phẩm được sản xuất lúc sau (2000 đôi giày) trừ đi khối lượng sản phẩm được sản xuất lúc đầu (1500 đôi giày).

Áp dụng hàm chi phí biên cho công ty giày A, ta được: MC = 0,2/500 = 400.000 VNĐ.

Những lưu ý khi phân tích chi phí biên

Phân tích chi phí cận biên rất khó để áp dụng vào các ngành như đóng tàu hay sản xuất máy bay. Lý do là những ngành này thì giá trị của sản phẩm chưa hoàn thiện tương ứng với một doanh thu rất lớn.

>>> Xem thêm: Phân tích kỹ thuật chứng khoán: Hướng dẫn chi tiết từ A – Z

Vì vậy, nếu chi phí chung cố định mà không được tính vào giá trị cuối kỳ của sản phẩm chưa hoàn thiện thì hàng năm công y có thể bị lỗ và khi sản phẩm hoàn thành thì lại thu được lợi nhuận rất lớn. Phân tích chi phí cận biên đối với trường hợp này sẽ cho kết quả không được chính xác.

Khi phân tích chi phí cận biên, yếu tố thời gian thường sẽ bị bỏ qua. Ví dụ, hai công ty B và C tuy có chi phí cận biên hoàn toàn giống nhau, thế nhưng nếu công ty B mất nhiều thời gian hơn công ty C để hoàn thành công việc, thì chi phí thực tế của công ty B sẽ cao hơn công ty C. Điều này được bỏ qua khi tính toán và phân tích chi phí biên có thể sẽ gây ra sự nhầm lẫn.

Vì vậy các công ty cần hết sức cẩn thận khi áp dụng chi phí cận biên trong những tình huống cụ thể. Nếu như chi phí cận biên không được và giải thích một cách hợp lý và chính xác, không liên quan đến tất cả các biến số ở trong một tình huống nhất định, điều đó có thể dẫn đến những quyết định quản lý không chính xác.

- Có nhiều điều cần lưu ý khi phân tích chi phí biên

Phân biệt chi phí biên và chi phí bình quân

Khác nhau giữa chi phí biên và chi phí trung bình, thì chi phí trung bình là chi phí trên một đơn vị sản lượng. Chi phí bình quân sẽ được tính bằng tổng chi phí (bao gồm tất cả các chi phí cố định và biến đổi) chia cho số lượng sản phẩm đã được sản xuất.

Phân biệt chi phí biên (Marginal Cost) và lợi ích cận biên (Marginal Benefit)

Lợi ích cận biên và chi phí cận biên là hai thước đo chi phí hoặc giá trị của sản phẩm thay đổi như thế nào. Lợi ích cận biên tác động đến khách hàng, trong khi chi phí cận biên ảnh hưởng đến nhà sản xuất. Các công ty cần xem xét cả hai khái niệm khi sản xuất, định giá và tiếp thị một sản phẩm.

Lợi ích cận biên là số tiền tối đa mà người tiêu dùng sẵn sàng trả cho một hàng hóa hoặc dịch vụ bổ sung. Sự hài lòng của người tiêu dùng có xu hướng giảm khi mức tiêu thụ tăng lên. Chi phí cận biên là sự thay đổi chi phí khi một đơn vị bổ sung của hàng hóa hoặc dịch vụ được sản xuất.

>>> Xem thêm: Hướng dẫn đầu tư chứng khoán hiệu quả cho người mới bắt đầu

Lợi ích cận biên là một lợi ích nhỏ nhưng có thể đo lường được đối với người tiêu dùng nếu họ sử dụng một đơn vị bổ sung của hàng hóa hoặc dịch vụ. Lợi ích cận biên thường giảm khi người tiêu dùng quyết định tiêu thụ nhiều hàng hóa hơn.

Ví dụ, bạn chỉ có 100.000 đồng để mua 1 cái áo thun. Tuy nhiên bạn có thể bị thuyết phục mua chiếc áo thun thứ hai với giá 50.000 đồng. Đối với bạn lúc này, lợi ích cận biên của chiếc áo thun đầu tiên là 100.000 đồng, trong khi lợi ích cận biên của chiếc áo thứ hai là 100.000 đồng.

Lời kết

Các bạn hẳn đã hiểu rõ chi phí biên là gì, cũng như công thức chi phí biên. Mở tài khoản chứng khoán online HSC để đầu tư cổ phiếu và cập nhật tin thị trường chứng khoán hôm nay nhé!