CAGR là gì? Ý nghĩa và ứng dụng của CAGR trong đầu tư chứng khoán

Mục Lục

CAGR là gì?

CAGR (Compound Annual Growth Rate) là một chỉ số được sử dụng để đo lường tốc độ tăng trưởng trung bình hàng năm của một giá trị hoặc khoản đầu tư trong một khoảng thời gian nhất định. Nó giúp xác định mức lợi nhuận hoặc tăng trưởng của một đầu tư mà không quan tâm đến biến động hàng ngày hoặc hàng quý.

Ví dụ, giả sử bạn đầu tư 1.000 đô la vào đầu năm 2016 và vào cuối năm đầu tư của bạn trị giá 3.000 đô la, mang lại tỷ suất sinh lời 200%. Năm sau, thị trường điều chỉnh và bạn mất 50%, kết thúc với 1.500 đô la vào cuối năm 2017.

Ý nghĩa của CAGR

- Chỉ số này giúp đánh giá mức tăng trưởng trung bình của một khoản đầu tư qua một khoảng thời gian cụ thể, bất kể có sự biến động trong quá trình đó. Điều này giúp nhà đầu tư thấy được hiệu suất dự kiến của đầu tư của họ dựa trên một kịch bản tăng trưởng ổn định.

- CAGR cho phép bạn so sánh hiệu suất của nhiều khoản đầu tư khác nhau trên cùng một cơ sở giả định, giúp bạn xác định khoản đầu tư nào có khả năng sinh lời tốt hơn trong tương lai.

- Chỉ số này cung cấp một cái nhìn về giá trị tương lai của đầu tư nếu mức tăng trưởng hiện tại được duy trì trong tương lai. Điều này giúp nhà đầu tư lập kế hoạch và đưa ra quyết định đầu tư dựa trên các dự đoán tiềm năng.

- CAGR giúp xác định xem tăng trưởng của đầu tư chủ yếu đến từ việc gia tăng vốn ban đầu hay từ lãi suất đầu tư. Điều này có thể hữu ích để hiểu rõ cơ cấu của hiệu suất đầu tư.

- Bằng cách biết CAGR của một đầu tư, bạn có thể xác định mức độ rủi ro mà bạn đang đảm đương. Nếu chỉ số này thấp hơn so với mong đợi, có thể có nguy cơ đối mất một phần hoặc toàn bộ lợi nhuận.

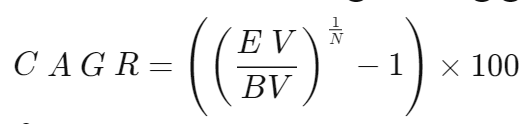

Cách tính toán CAGR

- Xác định giá trị ban đầu (Giá trị đầu tư ban đầu): Đây là số tiền bạn đầu tư ban đầu vào một tài sản hoặc khoản đầu tư cụ thể. Tên gọi của nó là “PV” (Present Value).

- Xác định giá trị cuối cùng (Giá trị kết thúc): Đây là giá trị của tài sản hoặc khoản đầu tư sau một khoảng thời gian. Hãy gọi nó là “FV” (Future Value).

- Xác định số năm (n): Đây là thời gian trong khoảng bạn muốn tính chỉ số này. Số năm này đo bằng số năm giữa giá trị ban đầu và giá trị cuối cùng.

- Sử dụng công thức CAGR: Sử dụng công thức đã nêu ở trên để tính toán tỷ suất tăng trưởng hàng năm trung bình đệm. Thay thế các giá trị cụ thể của PV, FV và n vào công thức.

- Nhân với 100%: Sau khi tính CAGR bằng công thức, nhân kết quả với 100% để biểu thị tỷ suất tăng trưởng dưới dạng phần trăm.

Ví dụ:

Giả sử bạn đầu tư $1,000 vào một quỹ đầu tư vào năm 2010, và giá trị cuối cùng của đầu tư là $2,000 vào năm 2020. Để tính chỉ số này, bạn sẽ thực hiện như sau:

- PV (Giá trị ban đầu) = $1,000

- FV (Giá trị cuối cùng) = $2,000

- n (Số năm) = 2020 – 2010 = 10 năm

Sử dụng công thức CAGR:

CAGR = [(2,000 / 1,000) ^ (1 / 10) – 1] x 100% = [(2) ^ 0.1 – 1] x 100% = (1.07177346 – 1) x 100% ≈ 7.18%

Vậy tỷ suất tăng trưởng hàng năm trung bình đệm (CAGR) của đầu tư này là khoảng 7.18%.

Các yếu tố ảnh hưởng đến CAGR

CAGR phụ thuộc vào những yếu tố sau:

- Chỉ số CAGR thường tăng lên khi thời gian nắm giữ đầu tư kéo dài. Điều này thể hiện tầm quan trọng của việc đầu tư và tái đầu tư lâu dài để thấy được hiệu suất tích lũy.

- Sự biến động mạnh hàng năm trong giá trị đầu tư có thể ảnh hưởng đến CAGR và làm cho nó không phản ánh chính xác hiệu suất thực tế, đặc biệt là trong các tình huống biến động lớn.

- Sự khác biệt giữa lợi nhuận hàng năm và lợi nhuận trung bình có thể ảnh hưởng đến giá trị của CAGR. Nếu lợi nhuận hàng năm cao hơn lợi nhuận trung bình, chỉ số này sẽ giảm và ngược lại.

- Nếu tái đầu tư lợi nhuận được thực hiện với tỷ suất cao hơn, CAGR có thể tăng lên, vì việc tái đầu tư có thể gia tăng lợi nhuận theo thời gian.

Ứng dụng của CAGR trong đầu tư

CAGR được sử dụng để so sánh hiệu suất giữa các khoản đầu tư khác nhau hoặc so sánh hiệu suất của một danh mục đầu tư với một chỉ số thị trường. Với CAGR, nhà đầu tư có thể đánh giá xem một cổ phiếu đã thể hiện hiệu suất tốt so với các cổ phiếu khác trong cùng một nhóm ngành hay so với một chỉ số thị trường nào đó.

Cũng có thể sử dụng CAGR để so sánh lợi nhuận của các khoản đầu tư so với các loại tài sản khác như trái phiếu hoặc tài khoản tiết kiệm. Điều này giúp nhà đầu tư có cái nhìn toàn diện về hiệu suất đầu tư của mình.

Lợi ích và hạn chế của CAGR

CAGR mang lại nhiều lợi ích như:

- Đánh giá hiệu suất dựa trên mức sinh lời trung bình hàng năm, không bị ảnh hưởng bởi biến động hàng năm.

- So sánh hiệu suất giữa các khoản đầu tư khác nhau và so sánh với chỉ số thị trường.

- So sánh lợi nhuận của các khoản đầu tư với các loại tài sản khác.

Tuy nhiên, cũng cần lưu ý những hạn chế của CAGR:

- CAGR tính toán dựa trên giả định về tốc độ tăng trưởng ổn định trong một khoảng thời gian. Điều này làm mất đi sự linh hoạt và không phản ánh được sự biến động tự nhiên của thị trường. Lợi tức từ các khoản đầu tư không đồng đều và thay đổi theo thời gian.

- CAGR không tính toán thêm tiền vào hoặc rút tiền khỏi danh mục đầu tư trong quá trình đo lường. Điều này làm giả mạo kết quả, đặc biệt khi nhà đầu tư thực hiện các giao dịch nạp tiền thêm vào.

- CAGR dựa trên lịch sử và không đảm bảo rằng tốc độ tăng trưởng trong tương lai sẽ giữ nguyên. Điều này làm giảm tính chính xác của dự báo, đặc biệt là khi khung thời gian đánh giá ngắn.

- CAGR có thể không phản ánh chính xác tình hình của khoản đầu tư nếu giá trị của nó biến động đáng kể qua các chu kỳ. Một số biến động lớn có thể bị che giấu khi sử dụng CAGR, như trong trường hợp ví dụ về quỹ đầu tư giả sử.

Mức CAGR nào được đánh giá là tốt?

Việc xem xét điều gì được coi là CAGR tốt sẽ tùy thuộc vào ngữ cảnh cụ thể. Tuy nhiên, nói chung, nhà đầu tư đánh giá mức CAGR bằng cách cân nhắc chi phí cơ hội và mức độ rủi ro của khoản đầu tư.

Chẳng hạn, nếu một công ty có tốc độ tăng trưởng 25% trong một ngành có CAGR trung bình gần 30%, thì có vẻ như hiệu suất của nó không đặc sắc khi so sánh. Tuy nhiên, nếu tốc độ tăng trưởng của ngành là thấp hơn, ví dụ như 10% hoặc 15%, thì CAGR của công ty có thể được xem xét là ấn tượng.

Nói chung, một mức CAGR cao hơn thường được coi là tốt, nhưng điều này cũng cần phải được đối chiếu với bối cảnh và điều kiện thị trường. Sự hiểu biết về ngành, chiến lược kinh doanh, và tiềm năng tăng trưởng trong tương lai đều quan trọng khi đánh giá liệu mức CAGR đó có phản ánh đầy đủ giá trị của khoản đầu tư hay không.

So sánh giữa CAGR và IRR

Điểm quan trọng là CAGR có thể được tính toán một cách đơn giản bằng tay, trong khi IRR thường cần sự hỗ trợ từ máy tính tài chính, Excel hoặc hệ thống kế toán. Nếu bạn muốn đo lường hiệu suất của một đầu tư đơn giản và nhanh chóng, CAGR là lựa chọn phù hợp. Ngược lại, khi đối mặt với các dự án phức tạp hơn, IRR cung cấp một cái nhìn chi tiết và linh hoạt hơn về hiệu suất đầu tư.

Kết luận

CAGR là một công cụ quan trọng trong việc đánh giá hiệu suất đầu tư trong thời gian dài và so sánh giữa các khoản đầu tư khác nhau. Tuy nhiên, nó không phản ánh rủi ro đầu tư và chỉ tính toán dựa trên dữ liệu quá khứ. Để đánh giá đầu tư một cách toàn diện, nhà đầu tư cần kết hợp CAGR với các yếu tố khác như biến động hàng năm và rủi ro đầu tư.

Mở tài khoản online chứng khoán HSC ngay hôm nay để bắt đầu hành trình đầu tư cùng nhiều kiến thức được cập nhật tại HSCEdu. Đừng quên thường xuyên cập nhật tin tức thị trường chứng khoán mới nhất trên Stock Insight bạn nhé!