Đường trung bình động MA là gì? Cách sử dụng đường MA hiệu quả

Đường trung bình động MA (Moving Average) là một trong những công cụ quan trọng trong phân tích kỹ thuật được sử dụng rộng rãi trên thị trường tài chính. Đây là một chỉ báo xu hướng có khả năng giúp nhà đầu tư và giao dịch viên xác định xu hướng thị trường, xác định điểm mua và bán, và cả xác định vùng hỗ trợ và kháng cự. Để hiểu rõ hơn về đường trung bình động và cách sử dụng nó, chúng ta hãy khám phá các khái niệm và ứng dụng của nó trong bài viết này.

Đường trung bình động (MA) là gì?

Đường trung bình động MA là chỉ báo xu hướng, mục đích chính là để giá đang vận động theo xu hướng tăng, giảm hay không có xu hướng.

Nó được xem là chỉ báo chậm, nó không có tác dụng để dự báo mà chủ yếu là sẽ vận động theo diễn biến giá đã được hình thành, nhìn chung nó có ý nghĩa tương đối. Chỉ báo này được tính dựa trên mức giá đóng cửa trung bình giá trong một khoảng thời gian.

Phân loại đường trung bình động: SMA VÀ EMA

Có 2 dạng đường trung bình động được sử dụng phổ biến là đường trung bình di động giản đơn (SMA) và đường trung bình di động hàm mũ (EMA). Đọc thêm về Phương pháp giao dịch với hệ thống đường EMA để hiểu thêm bạn nhé!

Đường trung bình giản đơn được tính bằng cách lấy trung bình cộng của giá động cửa trong một khoảng thời gian, còn đường trung bình hàm mũ được tính toán phức tạp hơn vì có gán trọng số vào giá trị, do đó dường EMA về cơ bản sẽ cho tín hiệu nhanh hơn đường SMA.

So sánh giữa SMA và EMA

1. Cách tính toán:

- SMA: SMA được tính bằng cách lấy tổng giá đóng cửa của một số lượng cố định các phiên gần đây (được xác định bởi “period”) và chia cho số lượng phiên đó. Ví dụ, để tính SMA 20 ngày, bạn lấy tổng giá đóng cửa của 20 phiên gần đây và chia cho 20.

- EMA: EMA sử dụng một phương pháp tính toán phức tạp hơn. Nó gán trọng số cao hơn cho các giá đóng cửa gần đây hơn và trọng số thấp hơn cho các giá đóng cửa cũ hơn. Điều này có nghĩa là EMA nhanh hơn phản ánh các biến động gần đây của giá hơn là SMA.

2. Độ nhạy (Sensitivity):

- SMA: SMA làm mịn dữ liệu hơn và chậm hơn phản ánh sự thay đổi trong xu hướng giá. Nó phù hợp cho nhà giao dịch dài hạn hoặc những người muốn xác định xu hướng chung của thị trường.

- EMA: EMA nhanh hơn thay đổi và phản ánh những biến động gần đây nhiều hơn. Điều này làm cho nó phù hợp cho những người muốn xác định điểm mua và bán nhanh chóng dựa trên sự thay đổi ngắn hạn của giá.

3. Tính chất cắt và giao nhau:

- SMA: SMA có tính cắt và giao nhau chậm hơn và thường không tạo ra tín hiệu sớm. Những điểm cắt này thường xác nhận xu hướng sau khi nó đã diễn ra.

- EMA: EMA nhanh hơn tạo ra các điểm cắt và giao nhau, do đó tạo ra tín hiệu sớm hơn về sự thay đổi trong xu hướng giá.

4. Ứng dụng thường thấy:

- SMA: Thường được sử dụng trong chiến lược giao dịch dài hạn hoặc để xác định xu hướng chung của thị trường.

- EMA: Thường được sử dụng trong giao dịch ngắn hạn hoặc để xác định điểm mua và bán nhanh chóng.

5. Khả năng đáp ứng biến động thị trường:

- SMA: Chậm hơn trong việc đáp ứng biến động của thị trường và có thể tạo ra tín hiệu giả.

- EMA: Nhanh hơn trong việc đáp ứng biến động của thị trường và có thể tạo ra tín hiệu cắt và giao nhau nhiều hơn, nhưng cũng có thể tạo ra tín hiệu giả.

Khi so sánh giữa SMA và EMA, người giao dịch cần xem xét mục tiêu của họ, khả năng đối mặt với rủi ro và khả năng thời gian để chọn loại đường trung bình động phù hợp. Điều này có thể giúp họ tận dụng lợi ích của cả hai chỉ báo này trong các chiến lược giao dịch của họ.

Sử dụng thông số thời gian cho các đường trung bình di động

Có rất nhiều period khác nhau để thiết lập thông số cho đường trung bình di động (MA), việc sử dụng period nào thì đều có ý nghĩa cả.

Đối với khung đồ thị Daily, chúng ta thường hay sử dụng các period 20, 50, 100, 200 ngày. Vì sao ở khung Daily chúng ta nên sử dụng các period này? Thông số 20 ngày MA(20) biểu thị thời gian trong vòng 1 tháng giao dịch; thông số MA(50) biểu thị thời gian giao dịch 1 quý (1 quý là kỳ công bố Báo cáo tài chính của các doanh nghiệp; thông số MA(100) đại diện cho 2 quý và thông số MA(200) đại diện cho 1 năm.

Đối với khung đồ thị trong ngày, áp dụng đối với khung đồ thị 1 giờ thì thông số MA(20) và MA(50) được sử dụng hợp lý hơn. Period 20 biểu thị cho khoảng thời gian 5 phiên trên khung đồ thị 1 giờ và Period 50 biểu thị cho khoảng thời gian 10 phiên trên khung đồ thị 1 giờ.

2 Ứng dụng của đường trung bình động

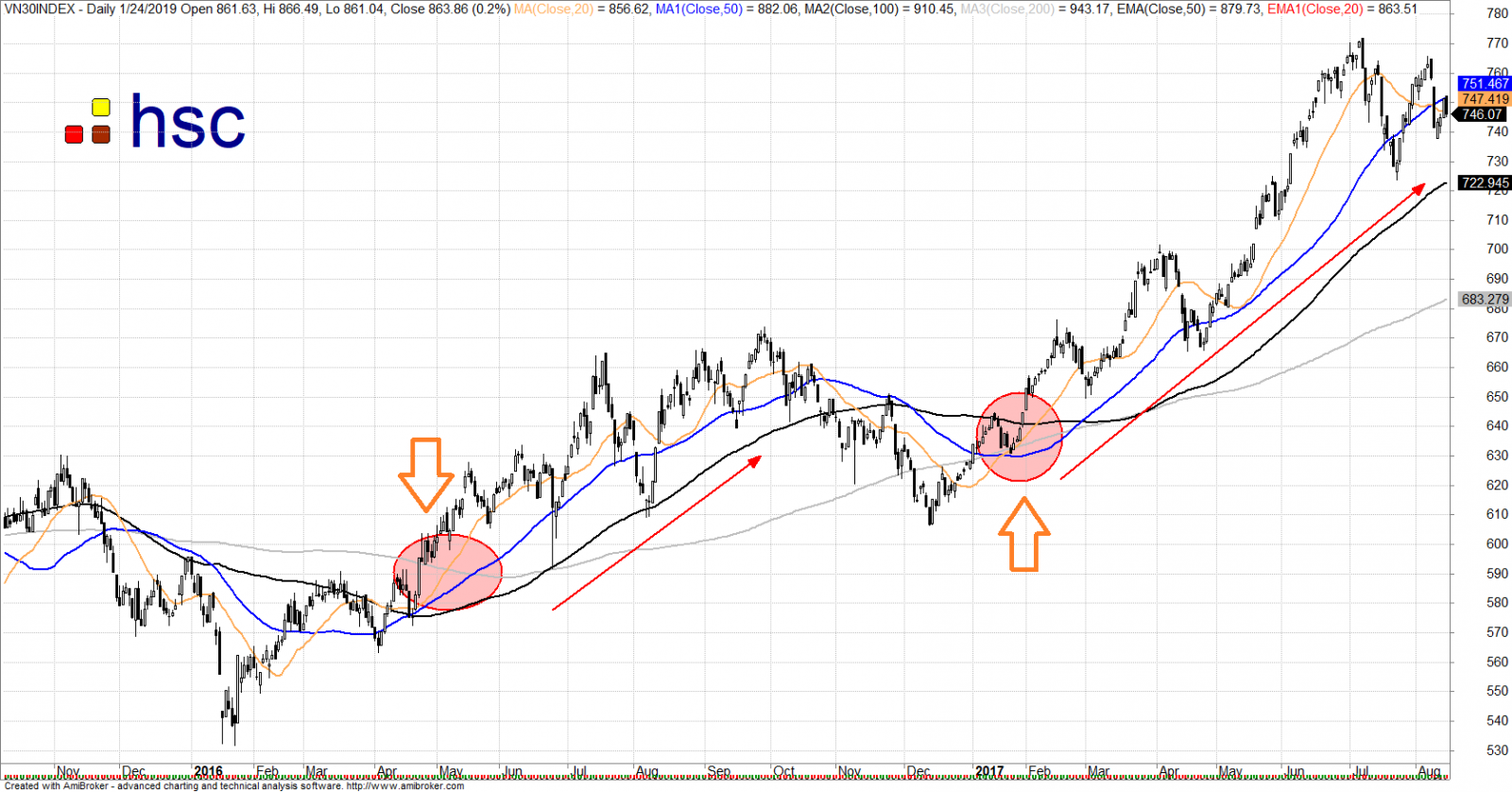

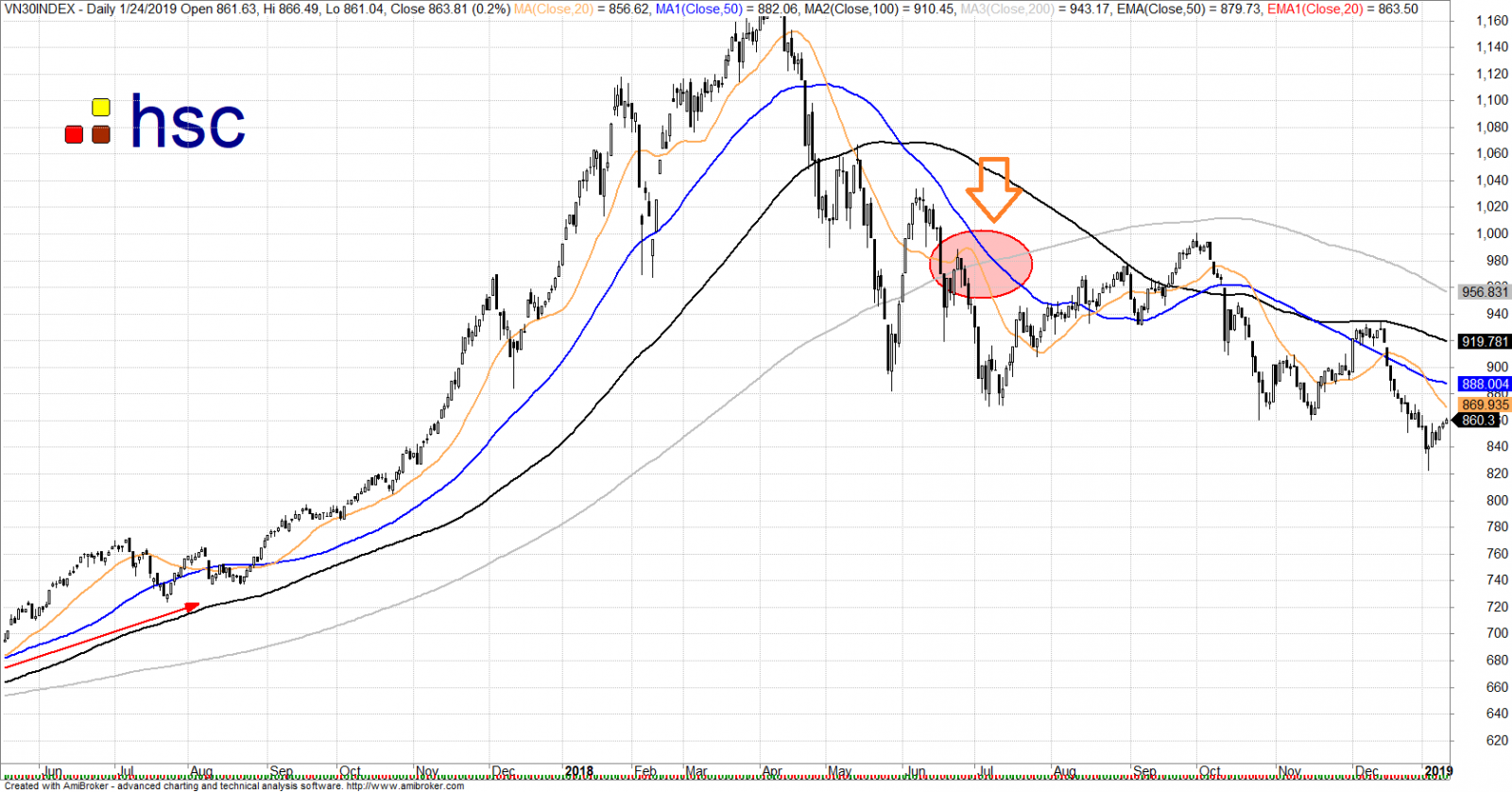

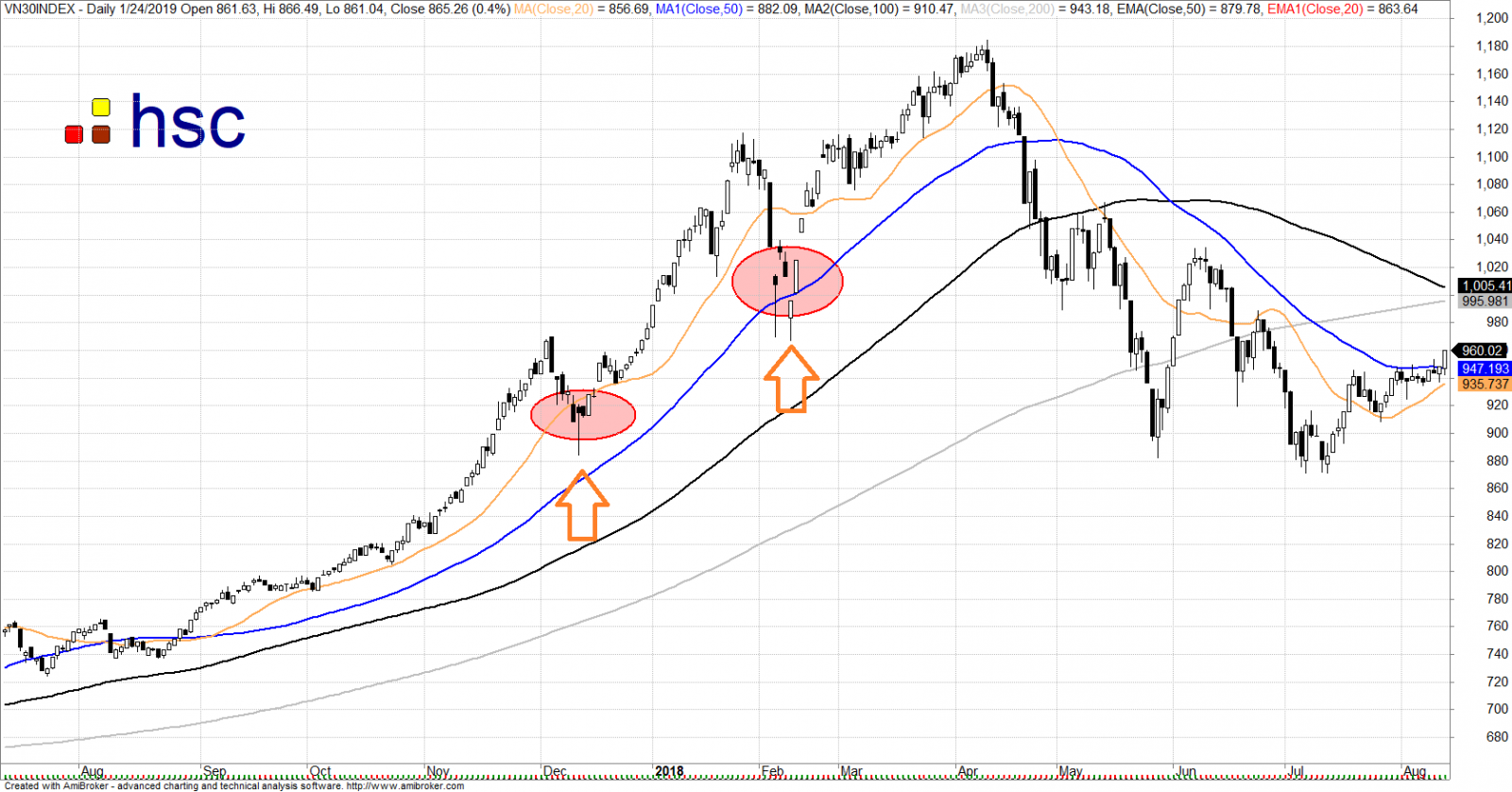

Xác định xu hướng – Sự giao pha giữa các đường MA

Ở ví dụ minh họa trên, các đường MA đóng vai trò rất tốt giúp chúng ta nhận biết được xu hướng đã hoàn thành hay chưa. Khi đường MA(20) tạo thành điểm cắt lên trên với tất cả các đường MA khác như MA(50), MA(100) hay MA(200) thì đó là trạng thái xác định xu hướng tăng đã được hình thành.

Ngược lại, khi đường MA(20) tạo điểm cắt xuống các đường MA lớn hơn thì lúc đó xu hướng giảm đã được hình thành.

Xác định các vùng kháng cự/hỗ trợ

Các đường MA cũng là các mức hỗ trợ rất đáng tin cậy, ở nhịp đầu tiên giá có nhịp nhúng xuống khu vực quanh đường xu hướng MA(20) rồi sau đó tiếp tục bật tăng trở lại.

Ở nhịp nhúng xuống lần thứ hai thì chỉ số về quanh MA(50) rồi sau đó vẫn tiếp tục duy trì đà tăng tiếp theo. Chỉ khi nào sử dụng đúng Period phù hợp với timeframe thì các đường này mới cho độ tin cậy cao.

Đọc thêm về Hỗ trợ, kháng cự là gì và ứng dụng trong giao dịch cổ phiếu để bổ sung kiến thức nếu chưa rõ về thuật ngữ vùng kháng cự/ hỗ trợ nhé bạn.

5 Chiến lược giao dịch cụ thể sử dụng đường trung bình động MA

Chiến lược Giao dịch Điểm cắt MA

- Ngắn hạn (Short-term): Một chiến lược ngắn hạn sử dụng hai MA có thời gian khác nhau, ví dụ MA(20) và MA(50). Khi MA(20) cắt lên trên MA(50), đây có thể là tín hiệu mua. Ngược lại, khi MA(20) cắt xuống MA(50), đây có thể là tín hiệu bán. Điều này cho phép bạn tham gia vào xu hướng ngắn hạn của thị trường.

- Dài hạn (Long-term): Một chiến lược dài hạn có thể sử dụng MA(50) và MA(200). Khi MA(50) cắt lên trên MA(200), đây có thể là tín hiệu mua dài hạn. Khi MA(50) cắt xuống MA(200), đây có thể là tín hiệu bán dài hạn. Điều này giúp bạn tham gia vào xu hướng dài hạn của thị trường.

Chiến lược Giao dịch Đám mây MA (Moving Average Cloud)

- Được xây dựng bằng cách sử dụng hai MA với các khoảng thời gian khác nhau và tạo thành một “đám mây” hoặc vùng màu đặc biệt trên biểu đồ. Ví dụ, bạn có thể sử dụng MA(20) và MA(50) để tạo đám mây. Khi giá nằm trong đám mây, thị trường thường trong trạng thái không rõ ràng, và bạn có thể tránh giao dịch. Khi giá thoát khỏi đám mây và xuất hiện ở một phía, đó có thể là tín hiệu mua hoặc bán tùy thuộc vào phía mà giá thoát khỏi đám mây.

Chiến lược Giao dịch Điểm cắt và Phá vỡ MA

- Trong chiến lược này, bạn tập trung vào việc xác định những điểm cắt và phá vỡ MA quan trọng. Ví dụ, bạn có thể sử dụng MA(200) làm ngưỡng cắt và phá vỡ. Khi giá phá vỡ MA(200) từ dưới lên và bắt đầu giao dịch ở trên MA(200), đó có thể là tín hiệu mua. Ngược lại, khi giá phá vỡ MA(200) từ trên xuống và bắt đầu giao dịch dưới MA(200), đó có thể là tín hiệu bán.

Chiến lược Giao dịch Điểm cắt MA và RSI

- Kết hợp đường trung bình động với chỉ số Sức mạnh Tương đối (RSI) có thể tạo ra chiến lược giao dịch mạnh mẽ hơn. Ví dụ, bạn có thể tìm tín hiệu mua khi MA(20) cắt lên trên MA(50) và RSI vượt qua mức 30 từ dưới lên. Đây có thể là tín hiệu mua mạnh cho thấy có sự gia tăng trong sức mua. Ngược lại, bạn có thể tìm tín hiệu bán khi MA(20) cắt xuống MA(50) và RSI xuống dưới mức 70 từ trên xuống. Đây có thể là tín hiệu bán mạnh cho thấy có sự gia tăng trong sức bán.

Chiến lược Giao dịch Hỗ trợ và Kháng cự MA

- Sử dụng MA như các mức hỗ trợ và kháng cự cũng là một chiến lược phổ biến. Khi giá tiếp cận MA và bắt đầu đảo chiều khỏi nó, đây có thể là một tín hiệu giao dịch. Ví dụ, nếu giá tiếp cận MA(50) và sau đó bắt đầu tăng, MA(50) có thể trở thành một mức hỗ trợ. Ngược lại, nếu giá tiếp cận MA(50) và sau đó bắt đầu giảm, MA(50) có thể trở thành một mức kháng cự.

Nhớ rằng, không có chiến lược giao dịch nào là hoàn hảo và luôn tồn tại rủi ro. Trước khi sử dụng bất kỳ chiến lược nào, hãy kiểm tra nó trên dữ liệu lịch sử hoặc tài khoản giả lập để đảm bảo hiệu quả và hiểu rõ rủi ro của bạn.

Chỉ báo nào hữu ích khi ứng dụng với đường trung bình di động

Có nhiều chỉ báo khác mà bạn có thể kết hợp với đường trung bình động (MA) để tăng cường khả năng xác định xu hướng và tạo ra các tín hiệu giao dịch chính xác hơn. Dưới đây là một số ví dụ về các chỉ báo hữu ích có thể được sử dụng cùng với đường trung bình động:

- RSI (Relative Strength Index): RSI là một chỉ báo sức mạnh tương đối và thường được sử dụng để đo xem một cổ phiếu có mua quá mua hay bán quá bán. Khi kết hợp với MA, bạn có thể tìm điểm cắt của RSI để xác định tình trạng quá mua hoặc quá bán và cân nhắc có nên mua hoặc bán cổ phiếu.

- MACD (Moving Average Convergence Divergence): MACD là một chỉ báo momentum. Khi kết hợp với MA, bạn có thể tìm tín hiệu mua bằng cách xem khi đường MACD chạy lên trên đường trung bình EMA (thường là EMA(9)).

- Bollinger Bands: Bollinger Bands cung cấp thông tin về biên độ của giá. Khi kết hợp với MA, bạn có thể sử dụng Bollinger Bands để xác định khoảng giá dự kiến và điểm cắt giữa band trên và band dưới để tìm tín hiệu giao dịch.

- Stochastic Oscillator: Stochastic Oscillator là một chỉ báo giao dịch phân tích kỹ thuật và thường được sử dụng để xác định tình trạng quá mua hoặc quá bán. Khi kết hợp với MA, bạn có thể sử dụng tín hiệu của Stochastic Oscillator để xác định điểm mua hoặc bán.

- Fibonacci Retracement: Fibonacci Retracement là một công cụ quan trọng để xác định các mức hỗ trợ và kháng cự tiềm năng trên biểu đồ. Khi kết hợp với MA, bạn có thể sử dụng Fibonacci Retracement để xác định các điểm quan trọng trong xu hướng và tình trạng thị trường.

Ý nghĩa của chỉ báo Đường trung bình động MA trong phân tích kỹ thuật

Chỉ báo Đường Trung Bình Động (Moving Average – MA) có nhiều ý nghĩa quan trọng trong phân tích kỹ thuật và giao dịch trên thị trường tài chính:

- Xác định Xu hướng: Một trong những công dụng quan trọng nhất của đường trung bình động là xác định xu hướng thị trường. Nó giúp làm mịn biến động hàng ngày và tạo ra một đường dự đoán về hướng di chuyển của giá. Khi giá đang nằm phía trên MA, nó cho thấy xu hướng tăng. Ngược lại, khi giá nằm dưới MA, đó là tín hiệu của xu hướng giảm. Điều này giúp nhà giao dịch xác định xu hướng thị trường và đưa ra quyết định mua hoặc bán.

- Xác định Điểm Mua và Bán: MA có thể sử dụng để xác định điểm mua và bán. Một phương pháp phổ biến là sử dụng điểm cắt (crossover) giữa các đường MA khác nhau. Ví dụ, khi MA ngắn hơn cắt lên trên MA dài hơn, đây có thể là tín hiệu mua. Ngược lại, khi MA ngắn cắt xuống dưới MA dài, đây có thể là tín hiệu bán.

- Xác định Vùng Hỗ Trợ và Kháng Cự: Giá thường có xu hướng nghịch đảo tại các vùng gần MA. Nếu giá tiếp cận MA và sau đó quay đầu lên trở lại, MA có thể tạo ra một mức hỗ trợ. Nếu giá tiếp cận MA từ trên xuống và sau đó quay đầu xuống, MA có thể tạo ra một mức kháng cự. Những mức này có thể giúp xác định vùng giá quan trọng.

- Xác định Vùng Mua Quá Mua và Bán Quá Bán: MA có thể sử dụng để xác định xem một cổ phiếu đang ở tình trạng quá mua hoặc quá bán. Khi giá nằm quá xa so với MA, có thể là dấu hiệu của tình trạng quá mua và có thể dự kiến một điều chỉnh giảm. Ngược lại, khi giá nằm quá xa so với MA ở phía dưới, có thể là dấu hiệu của tình trạng quá bán và có thể dự kiến một điều chỉnh tăng.

- Tạo Sự Mịn Màng và Giảm Độ Rủi ro: MA giúp giảm đi biến động ngắn hạn của giá và tạo ra một hình dạng trơn tru cho biểu đồ. Điều này có thể giúp nhà giao dịch nhận biết rõ ràng các xu hướng và mức hỗ trợ/kháng cự, giảm đi các tín hiệu giả và giúp quản lý rủi ro tốt hơn.

Trong tổng hợp, Đường Trung Bình Động là một công cụ phân tích kỹ thuật mạnh mẽ, giúp nhà giao dịch xác định xu hướng, điểm mua/bán, mức hỗ trợ/kháng cự và tình trạng quá mua/quá bán. Tuy nhiên, nó không phải là một công cụ hoàn hảo và nên được sử dụng cùng với các chỉ báo và phân tích khác để đưa ra quyết định giao dịch thận trọng.

Những lưu ý khi sử dụng đường trung bình động MA

Khi sử dụng đường trung bình động (Moving Average – MA) trong phân tích kỹ thuật và giao dịch, có một số lưu ý quan trọng mà bạn nên xem xét:

- Xác định Thời gian (Period): Thời gian (period) cho đường MA quyết định độ nhạy của nó. Một MA ngắn hơn (ví dụ: MA(10)) sẽ phản ánh biến động ngắn hạn hơn, trong khi MA dài hơn (ví dụ: MA(200)) sẽ tạo ra một hình dáng trơn tru hơn cho biểu đồ và phản ánh xu hướng dài hạn. Hãy xem xét mục tiêu giao dịch và khung thời gian của biểu đồ để chọn thời gian phù hợp.

- Xem Xét Loại MA: Có hai loại phổ biến của đường MA: đường trung bình động giản đơn (SMA) và đường trung bình động hàm mũ (EMA). SMA làm mịn dữ liệu hơn, trong khi EMA đáp ứng nhanh hơn với biến động gần đây. Lựa chọn giữa chúng phụ thuộc vào mục tiêu giao dịch của bạn và khả năng đối mặt với rủi ro.

- Xác định Xu Hướng: Đường MA giúp xác định xu hướng thị trường. Khi giá nằm trên MA, có thể đó là xu hướng tăng, và khi giá nằm dưới MA, có thể đó là xu hướng giảm. Tuy nhiên, cần phải nhớ rằng MA là một chỉ báo chậm, và nó có thể muộn trong việc xác định xu hướng thay đổi.

- Sử dụng Kết hợp với Các Chỉ Báo Khác: Đường MA thường được sử dụng cùng với các chỉ báo khác để cung cấp một hình ảnh toàn diện hơn về thị trường. Ví dụ, kết hợp MA với chỉ số Sức mạnh Tương đối (RSI) hoặc Đám mây Ichimoku có thể tạo ra chiến lược giao dịch mạnh mẽ hơn.

- Tránh Dựa Quá Nhiều vào Một Chỉ Báo: Không nên dựa quá nhiều vào MA mà bỏ qua các chỉ báo và phân tích khác. Thị trường tài chính phức tạp và đa dạng, và việc kết hợp nhiều công cụ khác nhau có thể giúp bạn đưa ra quyết định giao dịch thận trọng hơn.

- Quản Lý Rủi ro: Luôn quản lý rủi ro cẩn thận khi giao dịch. Sử dụng quy tắc quản lý rủi ro như việc đặt stop-loss để bảo vệ vốn của bạn khỏi các giao dịch thua lỗ.

- Kiểm tra Trên Dữ Liệu Lịch Sử: Trước khi áp dụng bất kỳ chiến lược nào, hãy kiểm tra nó trên dữ liệu lịch sử hoặc tài khoản giả lập để đảm bảo hiệu quả và hiểu rõ rủi ro của bạn.

- Thời gian cập nhật: Cần thường xuyên cập nhật đường MA theo thời gian. Vì MA dựa trên giá trung bình của một khoảng thời gian, nó phải điều chỉnh để phản ánh xu hướng hiện tại.

- Chú ý Đến Sự Giao Cắt (Crossover) và Phá Vỡ (Breakout): Sự giao cắt giữa các đường MA và phá vỡ qua các mức hỗ trợ/kháng cự có thể là tín hiệu quan trọng. Hãy thực hiện các phân tích bổ sung để xác nhận các tín hiệu này.

- Thận Trọng Với Thị Trường Bám Sát (Sideways): Trong thị trường di chuyển ngang, MA có thể tạo ra nhiều tín hiệu giả và không có xu hướng rõ ràng. Hãy cân nhắc sử dụng các chiến lược giao dịch khác hoặc tránh thị trường này.

Kết luận

Trong bài viết này, chúng ta đã tìm hiểu về đường trung bình động (Moving Average – MA) và cách sử dụng nó trong phân tích kỹ thuật và giao dịch trên thị trường tài chính. Dưới đây là những điểm chính mà chúng ta đã thảo luận:

- Đường trung bình động là một công cụ quan trọng trong phân tích kỹ thuật, giúp xác định xu hướng thị trường và tạo ra các tín hiệu mua và bán.

- Có hai loại phổ biến của đường trung bình động: đường trung bình động giản đơn (SMA) và đường trung bình động hàm mũ (EMA). Mỗi loại có ưu điểm riêng và thời gian phản ứng khác nhau đối với biến động giá.

- Chúng ta đã tìm hiểu cách thiết lập các thông số thời gian (period) cho đường trung bình động dựa trên khung thời gian của biểu đồ và mục tiêu giao dịch.

- Ngoài việc sử dụng MA để xác định xu hướng, chúng ta cũng đã xem xét các chiến lược giao dịch cụ thể, bao gồm chiến lược điểm cắt MA, đám mây MA, điểm cắt và phá vỡ MA, và kết hợp MA với chỉ số RSI.

Nhớ rằng, không có chiến lược giao dịch nào là hoàn hảo, và thị trường luôn có sự biến đổi. Trước khi áp dụng bất kỳ chiến lược nào, hãy nghiên cứu về phân tích kỹ thuật chứng khoán và kiểm tra nó trên dữ liệu lịch sử hoặc tài khoản giả lập.

Hãy luôn tuân thủ nguyên tắc quản lý rủi ro và chỉ giao dịch với số tiền bạn có khả năng thua lỗ. Hãy đọc thêm tại đây để trang bị thêm các kiến thức về Các bước cơ bản khi tham gia thị trường chứng khoán nhé!

Hy vọng bài viết này đã giúp bạn hiểu rõ hơn về đường trung bình động và cách sử dụng nó trong giao dịch trên thị trường tài chính.

Mở tài khoản chứng khoán online HSC ngay hôm nay để bắt đầu hành trình đầu tư cùng nhiều kiến thức được cập nhật tại HSCEdu. Đừng quên thường xuyên cập nhật tin tức thị trường chứng khoán mới nhất trên Stock Insight bạn nhé!