Bong bóng kinh tế là gì? Lịch sử các bong bóng kinh tế lớn trên thế giới

Tại sao hàng triệu nhà đầu tư trên thế giới đều e ngại cụm từ “bong bóng kinh tế”? Hàng triệu nhà đầu tư phải bỏ rất nhiều thời gian và tiền bạc ra để tìm hiểu, nghiên cứu về bong bóng tại các nền kinh tế trên toàn cầu. Cụ thể là những hàng hoá, những tài sản mà họ có liên quan. Nhắc đến cụm từ “bong bóng” dường như ai cũng nhận ra rằng nó rất dễ vỡ, một khi đã vỡ thì không còn gì. Vậy trong nền kinh tế bong bóng là gì, hay còn gọi bong bóng kinh tế là gì? Chúng ta cùng tìm hiểu qua nội dung sau nhé!

Mục Lục

Bong bóng kinh tế là gì?

Bong bóng kinh tế là một hiện tượng nhà đầu tư tin tưởng mù quáng và tranh giành đầu cơ tràn lan trên thị trường làm cho giá cả hàng hóa tăng đột biến, một cách vô lý, không tưởng hoặc không bền vững. Hàng hoá được giao dịch tại một mức giá quá cao mà không dựa trên mức thỏa dụng hay quy luật kinh tế thông thường nào và xa rời giá trị thực của chúng.

Vậy nguyên nhân và quá trình hình thành bong bóng kinh tế ra sao, để xác định được quá trình phát triển thành bong bóng kinh tế được xem xét qua các giai đoạn sau.

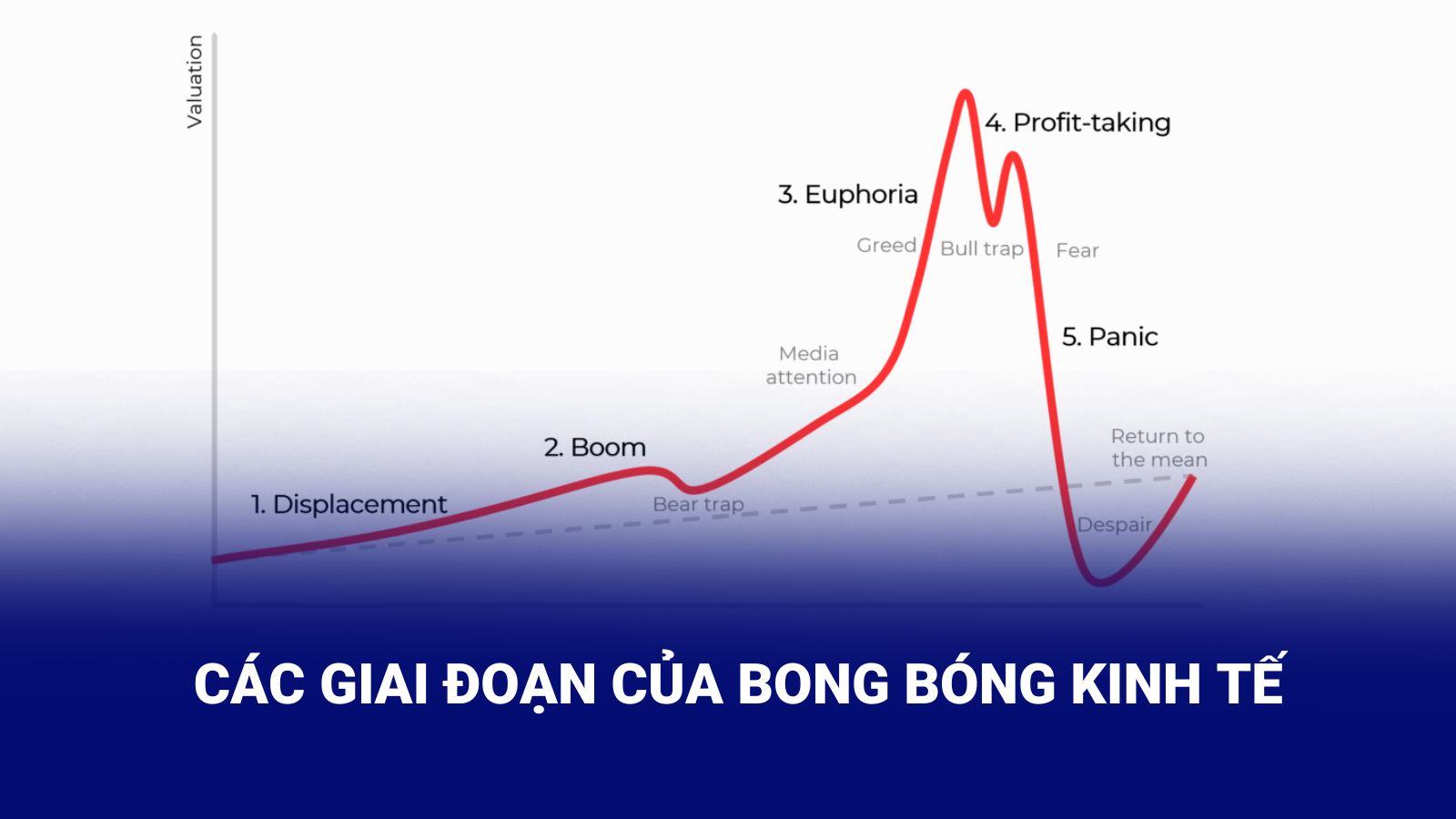

5 Giai đoạn hình thành của bong bóng kinh tế

Giai đoạn chuyển đổi

Đây được xem là quá trình thay đổi trong nền kinh tế, một khi xuất hiện một sản phẩm mới, một công nghệ tiến bộ, một mô hình quản lý hợp lý hay một chính sách kinh tế khác biệt đủ để thu hút các nhà đầu tư tham gia và sau đó sẽ hình thành nên một xu hướng đầu tư chủ lực trong nền kinh tế, từ đó tạo nên một trào lưu đầu tư cho toàn bộ các thành phần trong xã hội, kết quả là chuyển qua giai đoạn tiếp theo.

Giai đoạn bùng nổ

Đây chính là giai đoạn mà giá cả bắt đầu tăng nhanh, tạo hiệu ứng thu hút nhiều nhà đầu tư mới tham gia thị trường, ngày càng đầu tư nhiều hơn, kể từ đó tạo ra sự bùng nổ về giá. Hầu hết các nhà đầu tư tham gia trong giai đoạn này đều thu về lợi nhuận khổng lồ và chìm trong cơn say đầu tư một cách khó cưỡng.

Giai đoạn hưng phấn

Giai đoạn này bắt đầu tăng lên đỉnh điểm, tài sản gia tăng chóng mặt, đa số các nhà đầu tư không còn quan tâm đến những học thuyết kinh tế cơ bản, bỏ qua quá trình thẩm định khi đầu tư, không quan tâm đến những cảnh báo, quên đi tính thận trọng mà bao lâu nay đã học được để tiếp tục đầu tư ngày càng nhiều hơn bằng mọi nguồn lực có thể có.

Đây có thể nói là giai đoạn say nhất của hầu hết các nhà đầu tư, tuy nhiên vẫn có nhiều nhà đầu tư nhiều kinh nghiệm nhận ra rằng bong bóng đã căng quá mức và quyết định hành động ở giai đoạn tiếp theo.

Giai đoạn chốt lời

Giai đoạn này dành cho những nhà đầu tư thông thái, những nhà đầu giàu kinh nghiệm trên thương trường bắt đầu bán ra hàng hoá đã đầu cơ và thu về mức lơi luận siêu khủng, từ đó đã tạo ra sự ảnh hưởng dây chuyền và thế là các nhà đầu tư quan sát nhau, tranh nhau bán làm cho giá cả lao dốc, giảm không phanh. Cuối cùng cái gì đến cũng phải đến đó là giai đoạn hoảng loạn xuất hiện.

Giai đoạn hoảng loạn

Đây là giai đoạn cung lớn hơn cầu. Thị trường xuất hiện sự mất lòng tin vào hàng hoá đầu cơ trước đó, nỗi lo ngại, sợ hãi bắt đầu lan rộng khắp thị trường, nhà đầu tư từ chối mua, nhà đầu tư mới không xuất hiện, thế là những nhà đầu tư trước đó bắt đầu tuyệt vọng và sau cùng toàn thị trường rơi vào hoảng loạn.

Trên thế giới, lịch sử bong bóng kinh tế đã để lại cho các nhà đầu tư rất nhiều bài học, những thảm họa nền kinh tế tiêu biểu sau sẽ giúp chúng ta nhìn rõ hơn

Lịch sử các bong bóng kinh tế lớn trên thế giới

Bong bóng hoa Tulip ở Hà Lan (1634-1637)

Conrad Gesner là người Âu Châu đầu tiên phát hiện ra củ hoa Tulip tại một vườn hoa đẹp vào năm 1559 tại Augsburg và giới thiệu cho giới nhà giàu tại Hà Lan. Gần 10 năm sau đó, hoa Tulip được sưu tầm bởi giới quý tộc tại Hà Lan, Anh và Đức. Đến năm 1634, sau gần 75 năm được phát hiện, danh tiếng của loài hoa này đã bùn lên đến đỉnh điểm. Kể từ đó hầu hết người dân Hà Lan, kể cả những tầng lớp thấp bé nhất cũng buông bỏ ngành nghề truyền thống mà lao vào nuôi trồng và buôn bán những rặng bông Tulip này.

Và một năm sau đó, sự cuồng tính của giới siêu giàu Hà Lan đã tăng lên đến đỉnh điểm đối với loài hoa này đến mức hầu hết các hoạt động kinh tế xã hội thông thường của Hà Lan đã bị đình trệ. Nhưng cơn sốt hoa Tulip vẫn ngày càng gia tăng, thậm chí có lúc hoa Tulip xanh được bán với giá là 540.000 USD/củ hoa, không những vậy, sự lan truyền về những mức giá được trả tăng đáng kinh ngạc cho các chủng loại khác của loài hoa này.

Giao dịch hoa Tulip nhiều đến mức Sở giao dịch chứng khoán Amsterdam lúc bấy giờ phải niêm yết chính thức hợp đồng hàng hoá hoa Tulip lên sàn chứng khoán tại nhiều chi nhánh tại Hà Lan. Xã hội Hà Lan lúc này có niềm tin rằng niềm đam mê đối với hoa Tulip sẽ kéo dài mãi mãi và đây là lúc bong bóng kinh tế lên đến đỉnh điểm.

Rất nhiều tài sản đã được bán với giá rẻ mạc để đổi lấy những củ hoa Tulip mỏng manh. Để rồi cuối cùng giới quý tộc không còn mua hoa Tulip nữa mà thay vào đó họ tranh thủ bán ra để kiếm lời, kể từ đó giá hoa Tulip lao dốc đến đáng sợ.

Kết quả là hàng nghìn người chợt nhận ra đống tài sản của mình trở thành thứ vứt đi, kể cả họ bán cắt lỗ đến ¼ cũng không có ai chịu dốc hầu bao ra cả, số phận của cổ phiếu hoa Tulip đã đổ sập xuống do các tay chơi lớn quyết định bán tháo. Giá của hoa Tulip cũng lao thẳng đứng chỉ còn 1% giá trị của mình đã khiến các nhà buôn hoảng loạn chạy đua bán sạch kho dự trữ. Hậu quả của cơn cuồng loạn hoa Tulip đã gây ra khủng hoảng cho nền kinh tế Hà Lan nhiều năm sau đó.

Bong bóng công ty Mississippi tại Pháp (1719 – 1720)

Nhờ mối quan hệ tốt với chính quyền mà John Law đã thành lập công ty thương mại Mississippi vào năm 1917 và được độc quyền hoạt động kinh doanh tại vùng lãnh thổ Louisiana của Pháp. Trước tình hình kinh doanh đầy thịnh vượng nhờ lợi thế độc quyền, công ty Mississippi đã phát hành 50 nghìn cổ phiếu ra công chúng để huy động vốn với hứa hẹn lợi suất 40% mỗi năm.

Tại thời điểm đó, đã có đến hơn 300.000 nhà đầu tư đăng ký để mong sở hữu được cổ phần của công ty, hiện tượng này đã tạo nên cơn sốt cổ phiếu một cách điên loạn và đây là lúc bong bóng kinh tế hình thành. Chỉ sau vài tuần cổ phiếu của công ty đã tăng lên gấp 10 lần. Điều này đã thu hút các nhà đầu tư khắp Châu Âu đến Paris tham gia đầu tư cổ phiếu. Kể từ đó cổ phiếu của Mississippi tăng lên nhanh chóng gấp 20 lần giá gốc, và đã tạo ra cơn sốt đầu tư khắp Châu Âu.

Đến tháng 9 năm 1720, khi nhà điều hành Pháp thay đổi chính sách, Mississippi mất vị thế độc quyền trong kinh doanh, dẫn tới việc nhà đầu tư mất lòng tin và bắt đầu bán tháo cổ phiếu của Mississippi. Đến năm 1721 giá cổ phiếu Mississippi về gần bằng giá ban đầu, sự sụt giảm giá trị cổ phiếu Mississippi kéo theo một cuộc khủng hoảng tài chính tại Pháp, nhiều nhà đầu tư đã mất tất cả hoặc một phần tài sản của mình.

Bong bóng kinh tế Nhật thập niên 1980

Khởi nguồn từ Hiệp định Plaza năm 1985, đồng Yên tăng giá và Nhật Bản tiến gần tới nguy cơ suy thoái. Chính vì thế ngân hàng trung ương Nhật Bản đã thực hiện chính sách hạ lãi suất dài hạn và kết quả là thị trường dư tiền. Thị trường chứng khoán bắt đầu tăng giá, bất động sản cũng không ngoại lệ.

Bên cạnh ngân hàng trung ương Nhật Bản đẩy mạnh đầu tư công tạo nhiều công ăn việc làm, nền kinh tế khởi sắc làm tăng thu nhập cho người dân thì các định chế tài chính, các tập đoàn lớn đẩy mạnh đầu tư vào bất động sản và giá bất động sản liên tục tăng đã khiến nhiều nhà đầu tư không thể đứng ngoài thị trường.

Trước tình hình phát triển quá nóng của nền kinh tế và giá cả cổ phiếu, bất động sản leo thang chóng mặt, tháng 5 năm 1989 ngân hàng trung ương Nhật Bản thực hiện chính sách tăng lãi suất liên tục, hệ quả của nó đã làm cho giá cổ phiếu lao dốc, nhà đầu tư mất lòng tin và bất động sản.

Đến tháng 3 năm 1990 chính phủ siết chặt cho vay bất động sản, cũng kể từ đó giá cổ phiếu lao dốc đột ngột và thị trường bất động sản sụp đổ. Điều này để lại lại hậu quả nặng nề cho ngành ngân hàng và các tổ chức tín dụng ngập trong các món nợ khó đoì, hơn 20 triệu người dân gặp rất nhiều khó khăn.

Bong bóng kinh tế Dot-com Mỹ 1995- 2000

Từ thập niên 1990, Internet bắt đầu thịnh hành. Năm 1995 hệ điều hành Windows 95 ra đời đã mở ra kỷ nguyên mới cho ngành thương mại điện tử. Các công ty công nghệ Internet đã thu hút một lượng lớn các nhà đầu tư thông qua thị trường chứng khoán. Cổ phiếu của các công ty này tăng không ngừng càng tạo nên xu hướng đầu tư tập trung vào các công ty công nghệ Internet được gọi chung là công ty dotcom, từ đó đã làm cho giá cổ phiếu của các công ty dotcom tăng vọt lên mức không tương xứng với giá trị thực tế của chúng.

Đến đầu năm 2000, Fed tăng lãi suất để kìm hãm lạm phát và giảm bớt sự tăng trưởng quá đà của nền kinh tế, chính lúc này các công ty dotcom đã không thể trả đủ lãi vay ngân hàng dẫn tới phá sản. Cùng lúc đó các đợt bán tháo cổ phiếu bắt đầu ồ ạt xảy ra, giá cổ phiếu lao dốc nhanh chóng, vốn hoá của các công ty dotcom giảm mạnh. Những công ty như Netscape, Yahoo, Cisco đã mất tới 98% giá trị vốn hoá trong giai đoạn này.

Bong bóng bất động sản ở Mỹ 2007 – 2008

Bong bóng kinh tế này cũng hình thành từ chính sách tài khoá nới lỏng. Các chính sách này đã tạo nên làn sóng đầu tư bất động sản ào ạt khắp nơi. Các ngân hàng cho vay dưới chuẩn đã tạo điều kiện cho các nhà đầu tư đẩy mạnh mua bất động sản, đẩy giá tăng cao và kết quả là giá nhà đất tại Mỹ giảm suất 6 năm liền kể từ khi lập đỉnh.

Hậu quả là nhiều ngân hàng vỡ nợ, các công ty xây dựng phá sản, người lao động mất việc làm và cả thế thế giới chật vật suốt 10 năm kể từ khi khủng hoảng xảy ra tại Mỹ vào năm 2008.

Bài học kinh nghiệm từ các bong bóng kinh tế

Từ khái niệm về bong bóng kinh tế và lịch sử các cuộc khủng hoảng kinh tế cho chúng ta những kinh nghiệm sâu sắc trong đầu tư. Bên cạnh đó cũng cho chúng ta các biện pháp nhận biết và phòng tránh rất đáng giá như:

- Khi giá cả hàng hoá biến động bất thường, hàng hoá được truyền thông đưa tin quá nhiều, nhiều người quan tâm đến hàng hoá đó. Từ đó chúng ta phòng tránh bằng cách phân tích và nghiên cứu kỹ trước khi đầu tư, tránh đầu tư chạy theo đám đông.

- Cần am hiểu rõ lĩnh vực và hàng hoá muốn đầu tư, các quy định về pháp luật và đặt biệt là phải biết rõ nguồn lực của mình để hạnh định bài toán đầu tư một cách hiệu quả.

Tóm lại bong bóng kinh tế đề cập đến sự tăng giá của hàng hoá một cách nhanh chóng và bất thường, vượt cả giá trị thực của nó và thường sẽ sụt giảm đột ngột và kéo dài. Bong bóng kinh tế hình thành từ xu hướng đầu tư thái quá của đại đa số nhà đầu tư trên thị trường, bất chấp mọi quy tắt kinh tế, bất chấp mọi cảnh báo và đắm chìm trên số lợi nhuận khổng lồ mà quên đi những chuẩn mực thông thường của xã hội, của nền kinh tế.

Để rồi khi bong bóng vỡ sẽ gây ra làn sóng bán tháo làm cho hàng hoá giảm giá đột ngột và kéo dài, làm cho các khoản đầu tư mất giá trị đáng kể.

Hiểu rõ về bong bóng kinh tế và những bài học từ lịch sử là điều cần thiết để nhà đầu tư có thể phòng tránh và đưa ra các quyết định thông minh. Những ví dụ về các bong bóng kinh tế trong quá khứ cho thấy tầm quan trọng của việc đánh giá đúng giá trị tài sản và theo dõi các dấu hiệu của thị trường.

>>>Tham khảo ngay khoá học Quản trị vốn tại HscEdu để cập nhật kiến thức và phân tích kỹ lưỡng trước khi đầu tư để bảo vệ tài sản của bạn và đạt được thành công trong dài hạn.

Phan Thị Thanh Thuỷ

Wealth Manager