Ứng dụng chiến thuật 3 cây nến trong giao dịch chứng khoán

Phân tích nến Nhật là một phương pháp kỹ thuật được sử dụng rộng rãi trong giao dịch chứng khoán. Nó cung cấp một cái nhìn sâu sắc về tâm lý thị trường, giúp nhà đầu tư đưa ra quyết định mua bán hiệu quả hơn. Phương pháp phân tích mẫu hình nến Nhật cũng được nghiên cứu rộng rãi với nhiều hướng khác nhau, nhưng tổng quan vẫn sẽ là phân tích theo bộ 1 nến, hoặc 3 nến liên tiếp ở các khung thời gian khác nhau. Sau đây là cách thức ứng dụng chiến thuật 3 cây nến để xác định xu hướng và gia tăng cơ hội giao dịch hiệu quả.

Cơ bản về nến Nhật (Candlestick) trong giao dịch chứng khoán

Trước khi tìm hiểu chi tiết về chiến thuật 3 cây nến trong giao dịch chứng khoán, chúng ta hãy cùng tìm hiểu khái quát về nến Nhật.

Khái niệm nến Nhật

Nến Nhật là một biểu đồ đơn giản nhưng mang nhiều thông tin, thể hiện biến động giá của một loại tài sản trong một khoảng thời gian nhất định (thường là một ngày) và được thể hiện bằng hình tượng mô phỏng giống với hình cây nến ngoài đời thực.

Cha đẻ của đồ thị nến Nhật là Munehisa Homma. Ông là một thương nhân gạo Nhật Bản vào thế kỷ 18. Với mục đích theo dõi và phân tích biến động giá gạo, ông đã sáng tạo ra biểu đồ nến Nhật. Qua thời gian, biểu đồ nến Nhật đã được chứng minh là một công cụ vô cùng hiệu quả trong việc phân tích thị trường và được các nhà đầu tư trên toàn thế giới sử dụng rộng rãi.

>> Xem chi tiết: Nến Nhật là gì? Hướng dẫn cách đọc biểu đồ nến Nhật

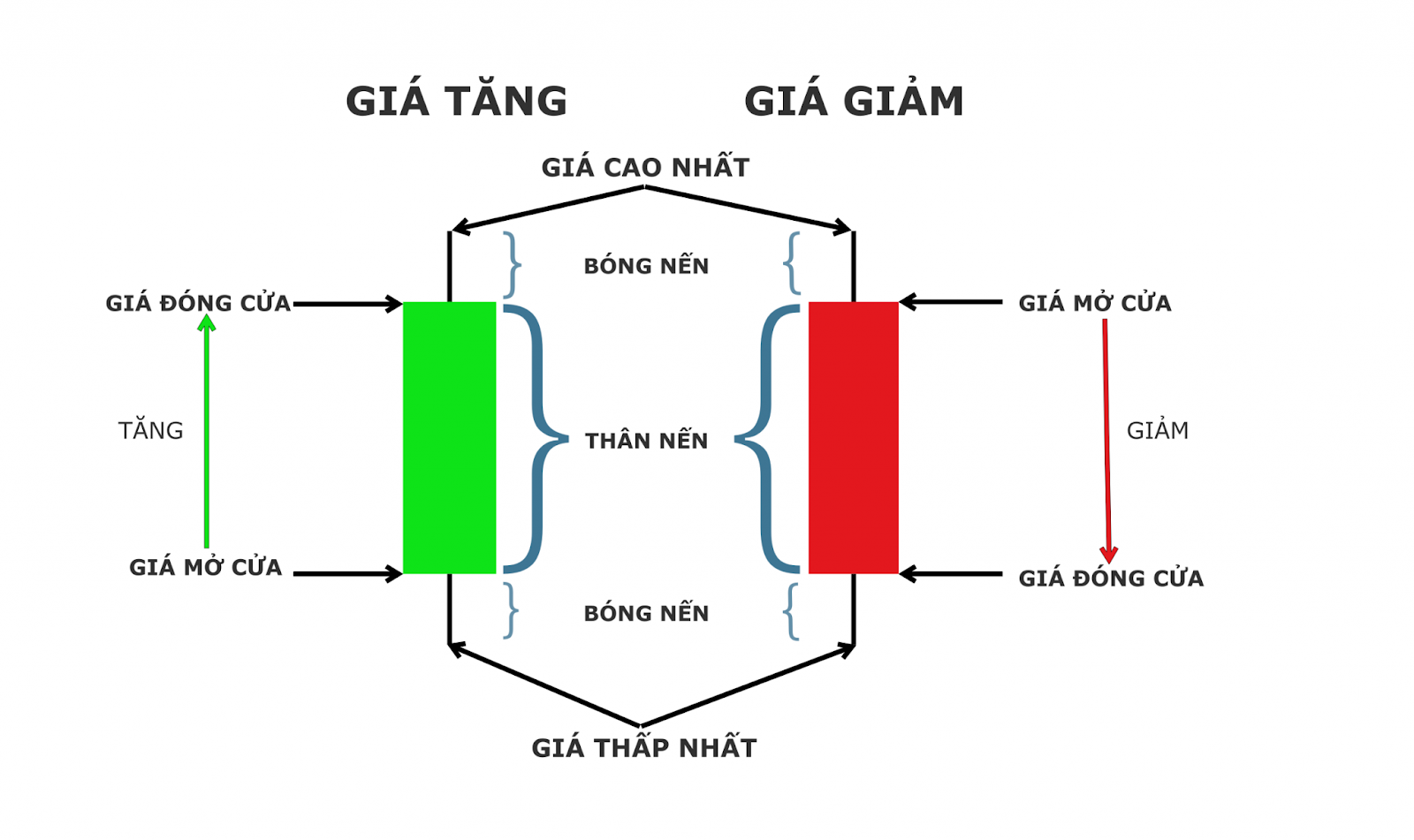

Cấu trúc của một cây nến

Thân nến (Body): Phần giữa của nến, thể hiện giá mở cửa và giá đóng cửa.

Bóng nến (Wick/Shadow): Phần dài của nến, biểu thị mức giá cao nhất và thấp nhất trong khoảng thời gian đó.

Màu sắc của nến: Nến xanh (hoặc trắng) thể hiện giá đóng cửa cao hơn giá mở cửa (bullish), trong khi nến đỏ (hoặc đen) thể hiện giá đóng cửa thấp hơn giá mở cửa (bearish).

Chiến thuật 3 cây nến là gì?

Khái niệm chiến thuật 3 cây nến

Đây là một mô hình phân tích nến gồm ba cây nến liên tiếp, giúp xác định xu hướng thị trường và đưa ra tín hiệu giao dịch. Mỗi một cây nến thể hiện 1 tâm lý và cung cầu mua bán trong 1 khoảng thời gian nhất định nên việc đánh giá khung thời gian dài hơn sẽ có độ uy tín cao hơn. Chính vì vậy, chiến thuật 3 cây nến đã cho những tín hiệu đáng tin cậy khi dùng chúng trong giao dịch.

Về bản chất, việc đánh giá mô hình 3 cây nến hay chiến thuật 3 cây nến tức là cũng gộp chung 3 cây nến thành 1 cây nến có độ dài kéo dài qua 3 phiên đó, phản ánh đúng tâm lý trên thị trường.

Các loại mô hình 3 cây nến phổ biến

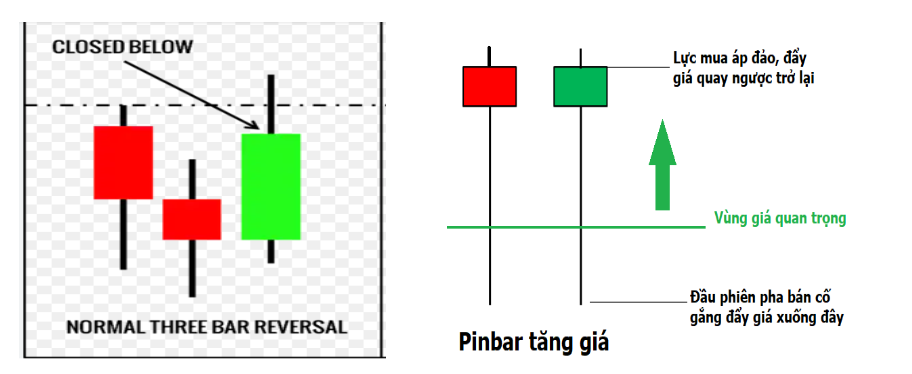

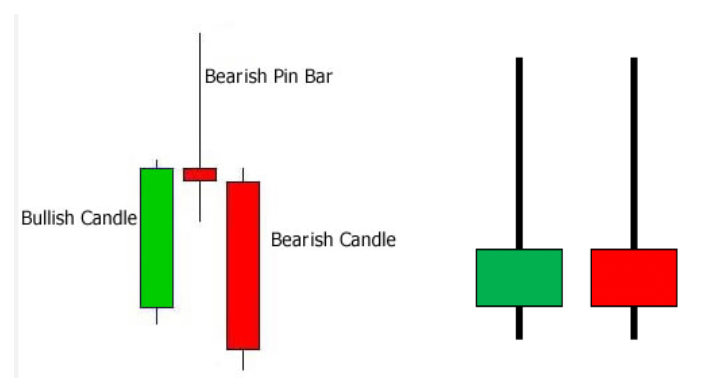

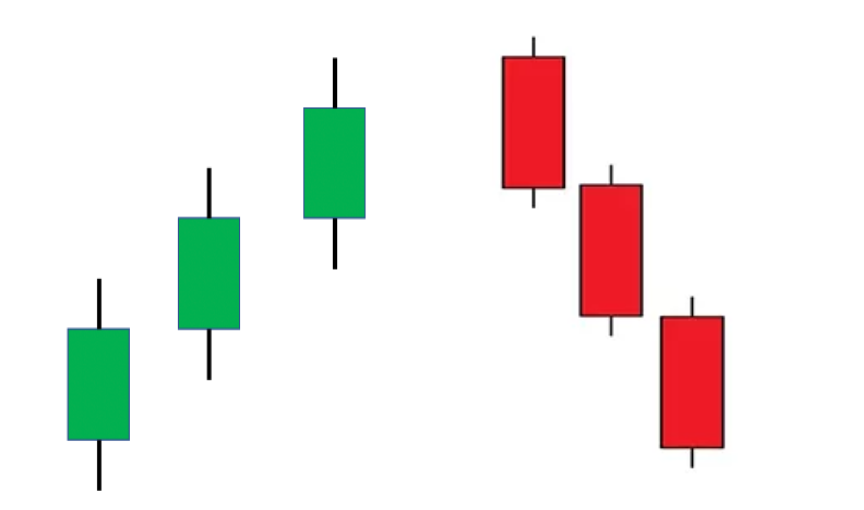

Mô hình 3 cây nến tăng (Bullish 3-Bar Pattern): Mô hình này bao gồm một cây nến giảm, tiếp theo là một cây nến tăng nhỏ và cuối cùng là một cây nến tăng mạnh. Ý nghĩa của bộ nến này là khi gộp chung lại sẽ thành hình 1 cây nến dạng pinbar tăng giá có đuôi nến bên dưới dài báo hiệu cho xu hướng giảm giá kết thúc.

Mô hình 3 cây nến giảm (Bearish 3-Bar Pattern): Mô hình này bao gồm một cây nến tăng, tiếp theo là một cây nến giảm nhỏ và cuối cùng là một cây nến giảm mạnh. Ngược lại, với mô hình 3 cây nến tăng thì khi gộp 3 cây nến này lại sẽ hình thành nến pinbar giảm.

Cách nhận diện các mô hình 3 cây nến trong giao dịch chứng khoán

Mô hình 3 cây nến đảo chiều (Reversal Patterns):

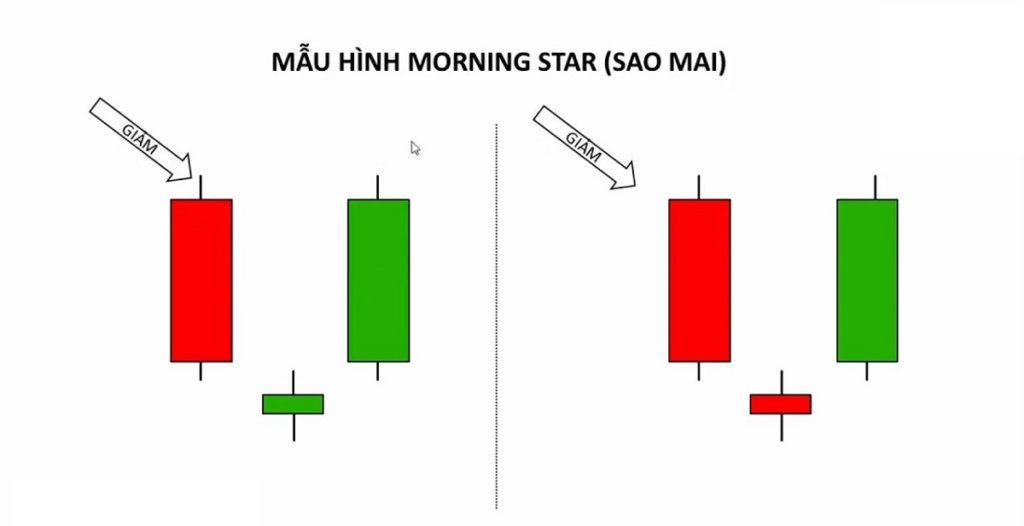

Morning Star: Mô hình 3 cây nến tăng, báo hiệu sự đảo chiều từ xu hướng giảm sang xu hướng tăng. Cây nến thứ nhất là một nến giảm mạnh. Cây nến thứ hai là một nến nhỏ, nó có thể là một nến có thân tăng hoặc giảm và nhỏ giống như cây nến Spinning top.

Ngoài ra nến số 2 này cũng có thể là một cây nến Doji và có thể gọi là mô hình Morning Doji Star. Cây nến thứ 3 là cây nến tăng mạnh và đóng cửa trong vùng giá của thân nến thứ nhất, tuy nhiên chuẩn của mẫu hình yêu cầu là nên đóng cửa ở mức trên 50% so với thân nến thứ nhất.

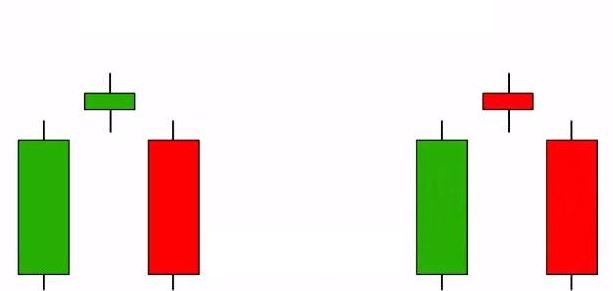

Evening Star: Chiến thuật 3 cây nến với mô hình 3 cây nến giảm, báo hiệu sự đảo chiều từ xu hướng tăng sang xu hướng giảm. Cây nến đầu tiên trong mẫu hình bắt buộc phải là cây nến tăng giá. Nến thứ hai phải là một cây nến nhỏ, nó có thể là nến tăng hoặc giảm hoặc là Doji. Nến thứ hai là một nến nhỏ mà chúng ta thường gọi tên dạng nến này là Spinning Top. Cây nến thứ ba phải là một cây nến giảm mạnh trong đó giá đóng cửa của cây nến này phải nằm trong vùng giá của thân cây nến đầu tiên.

Mô hình 3 cây nến tiếp diễn (Continuation Patterns):

3 cây nến tiếp tục xu hướng: Các cây nến liên tiếp đi theo một hướng duy trì xu hướng hiện tại xác định một xu hướng khá mạnh cùng chiến thuật 3 cây nến.

Ưu điểm và nhược điểm của chiến thuật 3 cây nến

Ưu điểm:

- Dễ nhận biết: Các mô hình 3 nến thường có cấu trúc khá rõ ràng, dễ dàng nhận biết trên biểu đồ.

- Tín hiệu rõ ràng: Chúng cung cấp những tín hiệu đảo chiều hoặc tiếp diễn xu hướng khá mạnh mẽ, giúp nhà đầu tư đưa ra quyết định giao dịch nhanh chóng.

- Áp dụng được cho nhiều thị trường: Chiến thuật 3 cây nến này có thể áp dụng được cho nhiều loại thị trường khác nhau, từ chứng khoán, hàng hóa cho đến ngoại hối.

Nhược điểm:

- Độ trễ: Các mô hình 3 nến thường xuất hiện sau khi xu hướng đã bắt đầu hình thành, do đó có thể gây ra độ trễ trong việc đưa ra quyết định giao dịch.

- Tín hiệu giả: Đôi khi, các mô hình 3 nến có thể tạo ra những tín hiệu giả, dẫn đến các quyết định giao dịch sai lầm.

- Ảnh hưởng bởi các yếu tố khác: Chiến thuật 3 cây nến có thể bị ảnh hưởng bởi các yếu tố khác như tin tức, sự kiện thị trường, hoặc các yếu tố kỹ thuật khác.

- Cần kinh nghiệm để nhận biết: Để nhận biết chính xác và áp dụng hiệu quả các mô hình 3 nến, nhà đầu tư cần có kinh nghiệm và sự hiểu biết sâu sắc về phân tích kỹ thuật.

Cách ứng dụng chiến thuật 3 cây nến trong giao dịch chứng khoán

Tìm điểm vào lệnh (Entry Point):

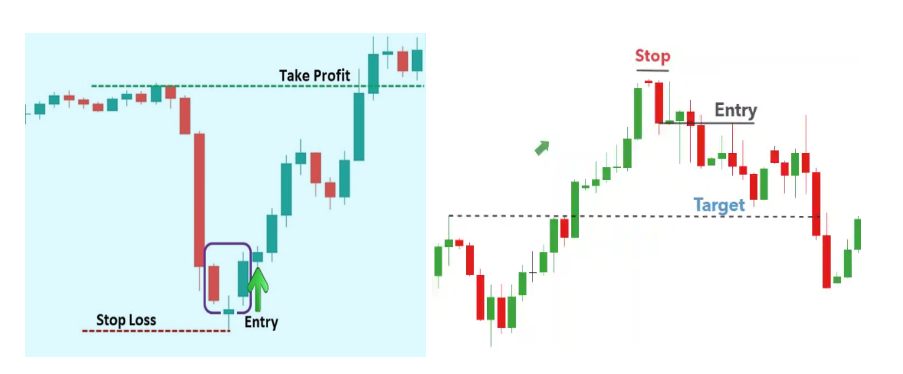

Dùng chiến thuật 3 cây nến để xác định nến đảo chiều hoặc tiếp diễn trên biểu đồ dựa trên các mô hình đảo chiều uy tín như Morning Star hoặc Evening Star. Dựa trên đặc điểm các mẫu hình này mà nhà đầu tư có thể xác định điểm vào lệnh cũng như điểm thoát lệnh theo từng trường hợp riêng biệt.

Mở lệnh mua khi mô hình Morning Star xuất hiện và mở lệnh bán khi mô hình Evening Star xuất hiện.

Xác định điểm dừng lỗ (Stop Loss): Đặt lệnh dừng lỗ dưới hoặc trên cây nến cuối cùng của mô hình (tùy vào hướng giao dịch).

Xác định điểm chốt lời (Take Profit): Đặt mục tiêu chốt lời dựa trên mức độ mở rộng của mô hình hoặc sử dụng các chỉ báo kỹ thuật bổ sung như Fibonacci Retracement.

Đối với mô hình đảo chiều Morning Star, điểm vào lệnh là điểm ngay sau khi bộ 3 nến hình thành xong, giá vào lệnh ngay trên giá đóng cửa của cây nến thứ 3. Điểm cắt lỗ sẽ đặt dưới cây nến ở giữa, điểm Chốt lời có thể đặt ở kháng cự gần nhất hoặc 2 lần độ dài từ điểm vào đến điểm cắt lỗ. Ngược lại là lệnh bán đối với mô hình Evening Star.

Các yếu tố hỗ trợ chiến thuật 3 cây nến

Kết hợp với các chỉ báo kỹ thuật khác:

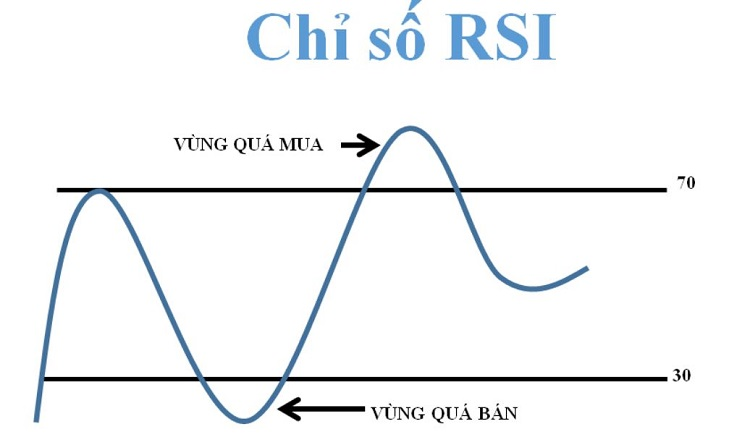

Chỉ báo RSI (Relative Strength Index): Dùng để xác nhận sự quá mua/quá bán khi mô hình 3 cây nến xuất hiện. Thông thường vùng quá mua/quá bán của RSI là khi vượt qua 30-70.

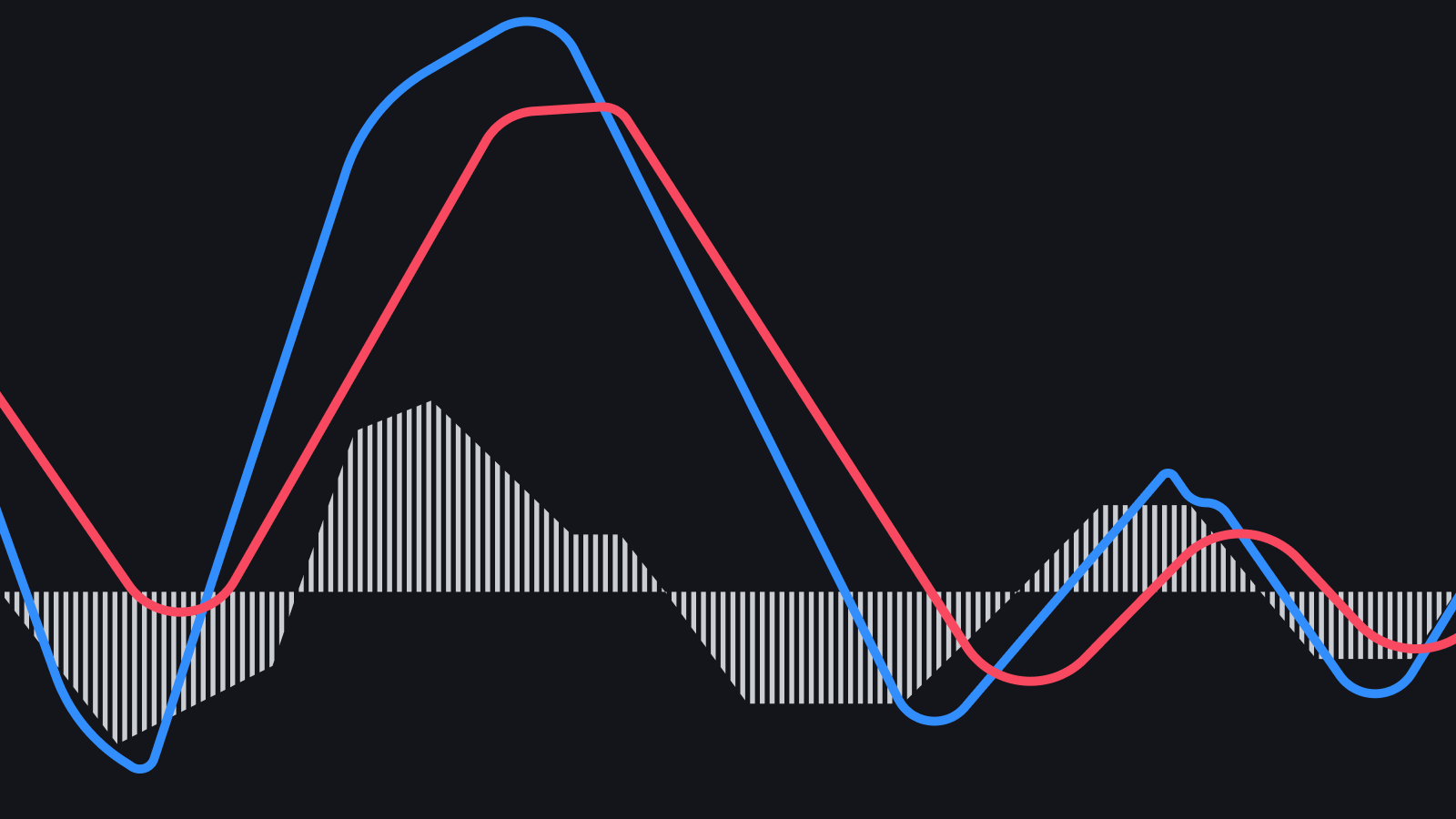

MACD (Moving Average Convergence Divergence): Sử dụng để xác nhận sự thay đổi xu hướng của thị trường khi MACD có tín hiệu cắt lên hoặc cắt xuống.

Volume (Khối lượng giao dịch): Khối lượng giao dịch cần tăng lên trong các mô hình đảo chiều để đảm bảo tính xác thực.

Chỉ báo Bollinger Bands: Khi giá tiếp cận dải trên hoặc dải dưới của Bollinger Bands kết hợp với mô hình 3 cây nến, đây có thể là tín hiệu vào lệnh mạnh mẽ.

>> Xem chi tiết: 4 chỉ báo cơ bản trong phân tích kỹ thuật

Lưu ý khi sử dụng chiến thuật 3 cây nến

Tín hiệu giả (False Signals): Cẩn trọng với các tín hiệu sai khi thị trường đang đi ngang hoặc không có xu hướng rõ ràng. Thông thường bộ 3 cây nến đảo chiều sẽ có xác suất tin cậy cao khi chạm các vùng hỗ trợ hoặc kháng cự mạnh sau 1 xu hướng dài, tình trạng quá mua và quá bán xuất hiện ở các chỉ báo khác.

Tần suất và sự xác nhận của mô hình: Mô hình 3 cây nến cần có sự xác nhận từ các yếu tố khác như khối lượng giao dịch hoặc chỉ báo kỹ thuật để tăng độ tin cậy. Kết hợp thêm vùng quá mua/quá bán ở các chỉ báo như MACD, RSI, Stochastic và khối lượng để đánh giá.

Quan sát thị trường: Các chiến thuật 3 cây nến có thể có độ trễ, vì vậy cần kết hợp với các công cụ khác để đưa ra quyết định kịp thời. Ngoài ra, các cổ phiếu cũng thường sẽ có vận động chung với xu hướng thị trường, tham khảo thêm các xu hướng khác để quyết định.

Không nên chỉ dựa vào một mô hình: Để đưa ra quyết định giao dịch chính xác, nhà đầu tư nên kết hợp nhiều yếu tố phân tích khác nhau, bao gồm cả phân tích cơ bản và phân tích kỹ thuật.

Quản lý rủi ro: Ngay cả khi sử dụng chiến thuật 3 cây nến, nhà đầu tư vẫn cần phải quản lý rủi ro một cách chặt chẽ.

Kết luận

Các mô hình 3 nến hay sử dụng chiến thuật 3 cây nến là những công cụ phân tích kỹ thuật phổ biến, cung cấp những tín hiệu đảo chiều hoặc tiếp diễn xu hướng khá rõ ràng. Tuy nhiên, như mọi công cụ khác, chúng cũng có những ưu và nhược điểm riêng. Phân tích nến Nhật là một công cụ hữu ích cho nhà đầu tư, nhưng không phải là công cụ duy nhất. Để đưa ra quyết định đầu tư hiệu quả, bạn nên kết hợp phân tích nến Nhật với các yếu tố khác như tin tức, phân tích cơ bản và các chỉ báo kỹ thuật khác.

Quý nhà đầu tư có thể bắt đầu hành trình tìm hiểu, khám phá và học cách đầu tư tại HscEdu. Ngoài ra, để biết thêm nhiều thông tin cũng như tin tức từ thị trường chứng khoán hay các kiến thức về chiến thuật đầu tư chứng khoán, các bạn có thể theo dõi thêm tại Stock Insight nhé!

Sơn Mai

Account Manager