P/B là gì? Phương pháp tính chỉ số P/B trong đầu tư chứng khoán

P/B là chỉ số tài chính cơ bản khi tham gia đầu tư chứng khoán, giúp nhà đầu tư định giá cổ phiếu đang đắt hay rẻ với tài sản ròng. Việc hiểu rõ chỉ số P/B là rất quan trọng để có thể ra quyết định đầu tư, hãy cùng Stock Insight tìm hiểu về chỉ số P/B

Tổng quan về chỉ số P/B

Chỉ số P/B là gì?

Chỉ số P/B (Price to Book Value Ratio) là một chỉ số nằm trong nhóm chỉ số “định giá cổ phiếu” bên cạnh những chỉ số như: P/E; P/S hay EV/EBIT; EV/EBITDA được sử dụng để so sánh giá cổ phiếu với giá trị ghi sổ của chính doanh nghiệp đó.

Phương pháp tính chỉ số P/B trong đầu tư chứng khoán

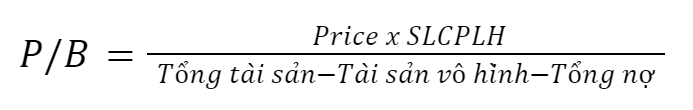

Công thức tính chỉ số P/B

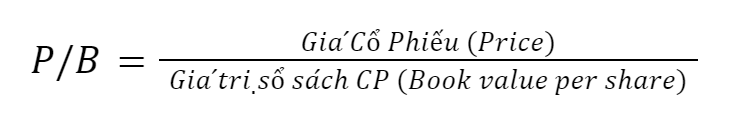

Giống như tên gọi, để tính chỉ số P/B chúng ta cần xác định được 2 thành phần là P (Giá cổ phiếu – Market Price per share) và B (Giá trị sổ sách của cổ phiếu – Book Value per share).

Bên cạnh đó, để tính giá trị trên mỗi cổ phiếu (per share) chúng ta cần tính được “số lượng cổ phiếu lưu hành bình quân” trong kỳ kế toán.

|

Giá cổ phiếu (Market Price Per Share)

Giá cổ phiếu là giá đóng cửa của cổ phiếu khi kết thúc phiên giao dịch, giá cổ phiếu có thể được tìm thấy trên rất nhiều nền tảng cung cấp dữ liệu giá chứng khoán như: app giao dịch của HSC; vietstock; fireant;… ví dụ trong ảnh là giá đóng cửa của cổ phiếu HCM tại ngày 29/12/2023 là 34,200 đồng/ cổ phiếu.

Giá trị sổ sách của cổ phiếu (Book Value per share – BVPS)

Giá trị sổ sách cổ phiếu hay viết tắt là BVPS là chỉ số cho biết giá trị tài sản ròng của cổ phiếu trong trường hợp công ty ngưng hoạt động kinh doanh tại thời điểm lập Báo cáo tài chính.

|

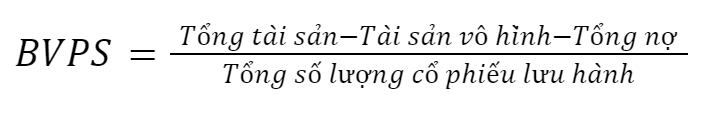

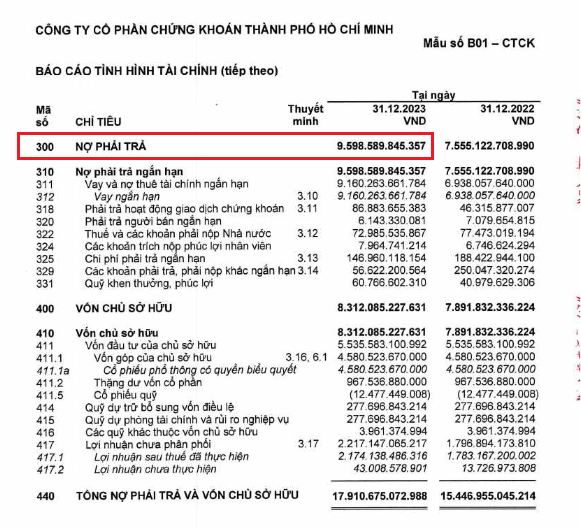

Ví dụ, chúng ta sẽ cùng nhau tính BVPS của cổ phiếu HCM theo BCTC hợp nhất kiểm toán năm 2023

- Đầu tiên, tại mục Tài sản của bảng cân đối kế toán, chúng ta sẽ xác định được 2 giá trị: Tổng tài sản và Tài sản vô hình:

=> Tổng tài sản: 17,910.675 tỷ đồng

=> Tài sản vô hình: 5.933 tỷ đồng

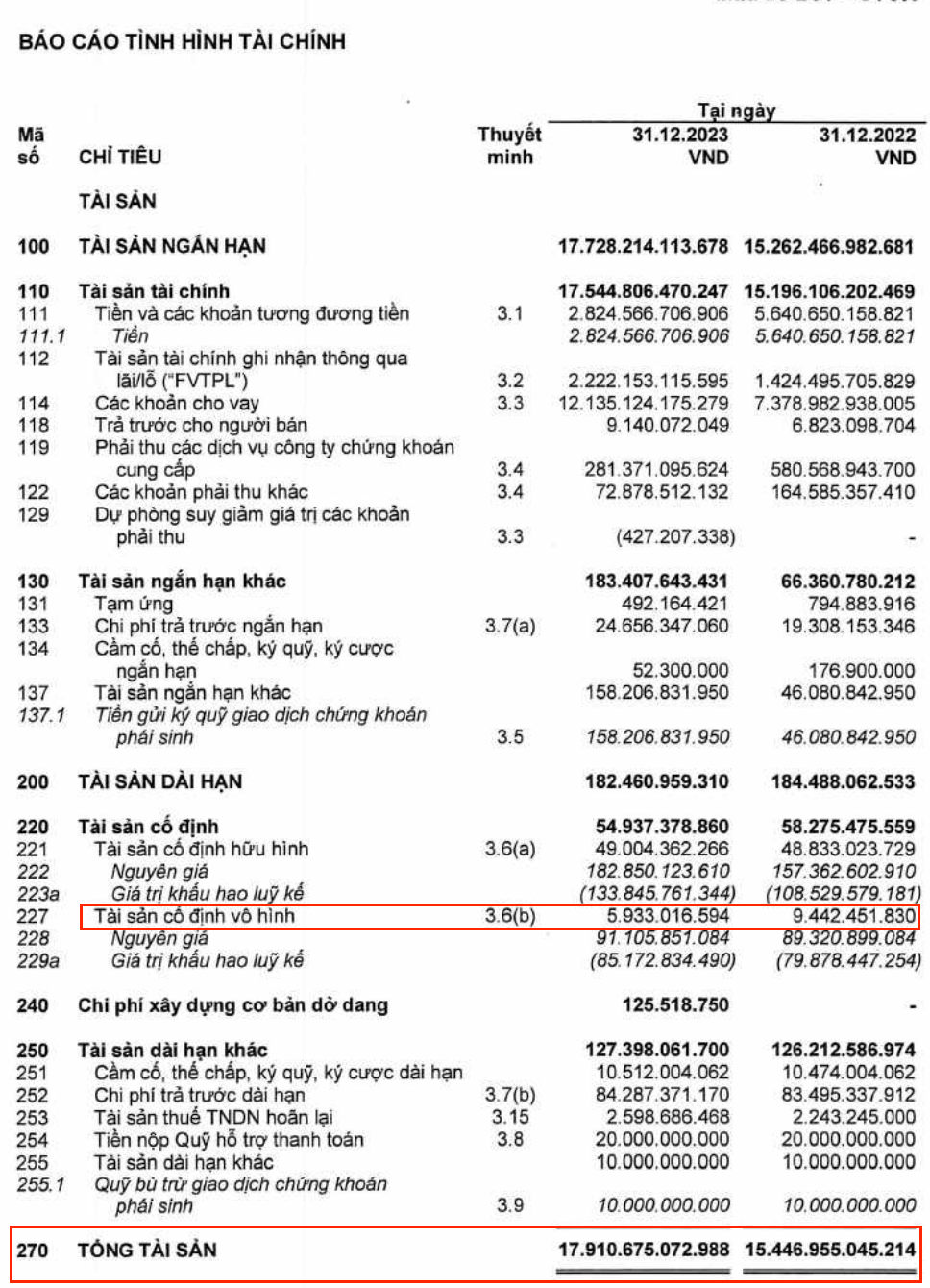

- Tiếp theo, tổng nợ sẽ đối ứng trên mục “Tổng nợ phải trả và vốn chủ sở hữu” trên bảng cân đối kế toán:

=> Tổng nợ phải trả: 9,598.589 tỷ đồng

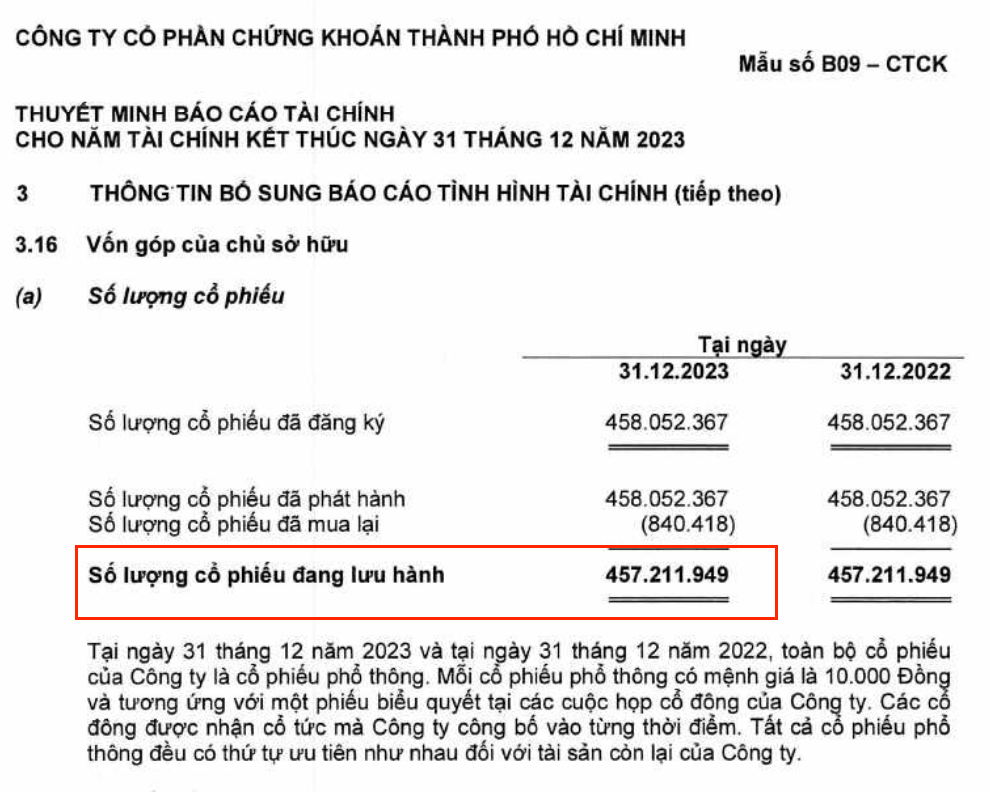

Số lượng cổ phiếu lưu hành bình quân (SLCPLH)

Chúng ta sẽ tìm được con số chính xác trong Thuyết minh BCTC 3.16 của mục “Vốn góp của chủ sở hữu”

Việc xác định SLCPLH bình quân này xảy ra khi trong kỳ kế toán, công ty có hoạt động làm thay đổi số lượng cổ phiếu lưu hành như:

- Hoạt động làm tăng SLCPLH: Phát hành cổ phiếu chia cổ tức, cổ phiếu thưởng, phát hành thêm…

- Hoạt động làm giảm SLCPLH: hoạt động hủy bớt cổ phiếu như mua lại ESOP của nhân viên nghỉ việc, mua cổ phiếu quỷ rồi hủy,…

=> Và SLCPLH của cổ phiếu HCM kết thúc niên độ kế toán năm 2023 là: 457,211,949 cổ phiếu.

Tính chỉ số P/B

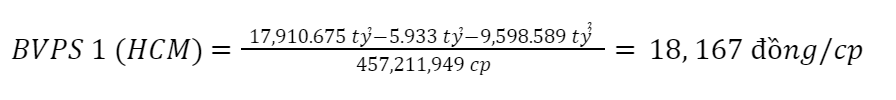

Áp dụng công thức, ta sẽ tính được BVPS của cổ phiếu HCM:

|

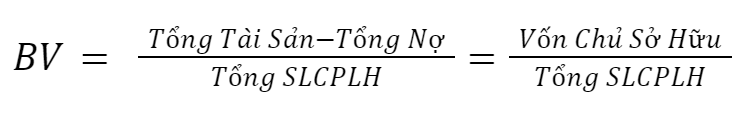

Ngoài ra, nếu bạn để ý thì có thể thấy giá trị “Tài sản vô hình” chỉ là 5.933 tỷ, chiếm 0.03% tỷ trọng rất nhỏ so với giá trị “Tổng tài sản” là 17,910.675 tỷ đồng, và nhiều trường hợp giá trị “tài sản vô hình” này không được liệt kê. Do đó, để tính nhanh BVPS trong nhiều trường hợp Giá trị sổ sách (BV) được tính:

|

Áp dụng nhanh cho HCM, chúng ta có giá trị BVPS tính theo “VCSH/Tổng SLCPLH”

|

Chênh lệch giữa 2 giá trị “BVPS 1” và “BVPS 2” là 18,180 -18,167 = 13 đồng (0.07%), do đó, nếu trong trường hợp cần tính nhanh BVPS, chúng ta có thể dùng VCSH để tính với sai số tương đối nhỏ.

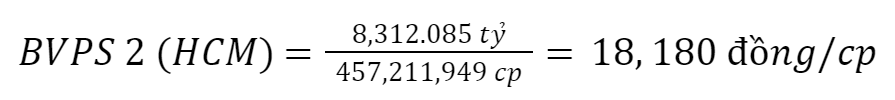

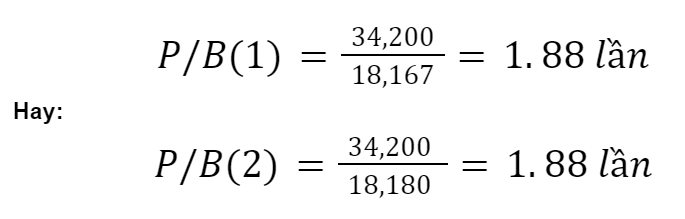

Vậy cổ phiếu HCM năm 2023 có chỉ số P/B là:

|

=> Cả 2 phương pháp tính đều cho chỉ số P/B là 1.88 lần.

Ý Nghĩa Của Chỉ Số P/B

Từ công thức tính Giá trị sổ sách (BV) cho ta biết ý nghĩa của chỉ số BV là Giá trị tài sản ròng của doanh nghiệp, sau khi đã trừ đi hết nghĩa vụ Nợ.

1. Khi P/B > 1

Cho thấy thị trường sẵn sàng trả nhiều tiền hơn cho 1 đồng giá trị tài sản ròng của doanh nghiệp, tức là thị trường đang kỳ vọng về triển vọng kinh doanh tươi đẹp của doanh nghiệp. Tuy nhiên, khi P/B ở mức rất cao thì chúng ta sẽ phải cần xem xét nhiều yếu tố khác để có đánh giá chuẩn xác hơn, ví dụ từ công thức tính P/B:

|

Khi “Tổng nợ” lớn, tức 1 doanh nghiệp dùng đòn bẩy cao sẽ khiến cho BV thấp và chỉ số P/B cao. Dùng đòn bẩy hợp lý thì sẽ giúp doanh nghiệp đạt được hiệu quả cũng như tận dụng được cơ hội kinh doanh,… Tuy nhiên, khi dùng đòn bẩy nợ lớn và không hiệu quả thì sẽ làm cho giá trị doanh nghiệp bị suy giảm. Do đó, khi tìm hiểu 1 cơ hội đầu tư với P/B cao chúng ta cần đánh giá kỹ lại Tài sản và Nợ của doanh nghiệp.

2. Khi P/B < 1

Cho thấy thị trường trả giá thấp hơn cho 1 đồng giá trị tài sản ròng của doanh nghiệp, hay là thị trường đang không đánh giá cao triển vọng kinh doanh của doanh nghiệp.

Tuy nhiên, ở 1 trường hợp khác thì khi P/B <1 lại tiềm ẩn 1 cơ hội đầu tư mang lại lợi nhuận cao, đó là khi doanh nghiệp đang trong giai đoạn hồi phục trở lại (của 1 chu kỳ kinh doanh) hoặc doanh nghiệp tái cấu trúc thành công, và KQKD dần hồi phục giúp lợi nhuận tăng từ đó làm gia tăng mục “lợi nhuận sau thuế chưa phân phối” và đóng góp tăng cho “Vốn chủ sở hữu” hay “Giá trị sổ sách” của doanh nghiệp.

|

Như vậy, khi VCSH tăng mà thị trường chưa phản ánh (giá không tăng) thì P/B sẽ thấp, và tiềm, ẩn 1 cơ hội đầu tư tuyệt vời.

Khi P/B <1 về lý thuyết nhà đầu tư có thể gom mua hết cổ phần và giải thể doanh nghiệp, từ đó có thể thu được lợi nhuận. Tuy nhiên, trường hợp này là rất khó xảy ra, dù năm 2016 đã từng có 1 trường hợp là Chứng khoán Kim Long (KLS) giải thể. Thời điểm đó, BVPS của KLS là 11,200-11,500 đ, nhưng giá cổ phiếu giao dịch quanh 9,000 -9,500 đ/cp.

Như vậy, sau khi ĐHCĐ thông qua kế hoạch giải thể, thì nhà đầu tư mua vào KLS vùng giá 9,000 -9,500 đ đã thu được lợi nhuận từ 17%-27% tùy giá mua khi KLS thanh lý tài sản và trả lại tiền cho cổ đông.

Ứng Dụng Chỉ Số P/B Trong Đầu Tư Chứng Khoán

Như định nghĩa “chỉ số P/B là gì” chúng ta đã biết P/B là 1 chỉ số thuộc nhóm “định giá cổ phiếu”, và định giá ở đây P/B cho chúng ta biết được cổ phiếu đang đắt hay rẻ với giá trị tài sản ròng. Tuy nhiên, để ra quyết định đầu tư chúng ta không thể chỉ dựa trên P/B đang cao hay thấp, mà cần áp dụng cùng với các chỉ số tài chính khác.

Ở ví dụ “ứng dụng chỉ số P/B trong đầu tư chứng khoán” sau đây, chúng ta sẽ giả định đã xem xét yếu tố chu kỳ kinh tế, ngành,… là phù hợp cho đầu tư. Và sẽ tìm kiếm cơ hội đầu tư ở ngành Thép, thông qua chỉ số P/E và ROEA.

Bảng dữ liệu ngành Thép:

|

Mã CK |

Giá CP 2023 |

P/E |

P/B |

ROE |

| HPG | 25,410 | 23.78 | 1.58 | 6.87% |

| HSG | 22,220 | 461.4 | 1.39 | 0.28% |

| VGS | 23,100 | 19.86 | 1.25 | 6.09% |

| NKG | 24,650 | 55.28 | 1.20 | 2.19% |

| GDA | 25,200 | 10.19 | 0.80 | 8.02% |

| HMC | 10,800 | 13.94 | 0.73 | 5.38% |

| TLH | 8,280 | 224.97 | 0.50 | 0.21% |

| TVN | 6,400 | -16.84 | 0.47 | -2.69% |

|

Trung bình |

99.07 | 0.99 | 3.3% |

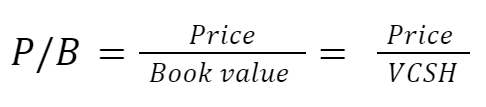

Tương quan chỉ số P/B và P/E

Tương tự P/B, chỉ số P/E cũng là 1 chỉ số trong nhóm định giá cổ phiếu, trong khi P/B so sánh giá cổ phiếu với giá trị tài sản ròng của doanh nghiệp, thì P/E so sánh giá cổ phiếu với lợi nhuận trên mỗi cổ phiếu. Để hiểu hơn về chỉ số P/E, nhà đầu tư có thể tìm hiểu chi tiết ở nội dung bài.

=> Chỉ số P/B trung bình nhóm Thép có giá trị là 0.99

=> Chỉ số P/E trung bình nhóm Thép có giá trị là 99.07

Chỉ số P/B và P/E đều có cách sử dụng tương tự nhau, tùy thuộc vào mỗi phong cách đầu tư “tấn công” chấp nhận rủi ro cao hơn để tìm kiếm lợi nhuận hay “phòng thủ” chủ động đề cao yếu tố an toàn.

Nếu phong cách tấn công, chúng ta sẽ chủ động chọn CP có P/B >1 thể hiện cổ phiếu đang được thị trường kỳ vọng vào triển vọng kinh doanh tươi sáng , và có P/E thấp hơn ở nhóm này thể hiện cùng nhóm được kỳ vọng nhưng 1 đồng lợi nhuận đang được thị trường giao dịch rẻ hơn.

=> Với tiêu chí này thì cổ phiếu được chọn là VGS khi có P/B là 1.25, thấp thứ 2 trong nhóm P/B>1 và có P/E là 19.86 thấp về chỉ số P/E ở nhóm có P/B >1.

Nếu phong cách phòng thủ, chúng ta sẽ chủ động chọn CP có P/B <1 thể hiện cổ phiếu đang được thị trường đánh giá thấp giá trị sổ sách, và có P/E thấp hơn ở nhóm này thể hiện cùng nhóm được kỳ vọng nhưng 1 đồng lợi nhuận đang được thị trường giao dịch rẻ hơn.

=> Với tiêu chí này thì cổ phiếu được chọn là GDA khi có P/B là 0.8, và P/E là 10.19

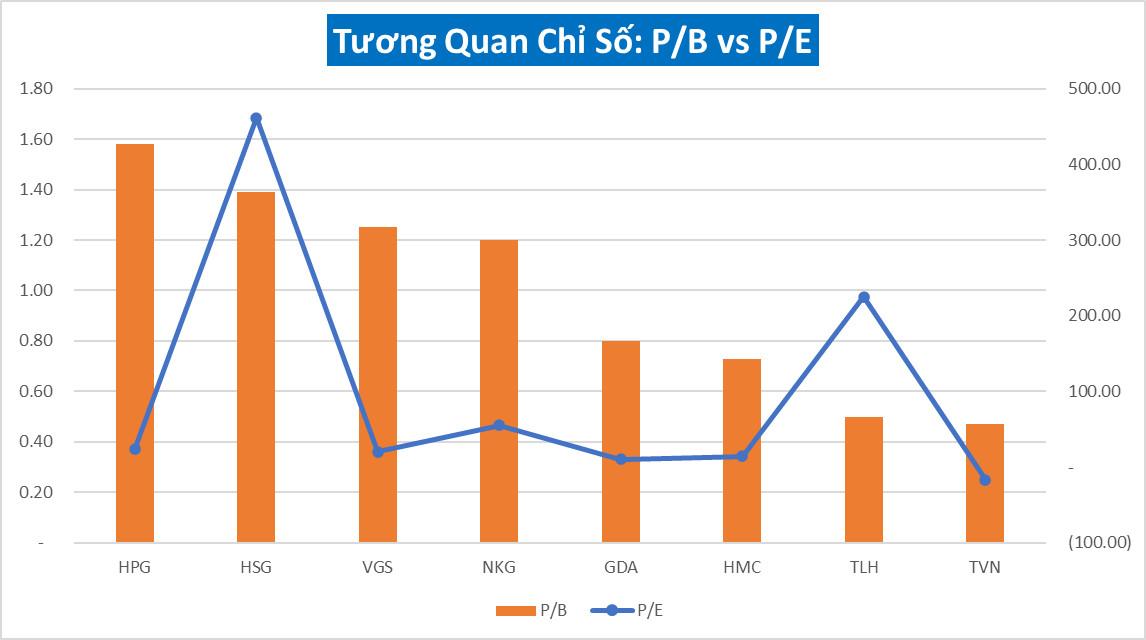

Tương quan chỉ số P/B và ROE

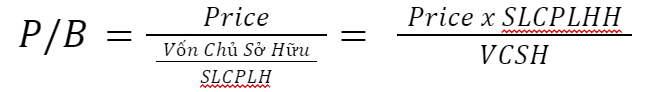

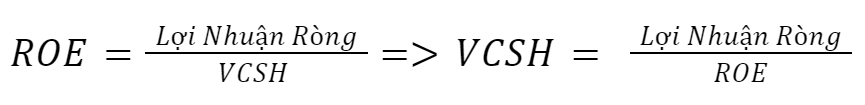

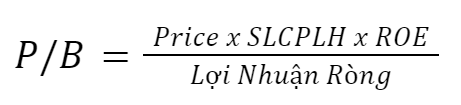

Từ “Phương Pháp Tính Chỉ Số P/B Trong Đầu Tư Chứng Khoán”, chúng ta đã biết công thức tính P/B rút gọn là:

|

Và:

|

Do đó ta có:

|

Như vậy, ta có chỉ số P/B và ROE là tương quan thuận với nhau, khi ROE tăng sẽ làm tăng P/B. Lý giải cho vấn đề này là khi ROE cao sẽ làm tăng Lợi nhuận của công ty và làm VCSH tăng cao, khi đó thị trường sẽ đánh giá cao cổ phiếu của công ty và chỉ số P/B tăng tương ứng.

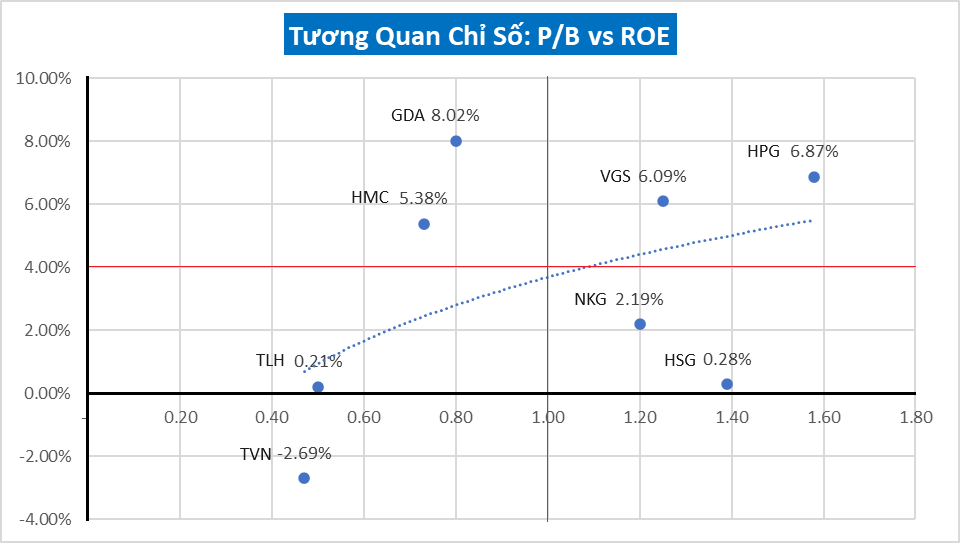

Trên biểu đồ dạng Scatter, với trục tung là chỉ số ROE và trục hoành là chỉ số P/B, với các cổ phiếu có ROE cao hơn trung bình sẽ nằm trên đường màu xanh, là các cổ phiếu: GDA; HPG; VGS và HMC.

Với phong cách tấn công tìm kiếm lợi nhuận, chúng ta sẽ lựa các cổ phiếu có P/B >1, và ở đây ta chọn HPG khi có ROE là 6.87% trong khi VGS là 6.09%.

Với phong cách phòng thủ an toàn, chúng ta sẽ lựa chọn GDA khi có P/B <1 và ROE là 8.02% trong khi cùng nhóm P/B <1 nhưng HMC chỉ có ROE là 5.38%.

Như vậy, tổng hợp 2 phương án kết hợp P/B với P/E và ROE, cổ phiếu được chọn đầu tư:

=> Phong cách tấn công: VGS; HPG

=> Phong cách phòng thủ: GDA

Nhà đầu tư sẽ tùy vào phong cách đầu tư và khả năng chấp nhận rủi ro để lựa chọn cổ phiếu phù hợp với bản thân mình. Khi mà tính tới 24/6, tỷ suất lợi nhuận mang lại của VGS là 61.5%; HPG là 12.9% và GDA là 37.3%.

Kết luận

Chỉ số P/B là một công cụ quan trọng trong đầu tư chứng khoán, giúp nhà đầu tư đánh giá giá trị cổ phiếu so với giá trị sổ sách của công ty. Sử dụng P/B hiệu quả, nhà đầu tư có thể nhận diện các cổ phiếu bị định giá thấp hoặc cao, từ đó đưa ra quyết định đầu tư thông minh và tối ưu hóa danh mục đầu tư của mình.

Lê Trọng Đại

Wealth Manager