Lãi suất là gì? 4 Cách phân loại lãi suất cực dễ hiểu

Lãi suất là gì?

Lãi suất là tỷ lệ phần trăm tính trên số tiền gốc được gửi vào hoặc cho vay, mà người vay phải trả cho người cho vay trong một khoảng thời gian cụ thể. Lãi suất được áp dụng trong nhiều lĩnh vực, bao gồm vay mượn vốn, tiết kiệm, đầu tư chứng khoán, hợp đồng vay mua nhà hoặc ô tô, thẻ tín dụng và các sản phẩm tài chính khác.

Mức lãi suất có thể được xác định theo tỷ lệ phần trăm hàng năm (lãi suất hàng năm) hoặc theo kỳ hạn ngắn hơn, ví dụ như lãi suất hàng tháng hoặc hàng quý.

- Người vay hoặc cho vay tiền có thể là cá nhân, công ty hoặc ngân hàng.

Ví dụ:

Giả sử bạn gửi 10 triệu đồng vào một ngân hàng với lãi suất hàng năm là 5%. Trong trường hợp này, sau một năm, bạn sẽ nhận lại 10 triệu đồng ban đầu cùng với lãi suất là 5% của số tiền gốc, tức là 500 nghìn đồng.

Tương tự, nếu bạn vay 10 triệu đồng từ ngân hàng với cùng mức lãi suất 5%, sau một năm, bạn sẽ phải trả lại 10 triệu đồng gốc cùng với khoản lãi suất cho vay là 5% (500 nghìn đồng).

4 Cách phân loại lãi suất

Theo giá trị thực của tiền lãi

Lãi suất thực

Lãi suất thực, hay còn được gọi là lãi suất hiệu quả, là lãi suất thực tế thu được dựa trên lãi suất danh nghĩa sau khi loại bỏ ảnh hưởng của tỷ lệ lạm phát. Đây là chỉ số quan trọng để đánh giá giá trị thực của khoản vay hoặc tiền gửi.

Lãi suất danh nghĩa là lãi suất được công bố và biểu thị cho sự tăng trưởng của tiền tệ sau một khoảng thời gian nhất định, thường là một năm. Lãi suất này thường được sử dụng trong các hợp đồng tín dụng và được ghi rõ trên các công cụ nợ.

Theo tính chất của khoản vay

Lãi suất cơ bản

Lãi suất cơ bản là mức lãi suất tối thiểu được Ngân hàng Nhà Nước áp dụng cho đồng tiền trong nước. Từ đó, các tổ chức tín dụng sẽ định ra từng mức lãi suất phù hợp cho từng hoạt động kinh doanh và dịch vụ tín dụng khác.

Lãi suất tiền gửi ngân hàng

Lãi suất tiền gửi ngân hàng là mức lãi suất mà ngân hàng hoặc tổ chức tài chính trả cho khách hàng khi gửi tiền tại đó, bao gồm tiền gửi tiết kiệm, tiền thanh toán, tiền gửi có kỳ hạn hoặc không kỳ hạn, và nhiều loại tiền khác.

Lãi suất tín dụng

Lãi suất tín dụng là mức lãi suất mà người vay phải trả cho ngân hàng khi vay tiền. Mức lãi suất này được ảnh hưởng bởi loại hình vay, mức độ quan hệ và thỏa thuận giữa hai bên.

Lãi suất chiết khấu

Lãi suất chiết khấu được quy định bởi Ngân hàng Nhà Nước. Mức lãi suất này dựa trên nhu cầu của các ngân hàng thương mại khi cần sử dụng tiền mặt hoặc không đủ tiền mặt để dự trữ.

Lãi suất tái chiết khấu

Lãi suất tái chiết khấu cũng được quy định bởi Ngân hàng Nhà Nước. Mức lãi suất này dựa trên các giấy tờ có giá trị ngắn hạn khi đến hạn thanh toán. Mức lãi suất này phụ thuộc vào giá trị của giấy tờ hoặc khả năng thanh toán.

Lãi suất liên ngân hàng

Lãi suất liên ngân hàng là mức lãi suất mà các ngân hàng áp dụng khi cho vay và vay trên thị trường tài chính. Mức lãi suất này được quy định bởi Ngân hàng Nhà Nước tùy theo tỷ trọng sử dụng vốn và tốc độ tăng trưởng của thị trường.

- Nhà đầu tư cần biết được cách phân chia lãi suất phù hợp đề đầu tư hiệu quả

Theo tính linh hoạt của lãi suất

Lãi suất cố định

Lãi suất cố định là mức lãi suất đã được ngân hàng và khách hàng thỏa thuận và được duy trì không thay đổi trong suốt quá trình vay. Lãi suất cố định thích hợp cho các khoản vay dài hạn và không bị ảnh hưởng bởi biến động của thị trường.

Lãi suất thả nổi

Lãi suất thả nổi thay đổi theo biến động của thị trường trong suốt thời gian vay. Rủi ro và lợi nhuận được chia đều cho cả bên vay và bên cho vay. Khi thị trường có sự biến động, lãi suất thả nổi sẽ điều chỉnh tương ứng.

Theo cách tính lãi suất

Lãi suất đơn

Lãi suất đơn được tính dựa trên số vốn ban đầu trong suốt kỳ hạn vay. Khi vay trong thời gian dài, mức lãi suất đơn sẽ tăng lên. Điều này thể hiện sự phản ánh của thời gian vay và nguyên tắc rằng một khoản vay kéo dài cần đền bù thêm cho khả năng rủi ro và sự mất giá của tiền trong thời gian dài.

Lãi suất kép

Lãi suất kép được tính dựa trên giá trị đầu tư của tiền gốc cộng dồn với tiền lãi tích lũy trong các thời kỳ vay. Đây là một phương pháp tính lãi suất phức tạp hơn, nhưng nó cho phép tính toán công bằng hơn với việc tính toán lãi suất dựa trên số vốn ban đầu và lãi suất cố định.

Yếu tố tác động tới sự tăng giảm lãi suất

Cung – cầu tiền tệ

Lãi suất, giống như giá cả sử dụng vốn vay, biến đổi theo cung cầu tiền tệ. Khi cung tiền ít hơn cầu tiền, lãi suất có thể tăng do khan hiếm vốn. Ngược lại, khi cung tiền nhiều hơn cầu tiền, lãi suất có thể giảm.

Chính phủ và ngân hàng trung ương có thể can thiệp, quy định mức lãi suất để đáp ứng mục tiêu kinh tế. Can thiệp này nhằm điều chỉnh cung cầu tiền tệ và duy trì ổn định thị trường vốn.

- Các yếu tố tác động đến tăng giảm lãi suất

Lạm phát

Lạm phát tăng đồng nghĩa với việc giá trị của tiền giảm, gây ảnh hưởng đến lãi suất. Khi giá trị tiền mặt giảm, nhà đầu tư yêu cầu lãi suất cao hơn để bù đắp cho mất giá trị của tiền. Do đó, khi lạm phát tăng, lãi suất cũng sẽ tăng theo.

Khi lạm phát cao, việc tăng lãi suất giúp bảo vệ giá trị của tiền gửi và tiền vay, giảm thiểu ảnh hưởng tiêu cực từ tác động của lạm phát. Điều này ảnh hưởng đến quyết định đầu tư và tiêu dùng của cá nhân và doanh nghiệp trong nền kinh tế.

Nền kinh tế

Khi nền kinh tế ổn định và đang trong đà tăng trưởng, người dân có xu hướng đầu tư hoặc gửi tiền vào các cơ chế sinh lãi hơn là để tiết kiệm. Khi người dân có nhu cầu đầu tư và gửi tiền vào các cơ chế sinh lãi, cung tiền cho vay sẽ tăng lên. Điều này có tác động trực tiếp đến lãi suất, khiến lãi suất giảm xuống. Sự giảm lãi suất này sẽ tiếp tục tác động đến mức cầu tiền tệ trong nền kinh tế.

Chính sách của Nhà nước

Khi Ngân hàng Nhà nước tăng lãi suất, điều này báo hiệu về tăng lạm phát. Lãi suất tăng nhằm kiểm soát tình trạng lạm phát và duy trì sự ổn định kinh tế. Ngược lại, việc Nhà nước áp dụng chính sách giảm lãi suất nhằm khuyến khích tăng trưởng kinh tế và giảm thất nghiệp. Việc giảm lãi suất kích thích tiêu dùng và đầu tư, tạo điều kiện thuận lợi cho vay vốn và giảm áp lực lãi suất đối với người vay.

Tác động của lãi suất đối với nền kinh tế thị trường

- Hiệu ứng trên giá trị tiền tệ và xuất nhập khẩu: Lãi suất cao tăng giá trị đồng tiền trong nước, thu hút đầu tư nước ngoài và thúc đẩy xuất khẩu. Ngược lại, lãi suất thấp giảm giá trị tiền tệ, tạo điều kiện thuận lợi cho nhập khẩu. Ví dụ: Lãi suất tăng lên ở Việt Nam làm tăng giá trị đồng Việt so với USD. Điều này kích thích đầu tư nước ngoài và tăng cường xuất khẩu các sản phẩm Việt Nam.

- Ảnh hưởng lên khả năng vay vốn: Lãi suất cao tăng chi phí vay, giảm khả năng trả nợ. Nó cũng ảnh hưởng đến tiêu dùng và đầu tư của cá nhân và doanh nghiệp. Ví dụ: Lãi suất cao tại thị trường Mỹ làm tăng chi phí vay cho người mua nhà, giảm động lực mua sắm và đẩy giá nhà giảm xuống.

- Tác động đến hoạt động kinh doanh: Lãi suất cao tăng chi phí vay cho doanh nghiệp, nhưng đồng thời giảm chi phí vay cho tiền gửi ngân hàng. Điều này thúc đẩy tăng trưởng và có thể tăng lương cho người lao động. Cũng ảnh hưởng đến quyết định đầu tư và mua sắm của doanh nghiệp.

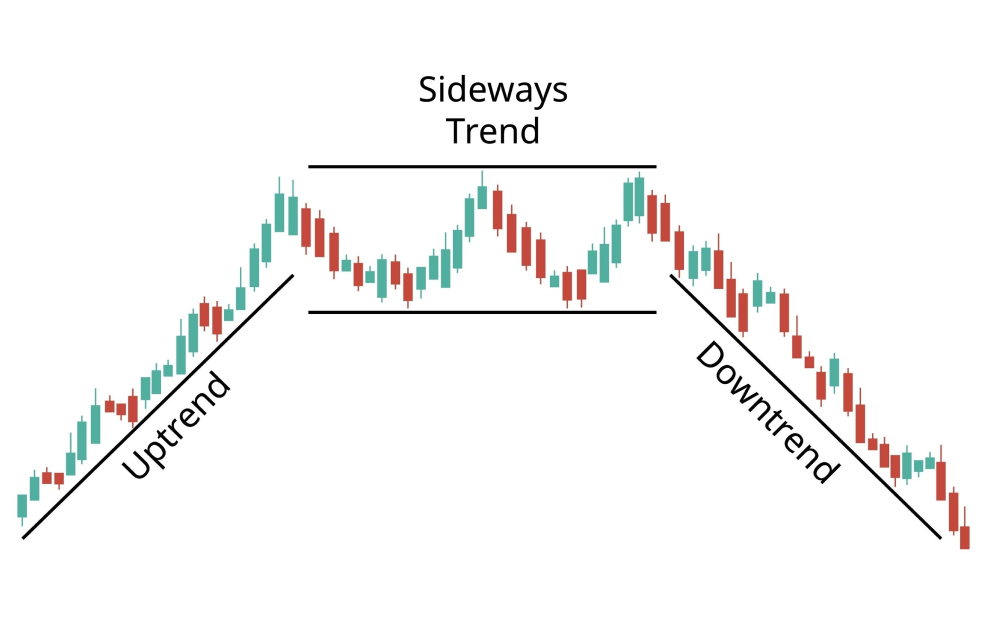

- Tác động đến thị trường chứng khoán: Lãi suất tăng có thể làm giảm giá trị cổ phiếu khi nhà đầu tư chuyển sang các khoản tiền gửi ngân hàng có lãi suất cao hơn. Ngược lại, lãi suất giảm có thể tăng giá trị cổ phiếu khi nhà đầu tư tìm kiếm sinh lợi cao hơn.

- Các tác động của lãi suất với nền kinh tế thị trường

Hy vọng các thông tin mà Stock Insight chia sẻ sẽ giúp nhà đầu tư hiểu rõ hơn về khái niệm lãi suất là gì. Việc nắm bắt đúng khái niệm lãi suất và hiểu rõ các yếu tố ảnh hưởng sẽ giúp nhà đầu tư xác định được chính sách đầu tư tài chính hiệu quả và có logic. Điều này sẽ đảm bảo rằng quyết định đầu tư được đưa ra dựa trên sự hiểu biết sâu sắc về lãi suất và tiềm năng của thị trường.