Chọn cổ phiếu tốt: Các chỉ tiêu phân tích báo cáo tài chính nhà đầu tư cần bỏ túi

Chúng ta thường nghe nói trong đầu tư nên chọn doanh nghiệp tốt, vậy như thế nào là một doanh nghiệp tốt? Việc đánh giá một doanh nghiệp sẽ dựa vào các chỉ tiêu phân tích báo cáo tài chính, từ đó có thể kết luận một doanh nghiệp là tốt hay không. Hãy cùng tìm hiểu bài viết sau để lựa chọn một doanh nghiệp tốt.

Chỉ tiêu phân tích báo cáo tài chính là gì?

Các chỉ tiêu phân tích báo cáo tài chính là các thước đo số học được tạo ra từ thông tin tài chính của doanh nghiệp, nhằm cung cấp các đánh giá quan trọng về hiệu suất kinh doanh, độ an toàn tài chính, khả năng sinh lời và tiềm năng trong tương lai của doanh nghiệp.

Thông qua việc so sánh các chỉ số này với các giai đoạn cùng kỳ trong lịch sử hoạt động sẽ đánh giá được hiệu quả trong hoạt động kinh doanh, cải thiện bức tranh tài chính hay cho thấy những rủi ro tiềm tàng của doanh nghiệp.

Chính vì vậy việc phân tích các chỉ tiêu tài chính phải được đặt lên hàng đầu đối với các nhà quản trị, các nhà đầu tư.

Các chỉ tiêu phân tích báo cáo tài chính bao gồm các nhóm nào?

Được chia thành các 6 nhóm như sau:

Để làm rõ và dễ hiểu về các chỉ tiêu phân tích báo cáo tài chính, trong phần này sẽ sử dụng số liệu từ báo cáo tài chính hợp nhất năm 2023 đã kiểm toán của Công ty cổ phần tập đoàn Hòa Phát (mã chứng khoán: HPG) để làm mẫu, xem số liệu báo cáo tại đây:

Cơ cấu nguồn vốn và tài sản

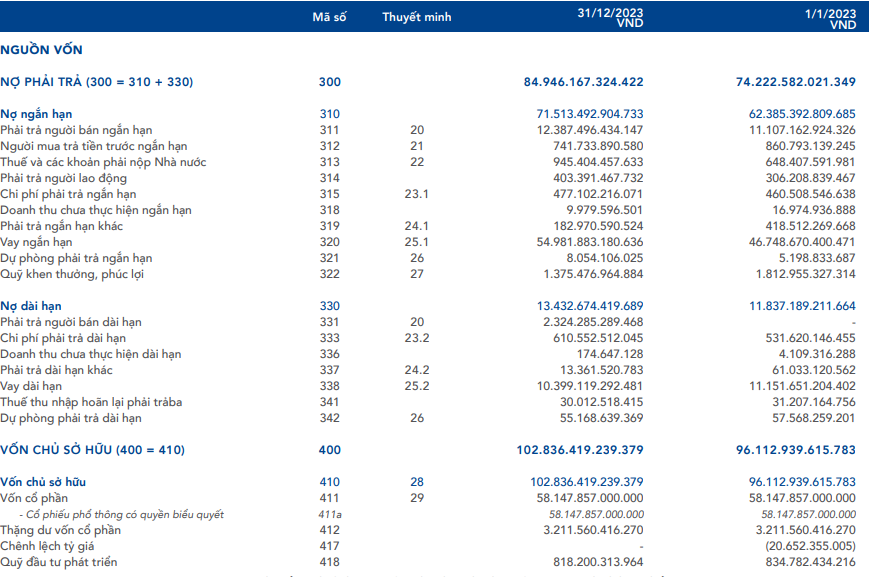

1. Cơ cấu nguồn vốn: trình bày tỷ trọng từng bộ phận của nguồn vốn chiếm bao nhiêu phần trăm trong tổng nguồn vốn.

|

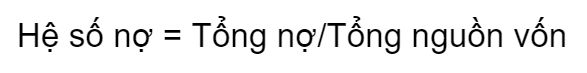

Hệ số trên cho biết tổng nợ đang chiếm bao nhiêu trong tổng nguồn vốn của doanh nghiệp.

Ví dụ hệ số nợ của HPG = Tổng nợ/Tổng nguồn vốn = 45.23%. Tổng nợ của HPG đang chiếm 45.23% trong tổng nguồn vốn.

|

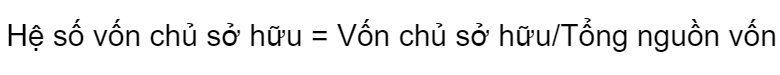

Hệ số trên cho biết vốn chủ sở hữu đang chiếm bao nhiêu phần trăm trong tổng nguồn vốn của doanh nghiệp.

Ví dụ về hệ số vốn chủ sở hữu của HPG = Vốn chủ sở hữu/Tổng nguồn vốn = 54.77%. Vốn chủ sở hữu đang chiếm 54.77% tổng nguồn vốn của doanh nghiệp.

Việc phân tích cơ cấu nguồn vốn cho thấy mức độ sử dụng đòn bẩy tài chính của doanh nghiệp, từ đó có thể đánh giá được những rủi ro trong tương lai.

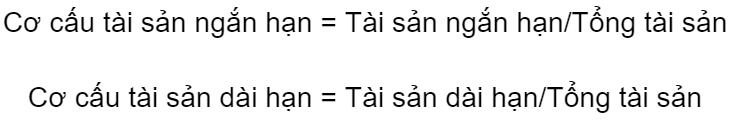

2. Cơ cấu tài sản: trình bày tỷ trọng từng bộ phận của tài sản chiếm bao nhiêu phần trăm trong tổng tài sản:

|

Cơ cấu tài sản ngắn hạn và dài hạn của HPG năm 2023 lần lượt là 44% và 56%, cho thấy HPG đang đầu tư nhiều hơn vào tài sản doanh nghiệp (nhà máy, thiết bị,…).

Khả năng thanh toán ngắn hạn, dài hạn

Kiểm tra khả năng của doanh nghiệp trong việc đối mặt và thanh toán các khoản nợ hoặc nghĩa vụ tài chính trong các khoảng thời gian khác nhau.

1. Khả năng thanh toán hiện thời: là tỷ số cho biết tài sản mà doanh nghiệp có thể chuyển đổi thành tiền mặt để thanh toán cho các khoản nợ ngắn hạn (dưới 1 năm).

Ý nghĩa: tỷ số này lớn hơn 1 chứng tỏ doanh nghiệp có đủ nguồn lực để thanh toán các khoản nợ trong ngắn hạn, ngược lại nếu nhỏ hơn 1 thì doanh nghiệp đang gặp khó khăn trong việc thanh toán.

Ví dụ chỉ số thanh toán hiện hành của HPG = Tài sản ngắn hạn/Nợ ngắn hạn = 1.15 lần. Cho thấy HPG có đủ khả năng thanh toán các khoản nợ trong ngắn hạn.

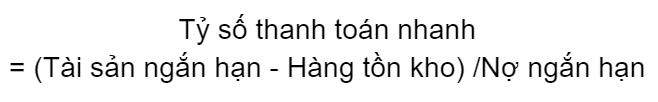

2. Khả năng thanh toán nhanh: là tỷ số cho biết khả năng thanh toán các khoản nợ ngắn hạn từ các nguồn tài sản ngắn hạn có tính thanh khoản cao (tiền và tương đương tiền).

|

Ý nghĩa: hệ số thanh toán nhanh cho biết lượng tiền và tương đương tiền sẵn có để thanh toán được bao nhiêu trong khoản nợ đến hạn trong thời gian ngắn hạn, từ đó doanh nghiệp có kế hoạch thu xếp các nguồn lực khác để thanh toán.

Ví dụ chỉ số thanh toán nhanh của HPG = (Tài sản ngắn hạn – Hàng tồn kho)/Nợ ngắn hạn = 0.67 lần. Lượng tiền và tương đương tiền của HPG đang có thể thanh toán 67% nợ ngắn hạn, doanh nghiệp cần thu xếp thêm 23% để thanh toán đủ nợ đến hạn.

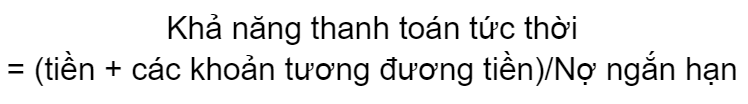

3. Khả năng thanh toán tức thời: là chỉ số cho biết khả năng thanh toán của doanh nghiệp từ nguồn tiền mặt và các khoản tương đương tiền mặt.

|

Ý nghĩa: hệ số thanh toán tức thời cho biết lượng tiền và tương đương tiền sẵn có để thanh toán được bao nhiêu trong khoản nợ đến hạn trong thời gian ngắn hạn, từ đó doanh nghiệp có kế hoạch thu xếp các nguồn lực khác để thanh toán.

Ví dụ chỉ số thanh toán tức thời của HPG = (Tiền + các khoản tương đương tiền)/Nợ ngắn hạn = 17% lần. Lượng tiền và tương đương tiền của HPG đang có thể thanh toán 17% nợ ngắn hạn, doanh nghiệp cần thu xếp thêm 87% tiền để thanh toán đủ nợ trong ngắn hạn.

4. Khả năng thanh toán lãi vay: là chỉ số cho biết khả năng thanh toán các khoản vay của doanh nghiệp bằng chính thu nhập của mình. Hệ số này càng cao chứng tỏ doanh nghiệp có đủ sức mạnh tài chính.

Ví dụ khả năng thanh toán lãi vay của HPG năm 2023 là = Lợi nhuận trước thuế/Lãi vay = 2.17, HPG thừa sức thanh toán các khoản lãi vay của mình trong năm 2023.

Khả năng hiệu suất kinh doanh

Nhóm chỉ số hiệu quả hoạt động không chỉ giúp doanh nghiệp đánh giá hiệu quả trong việc quản lý và sử dụng tài nguyên, mà còn có thể được sử dụng để đánh giá khả năng sinh lời của tài sản và vốn chủ sở hữu.

1. Tỷ suất lợi nhuận sau thuế trên doanh thu (ROS): là thước đo hiệu quả kinh doanh của doanh nghiệp thông qua tỷ lệ phần trăm lợi nhuận sau thuế trên mỗi đồng doanh thu thuần, hay nói cách khác với mỗi đồng doanh thu thuần công ty thu được bao nhiêu đồng lợi nhuận sau thuế.

2. Tỷ suất sinh lời kinh tế của Tài sản (BEP): Là thước đo khả năng sinh lời của tài sản không tính đến ảnh hưởng của lãi vay và và thuế.

3. Tỷ suất sinh lời trên vốn chủ sở hữu (ROE): Là thước đo khả năng sinh lời trên mỗi đồng vốn của doanh nghiệp. ROE càng cao cho thấy doanh nghiệp càng hiệu quả.

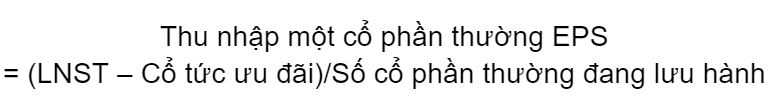

Khả năng phân phối lợi nhuận

Đánh giá mức độ phân phối lợi nhuận so với thu nhập mà công ty tạo ra cho cổ đông (mức độ hưởng lợi của nhà đầu tư).

Chỉ số đại diện cho khả năng phân phối lợi nhuận là thu nhập trên cổ phần.

|

EPS của HPG năm 2023 là 1.117đ/ cổ phiếu, tức là tại thời điểm đó mỗi cổ đông có thu nhập 1.117đ trên mỗi cổ phần nắm giữ.

Rủi ro tài chính

Để biết được mức độ rủi ro tài chính của DN, người ta thường sử dụng một số chỉ tiêu liên quan đến phân tích tình hình công nợ và khả năng thanh toán của DN (Xem mục 2 – Khả năng thanh toán).

1. Hệ số nợ trên tổng tài sản (Debt to Total Assets Ratio)

Là tỷ số cho biết nợ đang chiếm bao nhiêu trong tổng tài sản hiện có của doanh nghiệp.

|

Ví dụ tỷ số nợ trên tổng tài sản của HPG = Tổng nợ/Tổng tài sản = 0.45. Tổng nợ của HPG đang chiếm 45% tổng tài sản của doanh nghiệp.

2. Hệ số nợ trên vốn chủ sở hữu (Debt to Equity Ratio – D/E)

Là tỷ số cho biết lượng tiền mà doanh nghiệp đã vay so với tiền mà doanh nghiệp đã huy động được (VCSH)

Ví dụ D/E của HPG = Tổng nợ/Vốn chủ sở hữu = 0.82. tổng nợ của HPG đang chiếm 82% vốn chủ sở hữu.

Các chỉ số giá trị thị trường

Nhóm chỉ số này thường được sử dụng bởi các nhà quản trị, nhà đầu tư để so sánh và đưa ra nhận định đắt hay rẻ, định hình chiến lược và quyết định đầu tư.

Hệ số giá trên thu nhập (Price to Earnings Ratio – P/E)

Là chỉ số tài chính được dùng để đánh giá thị giá cổ phiếu so với lợi nhuận trên mỗi cổ phần (EPS), từ đó nhà đầu tư có thể đánh giá được giá cổ phiếu đắt hay rẻ.

Ví dụ ROE của HPG = P(Thị giá cổ phiếu)/E(Thu nhập trên mỗi cổ phần-EPS) = 25.7 lần (giả sử thị giá của HPG là 28.700đ/cổ phiếu, EPS là 1.117đ/cổ phiếu).

Để đánh giá cổ phiếu đắt hay rẻ dựa vào P/E phải so sánh với các doanh nghiệp cùng ngành vì có thể P/E ở ngành này là cao nhưng đối với ngành khác nó có thể là bình thường và với ngành khác nó có thể được đánh giá là thấp.

Hệ số giá trên giá trị sổ sách (Price to Book Ratio – P/B)

Là chỉ số tài chính được dùng để đánh giá thị giá cổ phiếu so với giá trị sổ sách của mỗi cổ phần (BVPS), tương tự như P/E, P/B cũng được dùng để đánh giá cổ phiếu đắt hay rẻ.

|

Ví dụ P/B của HPG = P(Thị giá cổ phiếu)/B(giá trị sổ sách trên mỗi cổ phần) = 1.55 (Giả sử thị giá của HPG là 28.700đ/cổ phiếu, giá trị sổ sách trên mỗi cổ phần là 18.500đ/cổ phiếu).

Tại sao nhà đầu tư chứng khoán nên đọc báo cáo tài chính doanh nghiệp?

Báo cáo tài chính là nơi cung cấp đầy đủ và chi tiết các thông tin về tình hình kinh tế, tài chính, là công cụ để kiểm tra tính minh bạch và trách nhiệm của ban lãnh đạo doanh nghiệp.

Từ các thông tin trên báo cáo tài chính sẽ lập ra được một bức tranh chi tiết về các hệ số tài chính, từ đó nhà đầu tư có thể đánh giá và lựa chọn được những doanh nghiệp tốt để đầu tư.

Rủi ro đầu tư vào các doanh nghiệp “lỡm” là không thể tránh khỏi đối với các nhà đầu tư mới, chính vì vậy việc đọc và nghiên cứu báo cáo tài chính để tránh rủi ro là hết sức cần thiết.

Kết luận

Báo cáo tài chính là nơi chứa đầy đủ thông tin cần thiết cho nhà đầu tư để tiến hành nghiên cứu doanh nghiệp, đừng bỏ qua những các chỉ tiêu phân tích báo cáo tài chính quan trọng trong quyết định đầu tư của mình. Trên đây là những chỉ tiêu phân tích tài chính mà mỗi nhà đầu tư cần phải quan tâm để đầu tư thắng lợi.

Quốc Dil

Account Manager