Mô hình nến đảo chiều | Phân loại và ứng dụng trong giao dịch

Mô hình nến đảo chiều là gì?

Mô hình nến đảo chiều là một tập hợp các cây nến Nhật có hình dạng đặc biệt, được sử dụng để phân tích và dự đoán xu hướng tăng hoặc giảm giá cổ phiếu. Mô hình này thường xuất hiện ở cuối của một xu hướng tăng hoặc giảm, và nó cung cấp cho nhà đầu tư các tín hiệu quan trọng để đưa ra các quyết định giao dịch chứng khoán phù hợp.

Nhà đầu tư sẽ dựa vào các loại mô hình này để biết được thời điểm giá đảo chiều, từ đó vào lệnh để để thu được nhiều lợi nhuận nhất có thể.

Mô hình nến đảo chiều giúp cho các nhà đầu tư có thể hiểu được thị trường

4 Mô hình nến đảo chiều thông dụng

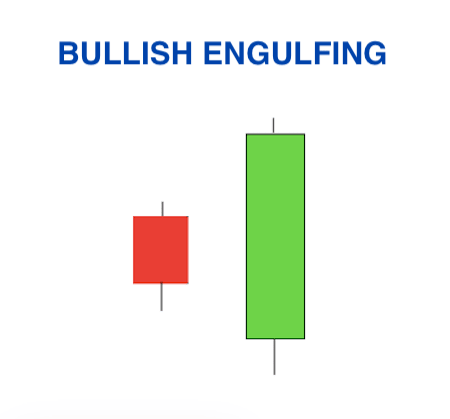

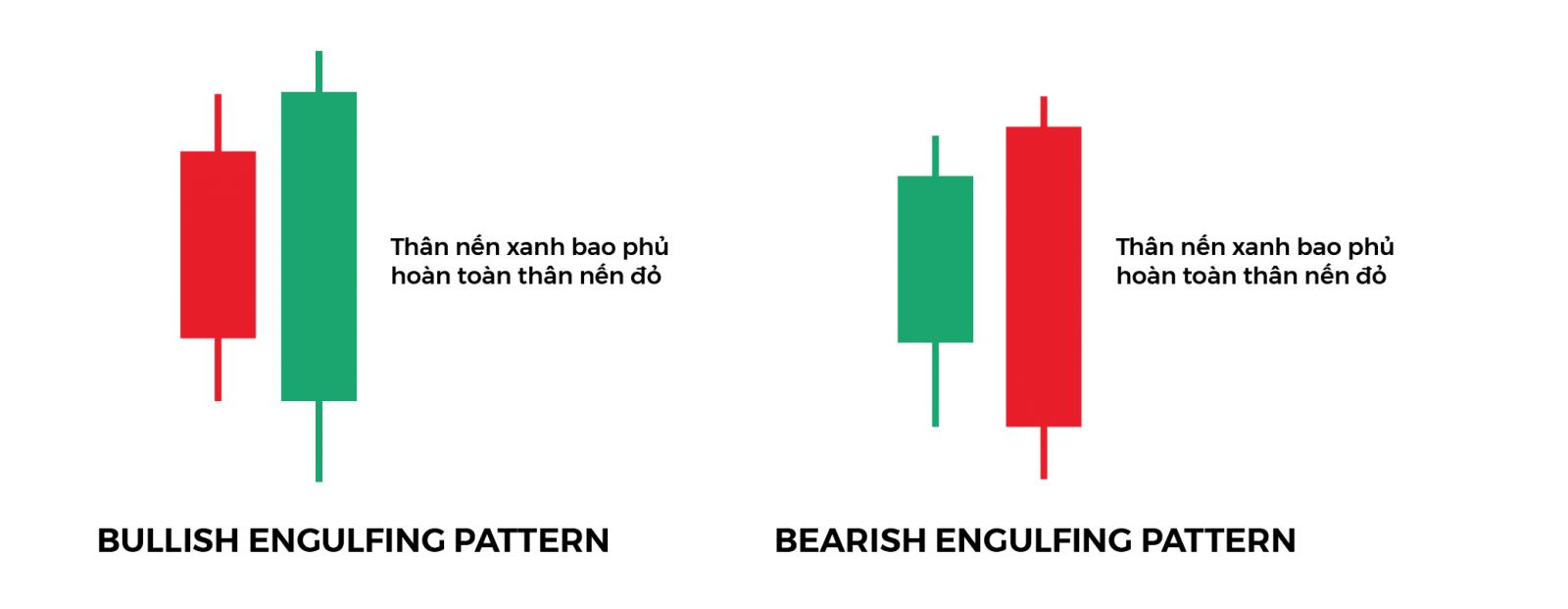

Mô hình nến đảo chiều Engulfing Pattern

Mẫu hình Bullish Engulfing thể hiện sự phản kháng của bên mua sau một nhịp giảm dài của giá. Trong phiên, giá vẫn có những thời điểm bị ép xuống mức thấp nhất nhưng lần này bên mua đã chủ động để đẩy giá lên vượt luôn mức cao nhất của phiên hôm trước.

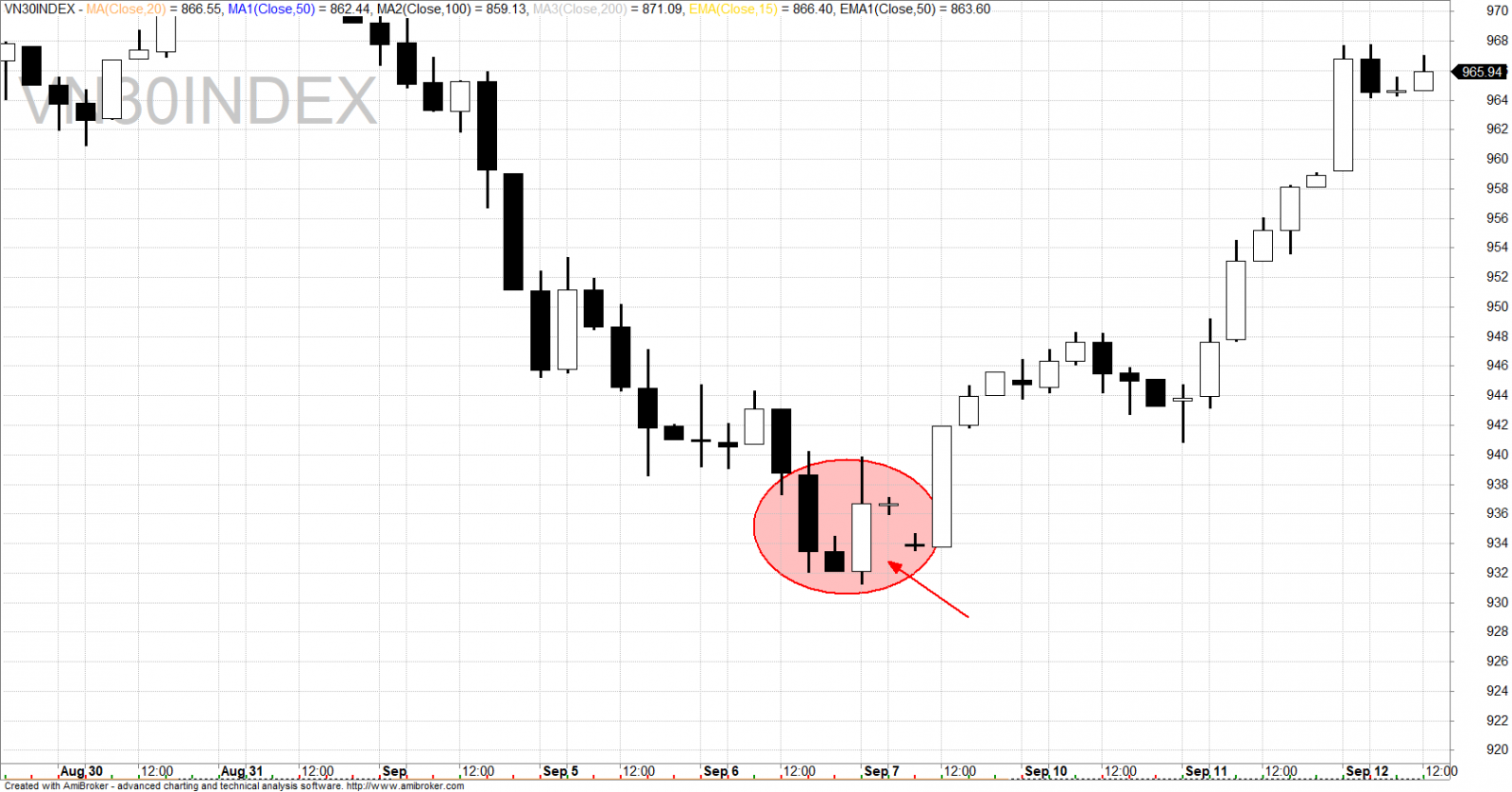

Ví dụ:

Mẫu hình nến Bullish Engulfing xuất hiện sau một nhịp giảm rất dài của VN30-Index, diễn biến sau đó cho thấy sự chuyển mình tích cực của chỉ số.

Giá liên tục có những phiên giảm mạnh sau khi mẫu hình Bearish Engulfing xuất hiện. sự chủ động của bên bán được thấy rất rõ, giá bị đè xuất rất sâu ngay trong phiên, dự báo cho một xu hướng giảm mới sắp diễn ra.

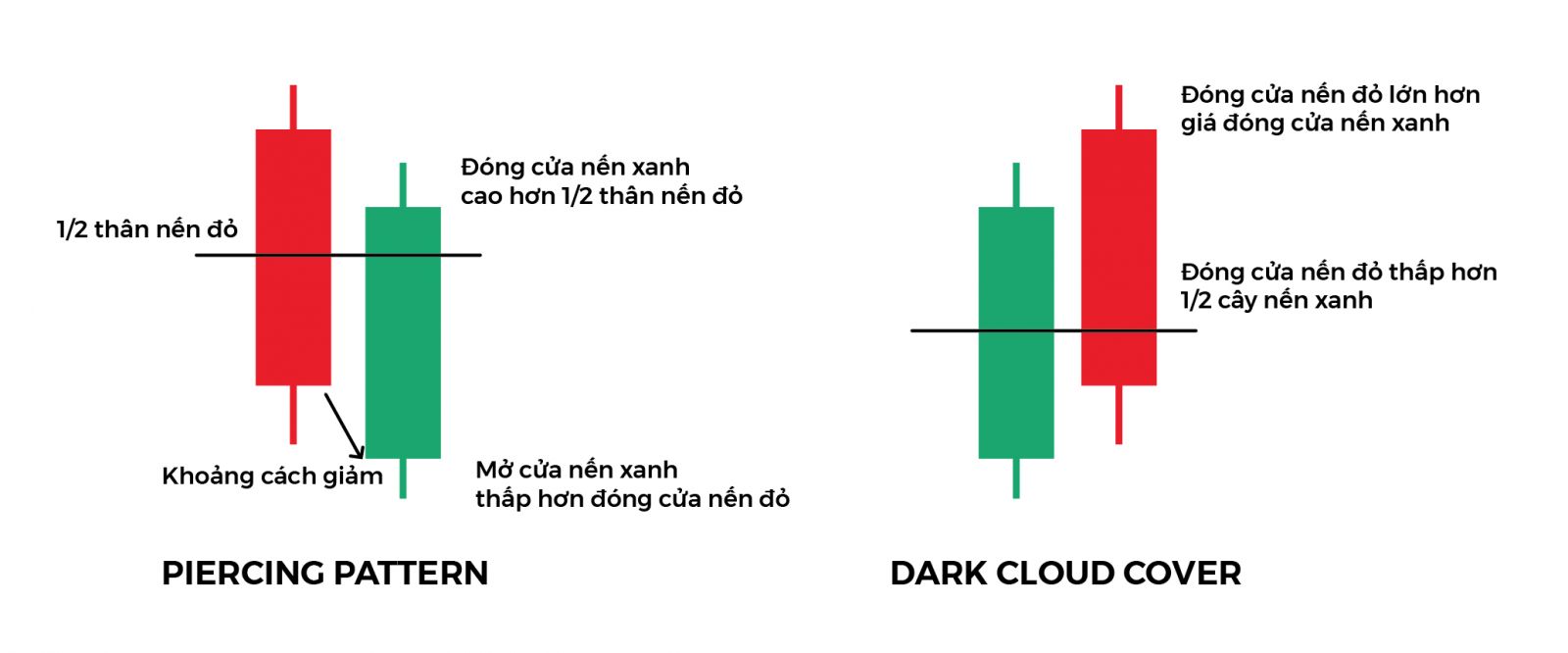

Mô hình nến đảo chiều Piercing Line and Dark Cloud Cover

Mẫu hình Piercing xảy ra khi nến tăng có mức giá đóng cửa nằm trên phân nửa thân nến giảm trước đó. Đây được xem là sự phủ nhận cho trạng thái giảm, báo hiệu tín hiệu đảo chiều sắp diễn ra. Ngược lại đối với mẫu hình Dark Cloud Cover.

Mẫu hình nến Piercing báo hiệu tín hiệu đảo chiều tăng trở lại sau nhịp giảm dài. Mẫu hình nến Piercing có bóng nến bên dưới càng dài càng đáng tin cậy. So với mẫu hình Engulfing thì mẫu hình Piercing không đáng tin cậy bằng mà cần phải có thể sự kiểm chứng khác.

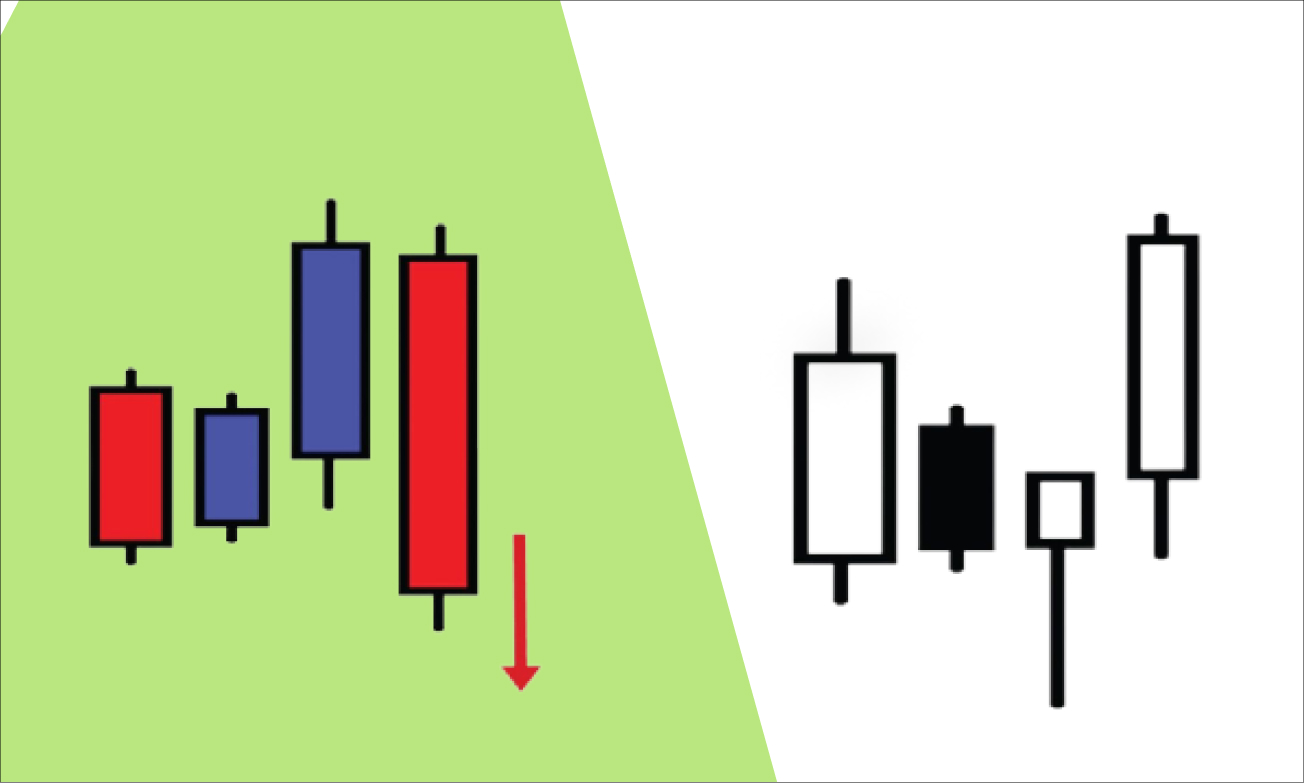

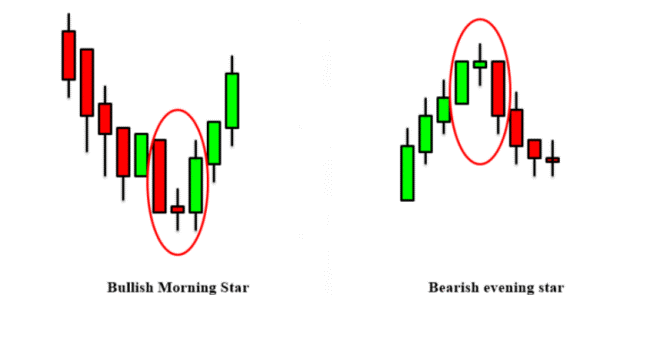

Mô hình nến đảo chiều Morning Star and Evening Star

Morning Star là một mẫu hình nến đảo chiều giảm giá, nó thường xảy ra ở đáy của xu hướng giảm giá. Mẫu Morning Star gồm 3 nến:

- Nến lớn: là nến giảm biểu thị trạng thái xu hướng giảm trước đó.

- Nến nhỏ: là nến giảm hoặc nến tăng thể hiện xu hướng giảm chững lại bởi sự do dự của bên bán.

- Nến lớn: là nến tăng thể hiện sự quay trở lại mạnh mẽ của bên mua.

Ví dụ:

Chỉ số thiết lập mẫu hình Morning Star rất chuẩn chỉnh, cú bức tăng ở cây nến thứ 3 là cơ hội để mua vào theo mẫu hình.

Mẫu hình Evening Star xuất hiện sau xu hướng tăng, sau đó giá có nhịp giảm rất dài. Mẫu hình này càng được củng cố hơn khi xuất hiện phiên giảm ngay trong phiên trước đó, và tín hiệu giảm để hình thành mẫu hình Evening Star là sự xác nhận rất đáng tin cậy.

Mô hình khoảng trống giá đảo chiều (Gaps)

Khoảng trống giá là một mẫu hình rất đáng tin cậy trong phân tích kỹ thuật nhưng tần suất xuất hiện không nhiều. Khoảng trống giá được định nghĩa là khi giá mở cửa cao hơn hoặc thấp hơn mức giá đóng cửa của phiên hôm trước. Một khoảng trống tăng giá (Gap Up) xảy ra khi giá mở cửa của phiên hôm nay lớn hơn giá đóng cửa của ngày hôm trước. Trái lại, khoảng trống giảm giá (Gap Down) xảy ra khi giá mở cửa của ngày hôm nay thấp hơn giá đóng cửa của ngày hôm trước.

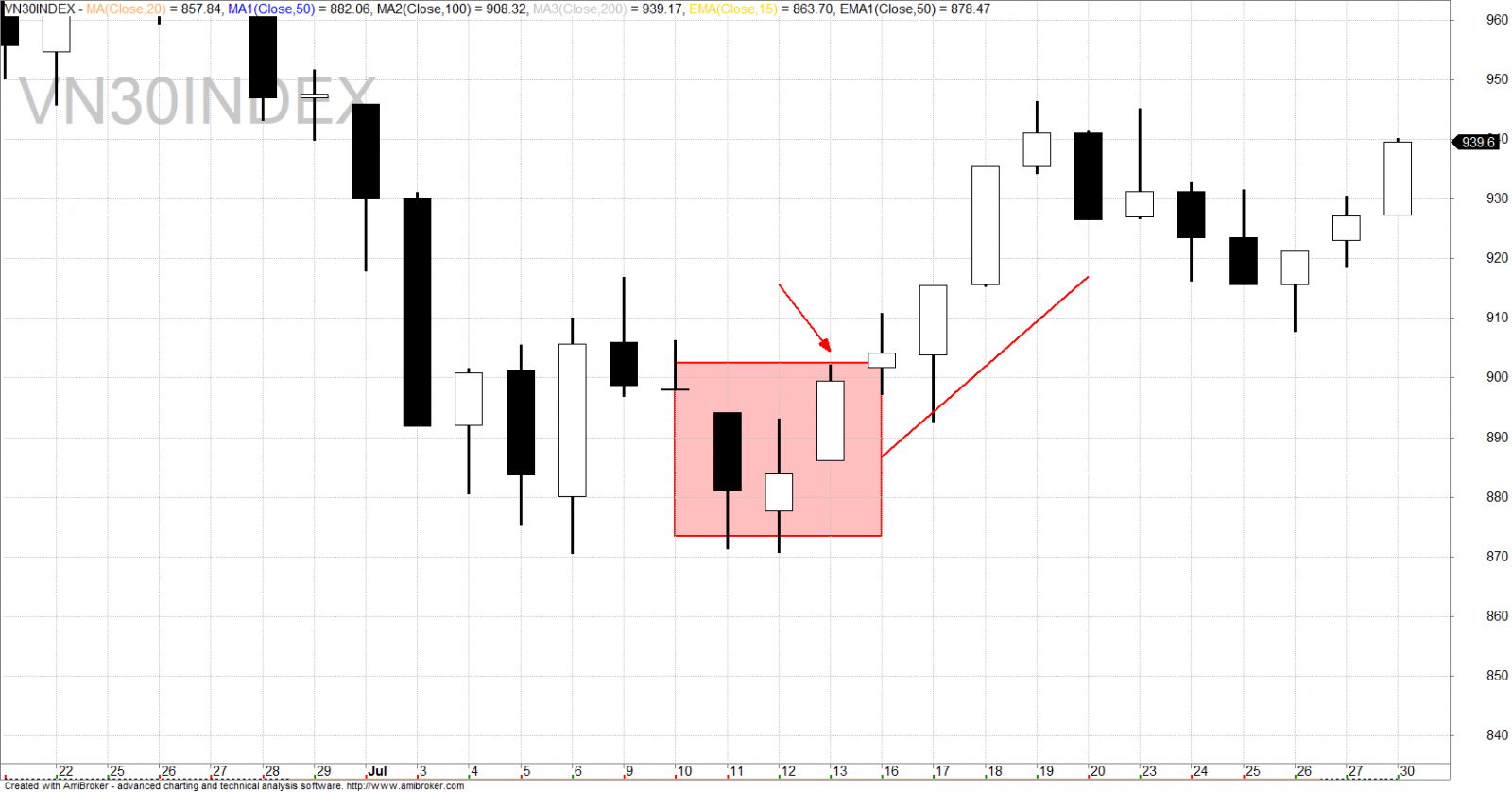

Ví dụ:

Khoảng trống giá giảm xuất hiện báo hiệu tín hiệu đảo chiều sẽ xảy ra sau một xu hướng giảm. Mẫu hình Gap down kết hợp thêm tín hiệu đảo chiều ngay trong phiên ở ngày giao dịch sau đó càng đáng tin cậy hơn.

Khoảng trống giá tăng (Gap Up) hình thành sau xu hướng Tăng và sau đó xuất hiện nhịp đảo chiều mạnh xác nhận xu hướng bắt đầu.

Cách đọc biểu đồ mô hình nến đảo chiều

Mỗi cây nến sẽ cung cấp các thông tin về giá bao gồm giá mở cửa, giá đóng cửa, giá cao, giá thấp trong một thời gian nhất định được thể hiện trên biểu đồ. Trong đó, nến xanh có nghĩa là giá mở cửa thấp hơn giá đóng cửa, biểu thị cho giá tài sản tăng. Ngược lại, nến đỏ có nghĩa là giá mở cửa cao hơn giá đóng cửa, biểu thị cho giá tài sản giảm.

Biểu đồ hình nến tương đối đơn giản và dễ hiểu

Hướng dẫn giao dịch với mô hình nến đảo chiều

Dưới đây là hướng dẫn cách giao dịch với mô hình nến đảo chiều:

- Xác định loại mô hình nến đảo chiều: Đầu tiên, bạn cần nhận biết và xác định loại mô hình nến đảo chiều trên biểu đồ. Các loại mô hình nến đảo chiều phổ biến bao gồm Engulfing Patterns, Morning Star và Evening Star, Piercing Line và Dark Cloud Cover, và các khoảng trống giá (Gaps).

- Chờ xác nhận: Không nên mở lệnh ngay khi bạn thấy một mô hình nến đảo chiều. Hãy đợi đến khi nến sau nến đảo chiều đã đóng cửa để xác nhận mô hình. Việc này giúp tránh các tín hiệu giả mạo.

- Xác định điểm vào lệnh: Khi mô hình nến đảo chiều được xác nhận, bạn có thể xác định điểm vào lệnh. Một cách phổ biến là đặt lệnh Buy Stop (nếu mô hình nến đảo chiều là Bullish) hoặc Sell Stop (nếu mô hình nến đảo chiều là Bearish) ở mức giá cao hơn hoặc thấp hơn mức đỉnh hoặc đáy của nến đảo chiều.

- Đặt mức Stop-loss: Luôn thiết lập mức stop-loss để bảo vệ vốn đầu tư của bạn.

- Đặt mức Take-profit: Để cân nhắc việc lấy lời, hãy xác định mức take-profit trước khi mở lệnh.

- Quản lý giao dịch: Nếu giá không diễn biến như dự kiến hoặc nếu có tín hiệu đảo chiều mới xuất hiện, bạn cần xem xét điều chỉnh mức stop-loss hoặc take-profit.

Nguyên tắc khi giao dịch

Mô hình nến Nhật đảo chiều là công cụ cần thiết để các nhà đầu tư có thể vào lệnh và thoát lệnh hợp lý. Để giao dịch với các loại mô hình nến, bạn cần phải tuân thủ các quy tắc sau:

- Chỉ đặt lệnh khi mô hình nến đảo chiều đã được hình thành: Cùng với sự xuất hiện của nến đảo chiều, nhà đầu tư cũng cần phải đợi cây nến hình thành sau nến đảo chiều để xác nhận chính xác xu hướng rồi mới tiến hành vào lệnh. Bạn tuyệt đối không được vội vàng mà vào lệnh ngay. Thị trường tài chính luôn biến động không ngừng nên có khả năng xu hướng sẽ đi ngược lại dự đoán.

- Cắt lỗ: Bạn nên tiến hành cắt lỗ trong tất cả trường hợp, bởi không có điều gì là chắc chắn tuyệt đối. Nếu bạn cắt lỗ, rủi ro không đoán trước được sẽ được giảm một cách tối đa. Bạn nên đặt lệnh cắt lỗ cách râu nến thêm 2 hoặc 3 pip là tốt nhất, tránh trường hợp đáng tiếc là nến rút chân.

- Chốt lời: Để chốt lời hiệu quả, bạn có thể áp dụng quy tắc R:R là 1:1 hoặc 1:2. Bên cạnh đó, bạn cũng có thể đặt chốt lời bằng với kích thước của mô hình nến Nhật đảo chiều.

Phân biệt sự đảo chiều và sự thoái lui

Sự Đảo Chiều: Sự đảo chiều đề cập đến việc thay đổi hướng của xu hướng giá của một tài sản. Trong một xu hướng tăng, giá tài sản sẽ tạo ra các đỉnh cao hơn và các đáy cũng cao hơn theo thời gian. Khi sự đảo chiều xảy ra, xu hướng tăng có thể chuyển sang xu hướng giảm. Sự đảo chiều thường được xác định khi giá tài sản tạo ra đỉnh và đáy mới, biểu hiện qua các mô hình nến đảo chiều như Engulfing Patterns, Morning Star, Evening Star…

Sự Thoái Lui (Pullback): Ngược lại, sự thoái lui là một động thái ngắn hạn diễn ra trong một xu hướng không đảo ngược. Trong một xu hướng tăng, giá có thể giảm ngắn hạn trước khi tiếp tục theo hướng tăng. Sự thoái lui tạo ra các đáy mới cao hơn, không đảo ngược xu hướng tổng thể mà chỉ là một biến động ngắn hạn.

So Sánh: Sự đảo chiều thường xuất phát từ những đợt thoái lui tiềm năng. Điều quan trọng là nhận diện sự thoái lui sớm, vì cuối cùng nó có thể trở thành sự đảo chiều, nhưng không thể dự đoán chính xác khi nó bắt đầu.

=>Như vậy, trong ngôn ngữ đơn giản, sự đảo chiều là thay đổi hướng của xu hướng, trong khi sự thoái lui chỉ là một biến động ngắn hạn trong xu hướng mà không làm thay đổi hướng tổng thể.

Kết luận

Mô hình nến đảo chiều là một công cụ rất hữu dụng để các nhà đầu tư có thể thu được lợi nhuận từ thị trường tài chính. Để có thể có thêm những thông tin cần thiết và những lời khuyên chính xác, các bạn hãy mở tài khoản trên HSC. HSC sẽ giúp các nhà đầu tư có được những thông tin nhanh nhất và tốt nhất, giúp bạn thành công trên thị trường tài chính.