R/R là gì? Làm thế nào duy trì tỷ lệ R/R hợp lý khi thị trường biến động?

Nhà đầu cơ huyền thoại George Soros từng nói: “Quan trọng không phải là bạn đúng hay sai, quan trọng là khi đúng bạn kiếm được bao nhiêu tiền và khi sai bạn mất bao nhiêu tiền.” Soros đang ám chỉ rằng tỷ lệ thắng sẽ không còn giá trị nếu như tỷ lệ R/R của bạn không tốt.

Vậy tỷ lệ R/R là gì? Tại sao tỷ lệ R/R lại quan trọng? Bạn nên làm gì để duy trì tỷ lệ R/R hợp lý khi thị trường biến động mạnh? Hãy cùng Stock Insight tìm hiểu trong bài viết này nhé!

R/R là gì?

Định nghĩa

Tỷ lệ R/R là viết tắt của tỷ lệ Risk/Reward (Rủi ro/Lợi nhuận). Đây là một khái niệm quan trọng trong đầu tư tài chính và kinh doanh. Nó cho thấy lợi nhuận tiềm năng của một thương vụ đầu tư là bao nhiêu so với rủi ro mà nhà đầu tư phải đối mặt.

Công thức tính R/R là gì?

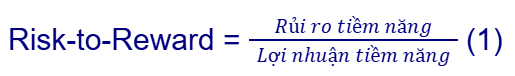

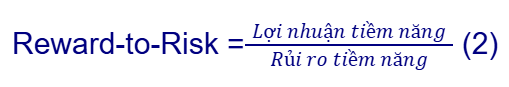

R/R có thể được tính thuận hoặc ngược chiều, tùy theo nhà đầu tư tập trung hơn vào rủi ro hay vào lợi nhuận. Cụ thể như sau:

|

Với công thức (1), nhà đầu tư tập trung nhiều hơn vào rủi ro.

|

Với công thức (2), nhà đầu tư tập trung nhiều hơn vào lợi nhuận.

Cả hai cách tính trên đều đúng. Tuy nhiên, trong trading, việc sử dụng Reward-to-Risk là phổ biến hơn và thực dụng hơn. Stock Insight sẽ giải thích cho bạn trong ví dụ dưới đây.

Ví dụ minh họa

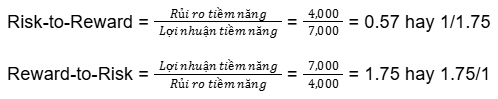

Nhà đầu tư mua cổ phiếu ở mức giá 20,000đ/cổ phiếu, kỳ vọng chốt lời tại 27,000đ/cổ phiếu và cắt lỗ nếu giá giảm xuống dưới 16,000đ/cổ phiếu.

Lợi nhuận tiềm năng = 27,000 – 20,000 = 7,000

Rủi ro tiềm năng = 20,000 – 16,000 = 4,000

|

Trong thực tế, chúng ta luôn muốn lợi nhuận cao hơn rủi ro trong mọi giao dịch. Do đó, nếu viết R/R ở dạng Risk-to-Reward, xu hướng sẽ là số nhỏ chia cho số lớn. Điều này làm giảm tốc độ tính toán và kết quả là số thập phân nhỏ hơn 1, dễ gây bối rối và giảm hiệu suất đưa ra quyết định.

Ngược lại, khi sử dụng Reward-to-Risk, xu hướng là số lớn chia cho số nhỏ, khiến phép tính dễ dàng hơn. Kết quả cuối cùng cũng luôn có mẫu số bằng 1, giúp tăng tốc độ ra quyết định. Hơn nữa, mục tiêu của nhà đầu tư là cải thiện lợi nhuận. Chúng ta muốn tỷ lệ thắng cao và R/R càng lớn càng tốt để khi nhân R/R với tỷ lệ thắng thì Reward ở trên tử số sẽ dễ tính toán hơn so với Reward ở mẫu số.

→ Do đó: Reward-to-Risk là công thức được sử dụng phổ biến hơn.

Tại sao R/R quan trọng trong giao dịch chứng khoán?

Đánh giá chất lượng của một giao dịch

Giao dịch có R/R cao cho thấy đó là một giao dịch tốt. Khi so sánh các giao dịch khác nhau, giao dịch có R/R cao hơn là giao dịch tốt hơn vì cùng chịu rủi ro như nhau nhưng giao dịch này tạo ra nhiều lợi nhuận hơn.

Tối ưu lợi nhuận

Tỷ lệ R/R hợp lý giúp tối ưu lợi nhuận ngay cả khi tỷ lệ thắng thấp. Chẳng hạn, bạn có tỷ lệ thắng là 40% nhưng mỗi giao dịch có R/R = 3/1. Sau 100 giao dịch, lợi nhuận kỳ vọng của bạn là:

Tổng lợi nhuận = 40 x 3 – 60 x 1 = 60

Có thể thấy, dù tỷ lệ thắng rất thấp nhưng vẫn có lợi nhuận nhờ thắng được nhiều, thua mất ít.

Duy trì kỷ luật giao dịch

R/R giúp chúng ta đánh giá được đâu là cơ hội tốt để giao dịch. Bạn không cần phải nhảy vào tất cả mọi tín hiệu mà bạn nhìn thấy. Thay vào đó, hãy so sánh R/R. Chỉ mua khi R/R thỏa mãn ngưỡng yêu cầu. Nếu không có giao dịch nào thỏa mãn R/R của bạn, hãy bỏ qua và chờ đợi cơ hội khác.

Cách duy trì tỷ lệ R/R hợp lý khi thị trường biến động

Khi thị trường biến động mạnh, rủi ro sẽ gia tăng và có thể gây ra thiệt hại lớn nếu không có phương pháp đúng đắn. Dưới đây là các bước cần làm để duy trì tỷ lệ R/R hợp lý và quản trị rủi ro hiệu quả bất chấp biến động của thị trường.

Thiết lập kế hoạch giao dịch rõ ràng

Hãy luôn luôn lập kế hoạch giao dịch rõ ràng với các tiêu chí cụ thể theo dạng checklist. Khi tất cả tiêu chí được thỏa mãn, chỉ cần hành động theo kế hoạch. Điều này sẽ giúp bạn luôn tỉnh táo và ra quyết định dứt khoát.

Một kế hoạch giao dịch tốt cần có 3 yếu tố chính sau đây:

- Điểm vào lệnh, cắt lỗ (stop-loss) và chốt lời (take-profit)

- Tỷ lệ R/R tối thiểu 2:1. Cần lưu ý rằng mỗi chiến lược giao dịch yêu cầu R/R khác nhau.

- Cắt lỗ nếu giá đi ngược kỳ vọng: Khi giá đi ngược kỳ vọng, điều đó chứng tỏ phân tích ban đầu đã sai, hãy cắt lỗ. Tuân thủ ngưỡng stop-loss được đặt ra ngay từ ban đầu. Tuyệt đối không để giá giảm quá stop-loss vì điều đó sẽ khiến rủi ro mất kiểm soát và không duy trì được R/R tối thiểu. Về dài hạn, bạn chắc chắn sẽ thua lỗ nếu đi ngược lại quy luật xác suất.

Áp dụng các công cụ kỹ thuật

Sử dụng Trailing Stop

Trailing stop (ngưỡng dừng lỗ di động) là một công cụ hữu ích để bảo vệ lợi nhuận và duy trì tỷ lệ R/R hợp lý khi giá thay đổi. Trailing stop sẽ di chuyển cùng hướng với giá khi giá đi theo hướng có lợi nhưng sẽ giữ nguyên nếu giá đi theo hướng bất lợi. Khi giá vi phạm trailing stop, lệnh bán sẽ được kích hoạt để ngay lập tức khóa lại lợi nhuận, bảo vệ thành quả.

Tuy là một công cụ hữu ích, trailing stop có thể kích hoạt những lệnh bán “hớ” khi thị trường liên tục có biến động nhiễu. Để khắc phục điểm yếu này, bạn có thể kết hợp thêm các chỉ báo kỹ thuật khi thiết lập trailing stop. Stock Insight sẽ hướng dẫn bạn sử dụng Average True Range (ATR).

Sử dụng Average True Range (ATR)

ATR là chỉ báo kỹ thuật giúp đo lường mức độ biến động của giá trong một khoảng thời gian nhất định. Nó không dự đoán hướng giá mà chỉ cho biết mức độ biến động. ATR là công cụ hữu ích để kết hợp với trailing stop vì trailing stop di chuyển theo giá mà mức biến động của giá thì thay đổi theo thời gian. Trong xu hướng tăng, sẽ xuất hiện những cú rung lắc nhẹ rồi sau đó tăng tiếp. Bạn không muốn trailing stop bị kích hoạt trong những cú rung lắc như vậy.

Hãy thiết lập khoảng trailing stop = 2 ATR.

Phần lớn, những cú rung lắc sẽ không tạo ra biến động lớn hơn 2 ATR. Lúc này, trailing stop sẽ không bị kích hoạt dù giá đi xuống và bạn có thể tận hưởng xu hướng tăng. Một khi giá giảm nhiều hơn 2 ATR, xu hướng tăng có thể đã suy yếu hoặc kết thúc. Đây là lúc trailing stop được kích hoạt để bảo vệ thành quả.

Điều chỉnh khối lượng giao dịch

Khi biến động cao, khoảng dừng lỗ (stop-loss) sẽ bị giãn rộng ra, đồng nghĩa với rủi ro tiềm năng trên mỗi giao dịch tăng lên. Hãy giảm khối lượng giao dịch xuống để rủi ro trên mỗi giao dịch luôn là không đổi.

Tập trung vào giao dịch có chất lượng cao

Như đã nói ở phần đầu, R/R là công cụ hữu ích để đánh giá chất lượng giao dịch. Hãy chỉ mua vào khi tỷ lệ R/R đáp ứng ngưỡng tối thiểu và tín hiệu giao dịch rõ ràng.

Tránh giao dịch quá nhiều (overtrading) trong thị trường biến động mạnh. Hãy bỏ qua tất cả những giao dịch có chất lượng kém.

Rèn luyện tâm lý giao dịch

Duy trì kỷ luật và tránh điều chỉnh stop-loss theo cảm tính. Bạn có thể thay đổi take-profit để gồng lãi, kết hợp trailing stop bảo vệ lợi nhuận. Nhưng tuyệt đối không bao giờ tăng stop-loss.

Hãy học cách chấp nhận rủi ro và tuân thủ nguyên tắc giao dịch đã đề ra. Luôn luôn có rủi ro trong mỗi lần giao dịch. Hãy chấp nhận điều đó và để stop-loss làm công việc của nó.

Kết luận

R/R là công cụ tuyệt vời để bạn có lợi thế lâu dài trên thị trường chứng khoán. Hy vọng bài viết này đã giúp bạn hiểu R/R là gì và cách hoạt động của công cụ này. Để duy trì được tỷ lệ R/R hợp lý khi giao dịch, cần nhớ tuân thủ kỷ luật, duy trì tâm lý bình tĩnh, hành động theo kế hoạch.

Nếu bạn là nhà đầu tư mới, chưa có nhiều kinh nghiệm, app chứng khoán HSC ONE là lựa chọn hoàn hảo. Khi tạo tài khoản HSC ONE, bạn sẽ được nhận tài khoản HscEdu. Với thiết kế sinh động và hệ thống lưu trữ quá trình học, bạn sẽ dễ dàng tiếp cận kiến thức về chứng khoán, đầu tư chứng khoán hoàn toàn miễn phí. Từ đó, bạn có thể nhanh chóng trở thành nhà đầu tư chuyên nghiệp và chinh phục các danh mục đầu tư sinh lời ngay hôm nay.

Stock Insight chúc bạn thành công!

Đức Phú

Account Manager