DAR (Debt to Asset Ratio) là gì? Các tiêu chí đánh giá doanh nghiệp dựa trên DAR

Đối với nhà đầu tư hay người quản lý doanh nghiệp để có cái nhìn toàn cảnh, tổng thể về tình hình tài chính của doanh nghiệp rất quan trọng. Chỉ số DAR (Debt to Asset Ratio) là một trong những chỉ số tài chính giúp nhà đầu tư cũng như người quản lý doanh nghiệp có cái nhìn cụ thể về tình hình nợ trên tổng tài sản của doanh nghiệp. DAR cho phép nhà đầu tư, người quản lý hiểu được trong tổng thể tài sản của doanh nghiệp bao nhiêu phần trăm được hình thành bởi do vay nợ mà có.

DAR (Debt to Asset Ratio) là gì?

Tỷ lệ DAR là một trong những chỉ số đo lường đòn bẩy tài chính của doanh nghiệp. Công thức tính DAR như sau:

| DAR = Tổng nợ : Tổng tài sản hay (Nợ ngắn hạn + Nợ dài hạn) : Tổng tài sản |

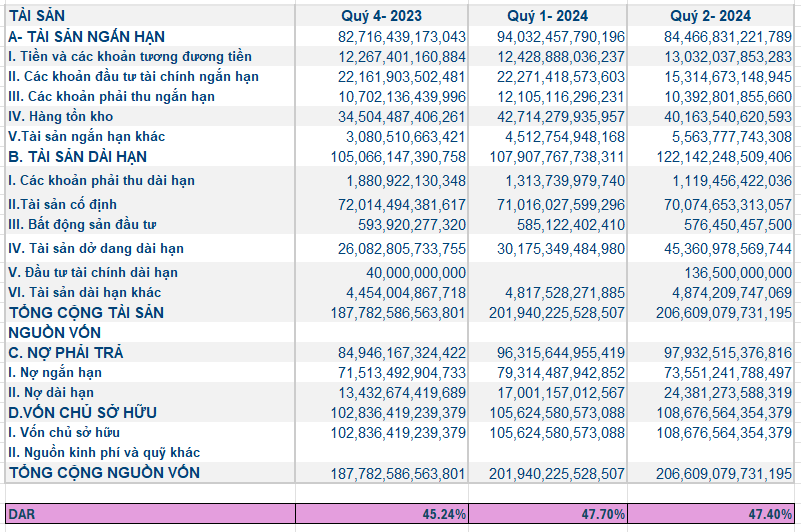

Các thông tin để tính chỉ số DAR (Debt to Asset Ratio) đều có trong báo cáo tài chính của doanh nghiệp, cụ thể là bảng cân đối kế toán của doanh nghiệp. Ta lấy ví dụ bảng cân đối tài chính của Công ty cổ phần Tập đoàn Hòa Phát trong 3 quý gần nhất như sau.

Qua chỉ số DAR của HPG ta có thể thấy gần 50% tài sản của HPG trong 3 quý gần đây được hình thành dựa trên vốn vay mà có. Sang năm 2024 có vẻ HPG vay nợ nhiều hơn nên tỷ lệ DAR có tăng lên đôi chút.

Vậy chỉ số cho ta biết những gì? Dấu hiệu nào để thấy được một doanh nghiệp đang vay nợ quá nhiều và đang gặp rủi ro? Dấu hiệu nào cho ta thấy doanh nghiệp đang hoạt động lành mạnh và tiếp tục mở rộng sản xuất?

Chúng ta có thể dễ dàng nhận thấy một doanh nghiệp có DAR (Debt to Asset Ratio) càng thấp, tức là nợ càng ít so với tài sản tức là càng lành mạnh vì phần lớn tài sản của doanh nghiệp này đều được hình thành dựa trên vốn chủ sở hữu nên khả năng trả nợ, thanh khoản của doanh nghiệp này sẽ tốt hơn các doanh nghiệp có DAR cao.

Do đó, khi cho vay người ta thường ưu tiên cho vay các doanh nghiệp có DAR thấp hơn. Ngược lại đối với doanh nghiệp có DAR (Debt to Asset Ratio) cao tức là vay nhiều hơn, tài sản từ vốn chủ sẽ ít hơn và khả năng trả nợ của doanh nghiệp sẽ thấp hơn.

Nếu chỉ số DAR xung quanh mức 50% đối với đa số doanh nghiệp là tương đối lành mạnh về thanh khoản và khả năng trả nợ vì tài sản của doanh nghiệp này được hình thành từ hai nguồn khá cân bằng nhau là từ vốn chủ sở hữu và vay nợ. Nếu DAR càng cao và càng về gần mức 1 thì có nghĩa là doanh nghiệp đang sử dụng đòn bẩy quá mức, vay nợ quá nhiều dẫn đến rủi ro rất lớn về thanh khoản và khả năng chi trả.

Ngược lại nếu DAR (Debt to Asset Ratio) thấp về gần mức 0 thì có nghĩa là doanh nghiệp không tận dụng được vốn vay để mở rộng sản xuất kinh doanh. Tuy nhiên, trong một số trường hợp nhất định việc sử dụng DAR để đánh giá tình hình tài chính của doanh nghiệp phải dựa trên ngành nghề mà doanh nghiệp đó hoạt động, tình hình vĩ mô hiện tại để đánh giá chỉ số DAR có phù hợp hay không?

Đánh giá doanh nghiệp dựa vào chỉ số DAR (Debt to Asset Ratio)

Doanh nghiệp đang hoạt động trong lĩnh vực nào?

Thông thường những ngành, lĩnh vực khác nhau sẽ có những đặc trưng riêng và dẫn đến chỉ số DAR (Debt to Asset Ratio) khác nhau và các tiêu chí để so sánh DAR cao hay thấp của các doanh nghiệp đó cũng khác nhau.

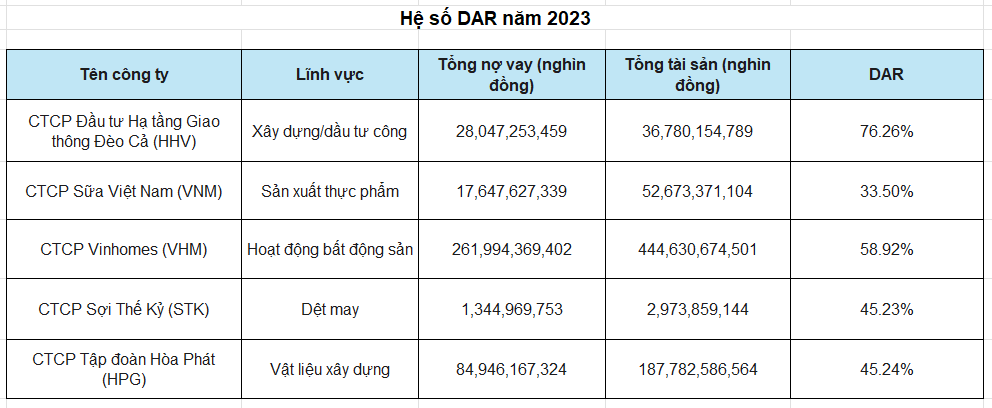

Chúng ta chọn 5 công ty đầu ngành, hoạt động ổn định ở các lĩnh vực khác nhau lấy các số liệu trong năm 2023 đã được kiểm toán để tính chỉ số DAR của từng công ty qua đó so sánh chỉ số DAR của các ngành này để xem các đặc trưng của các ngành.

Qua số liệu DAR ở Bảng 2 ta có thể thấy đối với các doanh nghiệp trong ngành sản xuất như STK hay HPG thì chỉ số DAR (Debt to Asset Ratio) ở mức gần 50% là hợp lý và đây cũng là mức chung chúng ta có thể dùng để đánh giá các doanh nghiệp thuộc lĩnh vực sản xuất kinh doanh.

Các doanh nghiệp thuộc lĩnh vực bất động sản và xây dựng có tỷ lệ DAR lớn hơn 50%, đặc biệt là lĩnh vực xây dựng, đầu tư công thường có hệ số DAR rất lớn do đặc trưng của ngành này cần vốn lớn và thực hiện các dự án theo PPP nên vay nợ rất lớn. Ngược lại, các doanh nghiệp thuộc lĩnh vực sản xuất thực phẩm thường có hệ số DAR thấp hơn.

Như vậy, khi đánh giá DAR (Debt to Asset Ratio) của doanh nghiệp chúng ta nên xét tới lĩnh vực mà doanh nghiệp đó hoạt động để có cái nhìn thấu đáo hơn và sẽ có đánh giá chính xác hơn về tình hình vay nợ của doanh nghiệp.

So sánh chỉ số DAR qua các năm, qua các thời kỳ

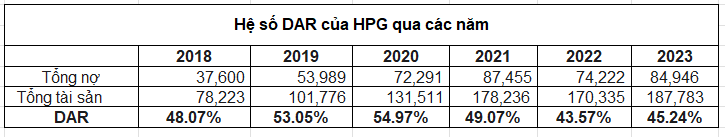

Theo dõi chỉ số DAR qua các thời kỳ của một công ty chúng ta có thể thấy tình hình thay đổi chỉ số DAR, qua đó đánh giá triển vọng và sức khỏe tài chính của doanh nghiệp. Ví dụ ta có bảng thay đổi chỉ số DAR của HPG qua các năm như sau:

Số liệu từ bảng 3 chúng ta có thể thấy hệ số DAR đã tăng trong những năm 2019, 2020 là giai đoạn Covid nhưng đến năm 2021 HPG đã thực hiện nhiều biện pháp, chủ động giảm nợ để đưa hệ số DAR về dưới mức 50%, đây là mức khá an toàn đối với một doanh nghiệp sản xuất như HPG.

Những hạn chế của DAR

Một trong những điểm yếu nhất của DAR (Debt to Asset Ratio) là xác định chất lượng tài sản khi tính toán. Như chúng ta đã biết rất nhiều doanh nghiệp khi góp vốn thường hay sử dụng các thủ thuật để nâng khống tài sản nhằm làm đẹp báo cáo tài chính. Trong yếu tố tổng tài sản cũng có những mục như tài sản vô hình cũng rất khó định giá đúng…

Do đó, để tính chính xác hơn chỉ số DAR thì rất cần một nhà phân tích có nhiều kinh nghiệm để xác định lại tổng tài sản một cách chính xác hơn. Tất nhiên đây là một việc rất khó và cần nhiều công sức, kinh nghiệm.

Kết luận

Chỉ số DAR (Debt to Asset Ratio) là một chỉ số quan trọng giúp đánh giá sức khỏe tài chính của doanh nghiệp, tuy vẫn có những thiếu sót nhưng nếu biết phối hợp DAR với các chỉ số khác thì việc đánh giá doanh nghiệp sẽ hiệu quả và chính xác hơn.

Ngoài ra, bạn có thể bắt đầu hành trình tìm hiểu, khám phá và học cách đầu tư tại HscEdu. Để biết thêm nhiều thông tin cũng như tin tức từ thị trường chứng khoán hay các kiến thức về đầu tư tài chính, các bạn có thể theo dõi thêm tại Stock Insight nhé!

Phạm Thạch

Wealth Manager