Nghệ thuật quản trị rủi ro: Chiếc la bàn của trader tài ba (Phần 5)

Trong thị trường đầy biến động, quản trị rủi ro như chiếc la bàn giúp nhà đầu tư luôn xác định được phương hướng để lèo lái con thuyền danh mục luôn gia tăng tài sản. Bài viết này sẽ phân tích sâu hơn về những phương pháp quản trị rủi ro hiệu quả, giúp bạn tự tin hơn trong mỗi quyết định giao dịch.

Tại sao quản trị rủi ro được ví von là nghệ thuật?

Quản trị rủi ro trong giao dịch tài chính là quá trình nhận diện, đánh giá và kiểm soát rủi ro tiềm ẩn trong quá trình giao dịch. Mục tiêu là để bảo vệ vốn đầu tư dựa trên cơ sở cân đối lợi nhuận với rủi ro đi kèm.

Mark Minervini là một trong những trader huyền thoại, Ông nổi tiếng với phương pháp SEPA của mình khi đã giành chiến thắng Giải vô địch đầu tư Hoa Kỳ vào năm 1997 với tiền vốn thật 250,000 USD với thành tích tỷ suất sinh lời 155% và xuất hiện trong cuốn sách Stock Market Wizards: Interviews with America’s Top Stock Traders của tác giả Jack Schwager.

Khi đề cập tới bí quyết giao dịch thành công, Mark Minervini đã nói: “Nhà giao dịch giỏi tập trung vào quản trị rủi ro, họ không lo lắng về lợi nhuận”.

Các nhà giao dịch huyền thoại họ nâng tầm quản trị rủi ro lên thành nghệ thuật, chứ không đơn thuần là công cụ. Ví dụ, trong tình huống giá cổ phiếu đang liên tục giảm và có nguy cơ cắt lỗ, nhưng thông tin cổ phiếu không có gì xấu và bạn đang tin mình đúng.

Vậy nếu bạn trong tình huống đó, bạn sẽ xử lý như thế nào? Thực hiện cắt lỗ như kế hoạch hay có cách xử lý nào khác?

Tỷ phú Steve Cohen nhà điều hành của Point72 Asset Management, ông còn rất nổi tiếng khi còn được thể hiện thông qua bộ phim “The Big Short” vào năm 2005 đã đưa ra lời khuyên hữu ích: “Khi thị trường đi ngược hướng bạn và bạn không biết tại sao, hãy thu về một nửa. Nếu bạn làm như vậy hai lần, bạn thu về được 3/4 vị thế. Khi đó phần còn lại không còn là vấn đề lớn nữa”.

Các yếu tố cơ bản của nghệ thuật quản trị rủi ro

Sử dụng tầm nhìn để dự đoán và phòng tránh rủi ro

Dù bạn là nhà đầu tư dài hạn hay giao dịch ngắn hạn, thì việc nắm bắt bối cảnh dài hạn là đều cần thiết. Để biết được bối cảnh mình đang giao dịch như thế nào? Như chu kỳ kinh tế đang hồi phục hay suy thoái? Lãi suất, lạm phát hay chính sách của NHTW là đang nới lỏng hay thắt chặt. Sự hiểu biết này giúp nhà đầu tư có quyết định hợp lý khi đối mặt với các cú sốc ngắn hạn.

Quan sát các yếu tố vĩ mô, các biến động địa chính trị vì tất cả đều có thể ảnh hưởng tới giá trị các loại tài sản.

Nghiên cứu phân tích lịch sử thị trường, điều này giúp phát hiện ra các mẫu hình chu kỳ trong quá khứ.

Sự linh hoạt và thích ứng với những thay đổi không ngừng của thị trường

Thị trường là tổng hòa của rất nhiều biến và luôn biến đổi không ngừng, do đó, nhà đầu tư không thể bị giới hạn bởi một hệ thống duy nhất. Tầm nhìn dài hạn sẽ giúp linh động trong cách tiếp cận, linh hoạt áp dụng tùy chiến thuật tùy vào từng tình huống là yếu tố then chốt để phòng ngừa rủi ro.

Ví dụ: Bạn áp dụng lãi kép để tìm kiếm lợi nhuận trong dài hạn, và thiết lập một danh mục đa dạng hóa để nắm giữ nhằm hạn chế biến động của thị trường.

Theo kế hoạch, bạn sẽ nắm giữ danh mục trong dài hạn và chờ đợi hiệu ứng lãi kép. Tuy nhiên, trong ngắn hạn có thể danh mục của bạn sẽ chịu thiệt hại khi thị trường giảm, và cổ phiếu trong danh mục dò đáy nhiều năm khiến ảnh hưởng chung tới hiệu suất toàn danh mục.

Bạn có thể linh động bằng cách thực hiện tái cân bằng danh mục định kỳ mỗi quý, hoặc mỗi 6 tháng để điều chỉnh lại danh mục để tìm kiếm các dấu hiệu bất ổn hoặc giảm tỷ trọng vào cổ phiếu rủi ro cao, và tăng tỷ trọng vào cổ phiếu/tài sản an toàn.

Cách kiên nhẫn giúp trader vượt qua những thời điểm khó khăn và tránh các quyết định vội vàng

Khi thị trường biến động mạnh thì đây là lúc dễ tác động tới tâm lý, dẫn tới các quyết định vội vàng gây tổn thất không đáng có. Do đó, nhà đầu tư cần:

- Giữ tầm nhìn dài hạn.

- Tuân thủ hệ thống và quy trình giao dịch để tránh giao dịch dựa trên cảm xúc, cũng như tránh tâm lý sợ bỏ lỡ (FOMO – Fear of missing out).

- Học hỏi từ sai lầm và cải thiện chiến lược giao dịch.

- Kiên nhẫn trong việc vội vàng đặt lệnh, cũng như kiên nhẫn chờ đợi cơ hội tốt. Nhà đầu tư không cần phải luôn giao dịch, đôi khi, việc đứng ngoài thị trường cũng là một chiến lược hiệu quả hơn việc tham gia với rủi ro cao.

Những nguyên tắc vàng trong nghệ thuật quản trị rủi ro

Nguyên tắc 10% trong quản trị rủi ro

Là nguyên tắc phổ biến trong đầu tư, quản trị rủi ro 10% giúp nhà đầu tư bảo vệ vốn vì những khoản lỗ lớn thường bắt đầu từ những khoản lỗ nhỏ. Nếu bạn lỗ 5% thì vị thế sau phải lời 5.3% để hòa vốn, hay nếu lỗ 20% thì vị thế sau phải lời 25% chỉ để hòa vốn.

Nguyên tắc quản trị rủi ro 10% còn giúp nhà đầu tư hình thành tư duy kiểm soát quy mô vị thế phù hợp với mức chịu đựng rủi ro của cá nhân (mức lỗ trung bình), từ đó khuyến khích đa dạng hóa danh mục một cách tự nhiên.

Đa dạng hóa danh mục đầu tư

Đa dạng hóa danh mục đầu tư là một phương pháp quan trọng trong việc quản trị rủi ro và tối ưu lợi nhuận bằng cách chia vốn đầu tư vào nhiều loại tài sản hoặc nhiều lĩnh vực khác nhau. Các tài sản này có đặc điểm và mức độ rủi ro khác nhau để giảm thiểu tác động rủi ro của 1 tài sản lên toàn bộ danh mục.

Luôn có kế hoạch dự phòng

Về cơ bản, khi tuân thủ các quy tắc quản trị rủi ro như đa dạng hóa danh mục, nguyên tắc 10% hay luôn luôn giữ một phần tiền mặt,… đã giúp chúng ta hạn chế tổn thất rất nhiều. Nhưng dù phân tích thị trường có kỹ lưỡng đến đâu, luôn tồn tại những yếu tố bất ngờ mà không ai có thể lường trước được, do đó, cần luôn theo dõi và đánh giá rủi ro, nghĩ tới các kịch bản thiên nga đen (Black Swan) để xây dựng phương án hành động trước khi những tình huống này xảy ra.

Quản trị rủi ro như chiếc la bàn vàng của Trader

Quản trị rủi ro giúp định hướng và điều chỉnh chiến lược đầu tư

Bằng quản trị rủi ro như kiểm soát quy mô vị thế và giới hạn mức lỗ sẽ dần giúp nhà đầu tư định hướng và điều chỉnh lại chiến lược đầu tư của mình.

Ví dụ: Quy mô vốn của bạn là 100tr, và lịch sử thống kê mức lỗ trung bình của bạn là 4tr. Và bạn muốn mức lỗ giảm về 2tr tức là 2% vốn, với mức chấp nhận cắt lỗ mỗi lần mở vị thế là 5%.

Với yêu cầu như vậy, thì quy mô lệnh mỗi lần mở vị thế sẽ là 40tr, hoặc để giảm bớt rủi ro, mỗi lần bạn sẽ mở vị thế từng phần mỗi lần 20tr và trước khi vào lệnh thứ 2 sẽ dời stoploss lệnh 1 để bảo toàn lợi nhuận.

Quản trị rủi ro giúp trader bảo vệ vốn, giống như la bàn giúp tìm ra đường đi an toàn

Khi tham gia đầu tư, gần như ai cũng muốn nhanh chóng thu được lợi nhuận, do đó, cảm giác cổ phiếu tăng khi chúng ta vừa bán cắt lỗ thực sự rất tệ. Tuy nhiên, bạn có thể suy nghĩ theo hướng sau: Bạn mua bảo hiểm cho chiếc ô tô và trong năm qua bạn lái xe an toàn không xảy ra tai nạn nào đáng tiếc, hay bạn mua bảo hiểm cháy nổ cho ngôi nhà bạn đang ở và trong năm qua ngôi nhà thân yêu của bạn an toàn. Vậy có bao giờ bạn hối tiếc về chi phí bảo hiểm đã mua cho ô tô hay ngôi nhà của mình chưa?

Quản trị rủi ro nói chung hay cắt lỗ cũng vậy, đó là 1 khoản chi phí bảo hiểm cho số vốn của bạn. Chính số vốn còn lại sau bảo hiểm sẽ giúp bạn có cơ hội để tham gia vào những cơ hội đầu tư tốt và mang lại lợi nhuận, chứ không phải ngồi nhìn mức lỗ tăng từ 5% lên 15% và mong cổ phiếu tăng trở lại, nhưng trong thị trường biến động thì có thể mức lỗ lên tới 50% và khi đó cần 1 mức tăng 100% chỉ để quay lại mức vốn ban đầu.

Quản trị rủi ro giúp trader điều hướng trong các điều kiện thị trường bất lợi hoặc biến động cao

Không phải trong khi thị trường biến động cao mới tìm cách quản trị rủi ro, hay bình tĩnh, kỹ luật,.. mà chính vì có hệ thống quản trị rủi ro và tuân thủ hoạt động của hệ thống mới giúp trader bình tĩnh, và có thể thoải mái điều hướng trong các điều kiện thị trường bất lợi.

Ví dụ, nếu ngay từ đầu trader đã đa dạng hóa danh mục, bằng cách mua cổ phiếu của nhiều ngành khác nhau, chẳng hạn như công nghệ, năng lượng, chăm sóc sức khỏe, ngân hàng,… Điều này giúp giảm rủi ro nếu một ngành nào đó gặp khó khăn.

Học hỏi và nâng cấp bản thân từ những trader tài ba

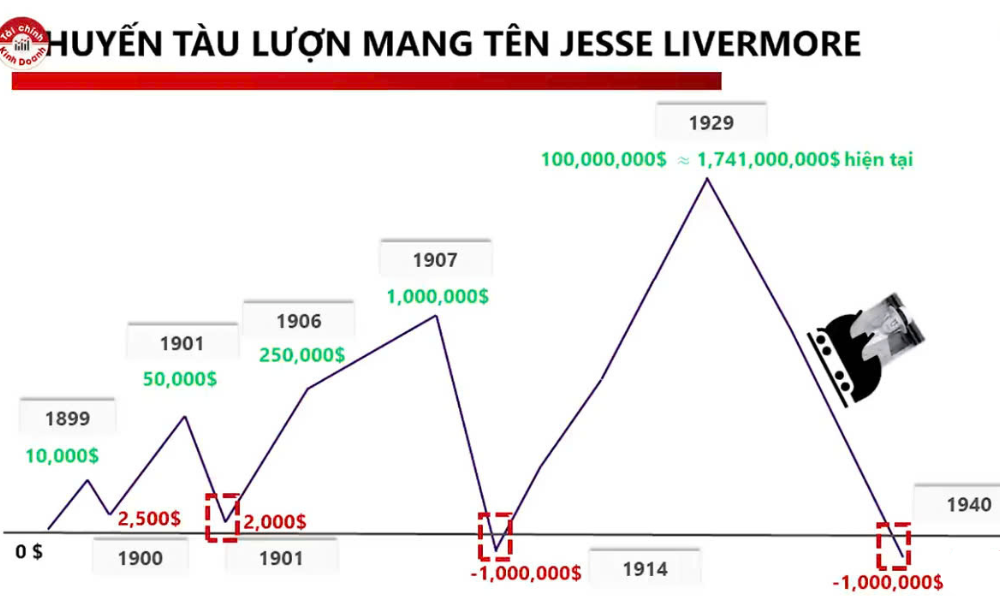

Nếu nói tới trader tài ba để hậu thế học hỏi rút kinh nghiệm từ đó hoàn thiện bản thân thì Jesse Livermore là một huyền thoại. Ông chia sẽ lại những kiến thức kinh điển qua cuốn sách: How to trade in stocks do chính ông chắp bút. Hướng dẫn từng bước ngắn gọn và đúc kết nhiều bài học quý giá giúp ông thành công:

- Đọc vị thị trường và hành vi các chủ thể tham gia thị trường chứng khoán.

- Phân tích các lĩnh vực kinh doanh hàng đầu.

- Nghệ thuật quản lý vốn.

- Hướng dẫn kiểm soát cảm xúc.

Thành công là vậy, nhưng ở Jesse Livermore chúng ta cũng học được những bài học quý giá về quản trị rủi ro, khi chính bản thân ông là người đã trãi qua những lần phá sản, ông phá sản tới những 3 lần và ở lần thứ 3 này ông đã không còn đủ động lực để làm lại từ đầu và ông đã tự sát vào 28/11/1940 ở tuổi 63 tại căn phòng của khách sạn Sherry Netherland ở Manhattan.

Ông chỉ viết tự chuyện vào năm 1923, và do đó lý do ông thua lỗ ở lần thứ 2 được chia sẻ:

- Ông vi phạm nguyên tắc của chính bản thân mình khi nắm giữ khoản đầu tư thua lỗ, và trung bình giá xuống. Trong khi ông có thể chấp nhận cắt lỗ từ sớm hơn rất nhiều.

- Thứ 2, ông vi phạm nguyên tắc bản thân là nghe theo lời mách nước của người khác, khi Teddy Price đã khuyên ông nên mua vào cổ phiếu ngành bông, trong khi Teddy âm thầm bán ra. Ông tin rằng Teddy là chuyên gia ở lĩnh vực này, và ông đã nghe theo và trung bình giá dù trực giác khuyên ông làm ngược lại.

Như vậy, thông qua Jesse Livermore chúng ta cũng thấy rằng, có được phương pháp tốt là chưa đủ, việc tuân thủ kỷ luật hệ thống phương pháp giao dịch nói chung và quản trị rủi ro nói riêng mới là yếu tố quyết định thành công.

Kết luận

Quản trị rủi ro không hẳn là khô khan với những con số, ngưỡng, hệ thống cố định. Để trở thành một trader giỏi, thì cần nâng tầm quản trị về rủi ro lên thành một nghệ thuật để xử lý tình huống bất ngờ. Stock Insight hy vọng thông qua bài viết này các bạn đã hiểu hơn cách vận dụng quản trị các rủi ro của các trader huyển thoại, từ đó rút ra bài học cho mình để cải thiện hiệu suất đầu tư.

Các nhà đầu tư cùng tham gia vào HscEdu – Nền tảng đào tạo chứng khoán trực tuyến đầu tiên tại Việt Nam. Tham gia các lớp học cùng chuyên gia giúp tối đa hóa lợi nhuận.

Xem thêm các bài viết cùng chuyên mục:

Phần 1: Vì sao quản trị rủi ro là yếu tố sống còn trong giao dịch chứng khoán?

Phần 2: Khai thác sức mạnh của kỳ quan thứ 8: Lãi suất kép

Phần 3: Tư duy như ông chủ Casino: Bài học về quản trị rủi ro và quản lý cảm xúc

Phần 4: Chinh phục thị trường: Quản trị rủi ro không quá 10%

Lê Trọng Đại

Wealth Manager