Bảng báo cáo tài chính là gì? Các chỉ số tài chính nào nhà đầu tư mới cần quan tâm?

Trong lịch sử ngành tài chính, bảng báo cáo tài chính luôn đóng một vai trò quan trọng, nó là bản mô phỏng thu nhỏ và dễ hiểu về doanh nghiệp. Báo cáo tài chính được mọi chủ thể trong ngành tài chính sử dụng vào mục đích riêng.

Warren Buffett – nhà đầu tư huyền thoại phố Wall đã đọc hàng chục nghìn bảng báo cáo tài chính và hàng ngày ông dành rất nhiều thời gian cho việc đọc báo cáo tài chính để xây dựng nên một đế chế đầu tư như ngày hôm nay.

Vậy bảng báo cáo tài chính là gì, chúng có vai trò như thế nào? Chúng ta hãy cùng nhau tìm hiểu chủ đề này trong bài viết ngày hôm nay.

Bảng báo cáo tài chính là gì?

Định nghĩa bảng báo cáo tài chính

Bảng báo cáo tài chính là hệ thống các thông tin kinh tế, tài chính của doanh nghiệp được trình bày theo quy chuẩn của chuẩn mực kế toán và được lập định kỳ từng quý, sáu tháng và hàng năm.

Tầm quan trọng của bảng báo cáo tài chính

Báo cáo tài chính cung cấp đầy đủ và chi tiết tình hình kinh doanh, tài chính, dòng tiền của đơn vị. Chính vì vậy nó được các nhà quản trị, tổ chức tài chính, tín dụng và nhà đầu tư sử dụng để phân tích và đưa ra các quyết định phù hợp với mục đích của mình.

Bảng báo cáo tài chính như một bản giải phẫu chi tiết doanh nghiệp, từ đó có thể thấy được những điểm mạnh, điểm yếu và tiềm năng phát triển của doanh nghiệp trong tương lai.

Các loại báo cáo tài chính chính

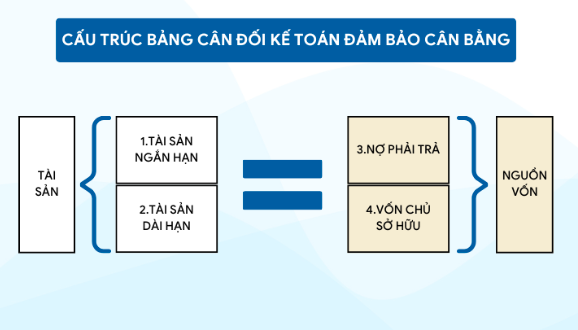

Bảng cân đối kế toán (Balance Sheet): trình bày chi tiết về hai thành phần:

- Tài sản: các nguồn lực mà doanh nghiệp đang có dưới nhiều hình thức: tiền mặt, các khoản phải thu, hàng tồn kho, bất động sản,…

- Nguồn vốn: cho thấy các khoản nợ của doanh nghiệp trong ngắn và dài hạn; cơ cấu vốn chủ sở hữu tại thời điểm lập báo cáo.

Trong bảng cân đối kế toán tài sản luôn luôn bằng nguồn vốn.

Báo cáo kết quả hoạt động kinh doanh (Income Statement): trình bày chi tiết về tình hình kinh doanh của doanh nghiệp trong kỳ báo cáo. Trong đó có các số liệu về doanh thu, chi phí và lợi nhuận.

Báo cáo lưu chuyển tiền tệ (Cash Flow Statement): thể hiện việc doanh nghiệp đã tạo ra tiền và sử dụng tiền như thế nào trong kỳ, gồm ba phần:

- Dòng tiền từ hoạt động kinh doanh: liên quan đến việc thu, chi trong quá trình sản xuất kinh doanh. Dòng tiền kinh doanh dương nghĩa là bạn đang thu được tiền và ngược lại dòng tiền kinh doanh âm nghĩa là bạn đang cần một nguồn vốn khác để tài trợ cho hoạt động kinh doanh.

- Dòng tiền từ hoạt động đầu tư: thể hiện lượng tiền được tạo ra hoặc chi tiêu từ các hoạt động đầu tư trong kỳ. Dòng tiền dương hay âm không nói lên được hiệu quả đầu tư của doanh nghiệp, tùy vào trường hợp cụ thể để đánh giá. Ví dụ doanh nghiệp có dòng tiền dương có thể đến từ việc thu được lợi nhuận từ các khoản đầu tư, tuy nhiên dòng tiền âm cũng có thể cho thấy trong kỳ doanh nghiệp đã đầu tư nhiều hơn cho tương lai (máy móc, thiết bị, công nghệ mới,…)

- Dòng tiền từ hoạt động tài chính: thể hiện việc sử dụng tiền thuần để tài trợ cho các hoạt động của doanh nghiệp.

Thuyết minh báo cáo tài chính (Financial statement footnotes): trình bày cơ sở, phương pháp lập bảng báo cáo tài chính và chi tiết hóa các khoản mục tại bảng cân đối kế toán và kết quả kinh doanh.

Các chỉ số tài chính quan trọng nhà đầu tư mới cần quan tâm

Trong phần này sẽ trình bày một số chỉ số tài chính quan trọng cho nhà đầu tư mới tham gia nghiên cứu thị trường chứng khoán và doanh nghiệp. Các ví dụ trong phần này sẽ sử dụng số liệu từ báo cáo tài chính hợp nhất năm 2023 đã kiểm toán của Công ty cổ phần tập đoàn Hòa Phát (mã chứng khoán: HPG), xem số liệu báo cáo tại đây: https://cafef1.mediacdn.vn//Images/Uploaded/DuLieuDownload/BCTC/0004117259552042161ctcp-tp-on-ha-pht25032024-115456.pdf

Chỉ số thanh khoản (Liquidity Ratios)

Tỷ số thanh toán hiện hành (Current Ratio): là tỷ số cho biết tài sản mà doanh nghiệp có thể chuyển đổi thành tiền mặt để thanh toán cho các khoản nợ ngắn hạn (dưới 1 năm). Tỷ số này lớn hơn 1 chứng tỏ doanh nghiệp có đủ nguồn lực để thanh toán các khoản nợ trong ngắn hạn, ngược lại nếu nhỏ hơn 1 thì doanh nghiệp đang gặp khó khăn trong việc thanh toán.

Công thức tính:

| Tỷ số thanh toán hiện hành = Tài sản ngắn hạn/Nợ ngắn hạn |

- Ví dụ chỉ số thanh toán hiện hành của HPG = Tài sản ngắn hạn/Nợ ngắn hạn = 1.15 lần.

Tỷ số thanh toán nhanh (Quick Ratio): là tỷ số cho biết khả năng thanh toán các khoản nợ ngắn hạn từ các nguồn tài sản ngắn hạn có tính thanh khoản cao (tiền và tương đương tiền).

Công thức tính:

| Tỷ số thanh toán nhanh = (Tài sản ngắn hạn – Hàng tồn kho)/Nợ ngắn hạn |

- Ví dụ chỉ số thanh toán nhanh của HPG = (Tài sản ngắn hạn – Hàng tồn kho)/Nợ ngắn hạn = 0.67 lần

Chỉ số đòn bẩy tài chính (Leverage Ratios)

Tỷ số nợ trên vốn chủ sở hữu (Debt to Equity Ratio): trong bảng báo cáo tài chính đây là tỷ số cho biết lượng tiền mà doanh nghiệp đã vay so với tiền mà doanh nghiệp đã huy động được (VCSH)

Cách tính:

| D/E = Tổng nợ/Vốn chủ sở hữu |

- Ví dụ D/E của HPG = Tổng nợ/Vốn chủ sở hữu = 0.82

Tỷ số nợ trên tổng tài sản (Debt to Total Assets Ratio): là tỷ số cho biết nợ đang chiếm bao nhiêu trong tổng tài sản hiện có của doanh nghiệp.

Công thức tính:

| Tỷ số nợ trên tổng tài sản = Tổng nợ/Tổng tài sản |

- Ví dụ tỷ số nợ trên tổng tài sản của HPG = Tổng nợ/Tổng tài sản = 0.45

Chỉ số hoạt động (Activity Ratios)

Vòng quay hàng tồn kho (Inventory Turnover Ratio): là chỉ số dùng để biểu thị số lần tồn đọng của hàng tồn kho trong năm, hay nói cách khác là trong một năm hàng tồn kho được xuất đi bao nhiêu lần. Chỉ số này càng cao doanh nghiệp bán hàng càng hiệu quả.

Công thức tính:

| Vòng quay hàng tồn kho = Giá vốn hàng bán/Hàng tồn kho bình quân |

- Ví dụ vòng quay hàng tồn kho của HPG = Giá vốn hàng bán/Hàng tồn kho bình quân = 3.07 lần. Trong năm hàng tồn kho của HPG xuất kho hơn 3 lần.

Vòng quay khoản phải thu (Receivables Turnover Ratio): là chỉ số dùng để biểu thị số lần khoản phải thu được được doanh nghiệp thu được từ khách hàng trong năm. Chỉ số này càng cao chứng tỏ nghiệp vụ thu tiền bán hàng của doanh nghiệp càng tốt.

Công thức tính:

| Vòng quay khoản phải thu = Doanh thu thuần/Khoản phải thu bình quân |

- Ví dụ vòng quay khoản phải thu của HPG = Doanh thu thuần/Khoản phải thu bình quân = 5.9 lần. Trung bình trong năm HPG thu được công nợ từ khách hàng gần 6 lần.

Chỉ số lợi nhuận (Profitability Ratios)

Biên lợi nhuận gộp (Gross Profit Margin): trong bảng báo cáo tài chính đây là chỉ số dùng để đánh giá hiệu quả kinh doanh của doanh nghiệp thông qua việc cho thấy một đồng doanh thu có được bao nhiêu đồng lợi nhuận gộp. Biên lợi nhuận gộp càng cao càng tốt.

Công thức tính:

| Biên lợi nhuận gộp = (Lợi nhuận gộp/Doanh thu thuần)x100% |

- Ví dụ biên lợi nhuận gộp của HPG = (Lợi nhuận gộp/Doanh thu thuần)x100% = 10.87%, một đồng doanh thu của HPG tạo ra 0.1087 đồng lợi nhuận gộp.

Biên lợi nhuận ròng (Net Profit Margin): là thước đo hiệu quả kinh doanh của doanh nghiệp thông qua tỷ lệ phần trăm lợi nhuận sau thuế trên mỗi đồng doanh thu, hay nói cách khác với mỗi đồng doanh thu công ty thu được bao nhiêu đồng lợi nhuận sau thuế.

Công thức tính:

| Biên lợi nhuận ròng = (Lợi nhuận sau thuế/Doanh thu thuần)x100% |

- Ví dụ biên lợi nhuận ròng của HPG = (Lợi nhuận sau thuế/Doanh thu thuần)x100% = 5.71%, một đồng doanh thu của HPG tạo ra 0.0571 đồng lợi nhuận sau thuế.

Tỷ suất sinh lời trên vốn chủ sở hữu (Return on Equity – ROE): trong bảng báo cáo tài chính đây là thước đo khả năng sinh lời trên mỗi đồng vốn của doanh nghiệp.

Công thức tính:

| ROE = (Lợi nhuận ròng/Vốn chủ sở hữu)x100% |

- Ví dụ ROE của HPG = (Lợi nhuận ròng/Vốn chủ sở hữu)x100% = 6.61%, một đồng vốn tạo ra 0.0661 đồng lợi nhuận ròng.

Tỷ suất sinh lời trên tổng tài sản (Return on Assets – ROA): là thước đo khả năng sinh lời trên mỗi đồng tài sản của doanh nghiệp.

Công thức tính:

| ROA = (Lợi nhuận ròng/Tổng tài sản)x100% |

- ví dụ ROA của HPG = (Lợi nhuận ròng/Tổng tài sản)x100% = 3.62%, một đồng tài sản tạo ra 0.0362 đồng lợi nhuận ròng.

Chỉ số thị trường (Market Ratios)

Tỷ số giá trên thu nhập (Price to Earnings Ratio – P/E): là chỉ số tài chính được dùng để đánh giá thị giá cổ phiếu so với lợi nhuận trên mỗi cổ phần (EPS), từ đó nhà đầu tư có thể đánh giá được giá cổ phiếu đắt hay rẻ.

Công thức tính:

| P/E = P(Thị giá cổ phiếu)/E(Thu nhập trên mỗi cổ phần-EPS) |

- Ví dụ ROE của HPG = P(Thị giá cổ phiếu)/E(Thu nhập trên mỗi cổ phần-EPS) = 25.7 lần (giả sử thị giá của HPG là 28.700đ/cổ phiếu, EPS là 1.117đ/cổ phiếu)

Để đánh giá cổ phiếu đắt hay rẻ dựa vào P/E phải so sánh với các doanh nghiệp cùng ngành vì có thể P/E ở ngành này là cao nhưng đối với ngành khác nó có thể là bình thường và với ngành khác nó có thể được đánh giá là thấp.

Tỷ số giá trên giá trị sổ sách (Price to Book Ratio – P/B): trong bảng báo cáo tài chính đây là chỉ số tài chính được dùng để đánh giá thị giá cổ phiếu so với giá trị sổ sách của mỗi cổ phần (BVPS), tương tự như P/E, P/B cũng được dùng để đánh giá cổ phiếu đắt hay rẻ.

Công thức tính:

| P/B = P(Thị giá cổ phiếu)/B(giá trị sổ sách trên mỗi cổ phần) |

- Ví dụ P/B của HPG = P(Thị giá cổ phiếu)/B(giá trị sổ sách trên mỗi cổ phần) = 1.55 (Giả sử thị giá của HPG là 28.700đ/cổ phiếu, giá trị sổ sách trên mỗi cổ phần là 18.500đ/cổ phiếu).

Tại sao nhà đầu tư mới cần quan tâm đến các chỉ số này?

Hiểu rõ tình hình tài chính của công ty: là một nhà đầu tư việc hiểu rõ tình hình tài chính của doanh nghiệp là hết sức quan trọng, các chỉ số tài chính cho thấy sức khỏe của doanh nghiệp, từ đó tránh đầu tư vào các công ty không lành mạnh, rủi ro cao.

Đánh giá hiệu quả hoạt động và tiềm năng tăng trưởng: các chỉ số lợi nhuận và chỉ số hoạt động sẽ cho thấy hiệu quả hoạt động của doanh nghiệp, một doanh nghiệp hoạt động càng hiệu tiềm năng tăng trưởng của giá cổ phiếu càng lớn.

Ra quyết định đầu tư thông minh hơn: phân tích chỉ số tài chính giúp sàng lọc những doanh nghiệp có sức khỏe yếu, tiềm năng tăng trưởng kém, cải thiện hiệu quả đầu tư.

Quản lý rủi ro đầu tư: ưu tiên hàng đầu của nhà đầu tư là quản trị rủi ro, chính vì vậy cần phải phân tích và đánh giá doanh nghiệp thông qua các chỉ số tài chính để phát hiện và phòng tránh rủi ro sớm.

Kết luận

Việc hiểu và phân tích bảng báo cáo tài chính là kỹ năng thiết yếu giúp nhà đầu tư đưa ra các quyết định đầu tư chính xác..Trên đây là những chỉ số tài chính cơ bản cho nhà đầu tư khi phân tích một doanh nghiệp. Việc nắm rõ các chỉ số này là hết sức cần thiết, nó là kim chỉ nam cho nhà đầu tư trên bước đường tìm kiếm lợi nhuận trên thị trường chứng khoán. Nhà đầu tư có thể tham khảo thêm các bài viết liên quan đến chỉ số tài chính và thông tin tài chính tại website https://stockinsight.hsc.com.vn/

Quốc Dil

Account Manager