Phân tích cơ bản là gì? Sơ lược về trường phái đầu tư cơ bản

Phân tích cơ bản trong đầu tư chứng khoán là phương pháp đầu tư mà hầu như nhà đầu tư nào cũng từng nghe qua khi tham gia thị trường chứng khoán. Bài viết này của Stock Insight sẽ cung cấp những thông tin giúp nhà đầu tư mới hiểu rõ hơn về đặc điểm, ưu và nhược điểm của phương pháp đầu tư này.

Mục Lục

Phân tích cơ bản là gì?

Phân tích cơ bản (Fundamental analysis) là một phương pháp nhằm xác định giá trị cốt lõi của cổ phiếu trên thị trường bằng cách kiểm tra các yếu tố cơ bản có tác động hoặc gây thay đổi đến giá của cổ phiếu.

Cụ thể, trường phái phân tích cơ bản trong đầu tư chứng khoán tập trung vào việc đánh giá báo cáo tài chính của công ty, phân tích các yếu tố vĩ mô như tình hình ngành mà công ty hoạt động, phân tích tình hình kinh tế tổng thể cũng như phân tích yếu tố vi mô như mô hình hoạt động và hiệu suất quản lý của công ty để đưa ra quyết định đầu tư. Như vậy, hoạt động phân tích cơ bản hỗ trợ nhà đầu tư trong việc định giá hiện tại của cổ phiếu và hình dung về triển vọng giá trong tương lai của cổ phiếu đó.

Ý nghĩa của phân tích cơ bản trong đầu tư chứng khoán

Phân tích cơ bản đóng vai trò quan trọng trong việc hiểu và đánh giá giá trị thực sự của cổ phiếu và doanh nghiệp trên thị trường chứng khoán.

- Xác định giá trị thực: Phân tích cơ bản giúp xác định giá trị cốt lõi của cổ phiếu dựa trên các yếu tố cơ bản như lợi nhuận, tình hình tài chính, và triển vọng tương lai của doanh nghiệp. Từ những số liệu này sẽ giúp nhà đầu tư biết được liệu cổ phiếu có đang được định giá đúng với giá trị thực hay không.

- Hiểu rõ doanh nghiệp: Phân tích cơ bản trong đầu tư chứng khoán cần phải nắm vững thông tin về doanh nghiệp, từ báo cáo tài chính đến mô hình hoạt động. Điều này giúp nhà đầu tư hiểu rõ hơn về cách mà công ty hoạt động và có thể đưa ra dự báo về tình hình tương lai của doanh nghiệp.

- Hỗ trợ đưa ra quyết định đầu tư: Những thông tin quan trọng trong quá trình phân tích sẽ giúp nhà đầu tư đưa ra quyết định đầu tư có căn cứ và thông minh hơn. Dựa trên các yếu tố cơ bản, nhà đầu tư có thể đánh giá rủi ro và triển vọng của việc đầu tư vào cổ phiếu cụ thể.

- Phát hiện cơ hội đầu tư: Sau khi phân tích và có cái nhìn tổng quan về thị trường nhà đầu tư sẽ dễ dàng nhận biết cơ hội đầu tư tiềm năng từ những doanh nghiệp có triển vọng tốt và định giá hấp dẫn.

- Hiểu biết thị trường: Với những thông tin về tình hình kinh tế, ngành công nghiệp và các yếu tố vĩ mô có thể ảnh hưởng đến doanh nghiệp và thị trường chứng khoán sẽ giúp nhà đầu tư hiểu biết sâu hơn về tình hình tổng thể của thị trường.

Các phương pháp phân tích cơ bản phổ biến

Phân tích định lượng

Phân tích cơ bản theo phương pháp định lượng (Quantitative Analysis) là các chỉ số tài chính được thể hiện trong báo cáo tài chính của doanh nghiệp. Báo cáo tài chính là phương tiện thông tin mà doanh nghiệp sử dụng để tiết lộ thông tin về hiệu suất tài chính của mình.

Khi phân tích báo cáo tài chính, nhà đầu tư cần tập trung vào 3 yếu tố chính: Bảng cân đối kế toán, báo cáo kết quả hoạt động kinh doanh và báo cáo lưu chuyển tiền tệ. Có thể kể đến như:

- Chỉ số tài chính: là các con số biểu thị tình hình tài chính của doanh nghiệp, bao gồm doanh thu, lợi nhuận, tổng tài sản, nợ nần, vốn chủ sở hữu, tỷ suất sinh lời (ROA, ROE,…), biên lợi nhuận ròng, lợi nhuận trên mỗi cổ phiếu (EPS),…

- Tài sản và nguồn vốn: bao gồm cấu trúc vốn, phân phối tài sản, vốn lưu động, tỷ lệ nợ vay, lượng tiền mặt,…

- Dòng tiền: bao gồm dòng tiền tự do, chính sách chia cổ tức, chi phí vốn đầu tư,…

- Chỉ số giá thị trường: bao gồm các chỉ số P/E, P/B,…

- …

Phân tích định tính

Phân tích cơ bản theo phương pháp định tính (Qualitative Analysis) là việc đánh giá các yếu tố không thể đo lường một cách chính xác bằng con số mà thường được đánh giá dựa trên quan điểm và nhận thức cá nhân. Các yếu tố định tính này thường liên quan đến các khía cạnh không phải là số liệu tài chính mà ảnh hưởng đến hoạt động và triển vọng của doanh nghiệp.

Các yếu tố định tính trong phân tích cơ bản chứng khoán bao gồm:

- Mô hình kinh doanh: Đánh giá cách mà doanh nghiệp hoạt động, cách họ tạo ra giá trị và cơ cấu hoạt động trong ngành.

- Lợi thế cạnh tranh: Xem xét những yếu tố độc đáo giúp doanh nghiệp cạnh tranh hiệu quả, như thương hiệu, quy trình sản xuất, quản lý chi phí.

- Văn hóa và giá trị của công ty: Đánh giá những giá trị, tầm nhìn và văn hóa trong công ty, có thể ảnh hưởng đến quyết định kinh doanh và quản trị.

- Khả năng quản lý và lãnh đạo: Xem xét kỹ năng quản lý và lãnh đạo của đội ngũ điều hành, có thể ảnh hưởng đến hiệu suất và phát triển của doanh nghiệp.

- Triển vọng ngành và môi trường kinh doanh: Đánh giá triển vọng của ngành và môi trường kinh doanh, bao gồm sự biến đổi của ngành, xu hướng và thách thức.

- Tương tác với cổ đông và tạo giá trị cho cổ đông: Xem xét cách công ty tương tác với cổ đông, chính sách chia cổ tức và tạo giá trị cho cổ đông.

Ưu điểm và nhược điểm của phân tích cơ bản

Với những đặc điểm trên, phân tích cơ bản trong đầu tư chứng khoán phù hợp với những nhà đầu tư có tư duy và tầm nhìn dài hạn. Đối với những người có khả năng tập trung vào các yếu tố tài chính, hoạt động kinh doanh và tiềm năng phát triển của doanh nghiệp trong tương lai, phân tích cơ bản là một công cụ mạnh mẽ.

Ngoài ra, người ưa thích chiến lược đầu tư dựa trên thông tin về doanh nghiệp, ngành và kinh tế chung, và có khả năng kiên nhẫn đối mặt với biến động thị trường dưới góc độ dài hạn, thường tìm thấy phân tích cơ bản hữu ích và phù hợp với phong cách đầu tư của mình. Dưới đây là những ưu và nhược điểm của phương pháp phân tích cơ bản trong chứng khoán:

Ưu điểm

- Ưu tiên đầu tư dài hạn: Phân tích cơ bản chứng khoán thường tập trung vào các yếu tố cơ bản của doanh nghiệp, giúp nhà đầu tư tìm kiếm cơ hội đầu tư dài hạn dựa trên khả năng tăng trưởng và giá trị nội tại.

- Định giá cổ phiếu: Phân tích cơ bản cho phép nhà đầu tư đánh giá xem cổ phiếu có đang được định giá hợp lý hay không, dựa trên hiệu suất tài chính và tiềm năng tương lai của công ty.

- Hiểu rõ doanh nghiệp: Phân tích cơ bản giúp nhà đầu tư hiểu rõ hơn về hoạt động, mô hình kinh doanh và tầm nhìn dài hạn của doanh nghiệp, từ đó đưa ra quyết định đầu tư có cơ sở.

Nhược điểm

- Yêu cầu kiến thức và thời gian: Phân tích cơ bản yêu cầu hiểu biết sâu rộng về tài chính, kinh doanh và các yếu tố vĩ mô. Nó cũng đòi hỏi đầu tư nhiều thời gian để tìm hiểu và phân tích thông tin.

- Khả năng bị ảnh hưởng bởi tin tức và tâm lý thị trường: Thị trường tài chính thường biến đổi theo tin tức và tâm lý thị trường. Sự thay đổi thông tin có thể làm thay đổi đánh giá của nhà đầu tư về một doanh nghiệp.

- Khó định giá trong môi trường không chắc chắn: Trong những thời kỳ mà thị trường không chắc chắn hoặc khủng hoảng, việc định giá cổ phiếu bằng phân tích cơ bản có thể trở nên khó khăn hơn do khả năng biến đổi nhanh chóng của các yếu tố kinh tế và tài chính.

- Không áp dụng cho tất cả loại cổ phiếu: Phân tích cơ bản có thể không phù hợp cho các loại cổ phiếu mới ra mắt trên thị trường hoặc các công ty ở giai đoạn phát triển mạnh mẽ mà dễ gặp biến động lớn.

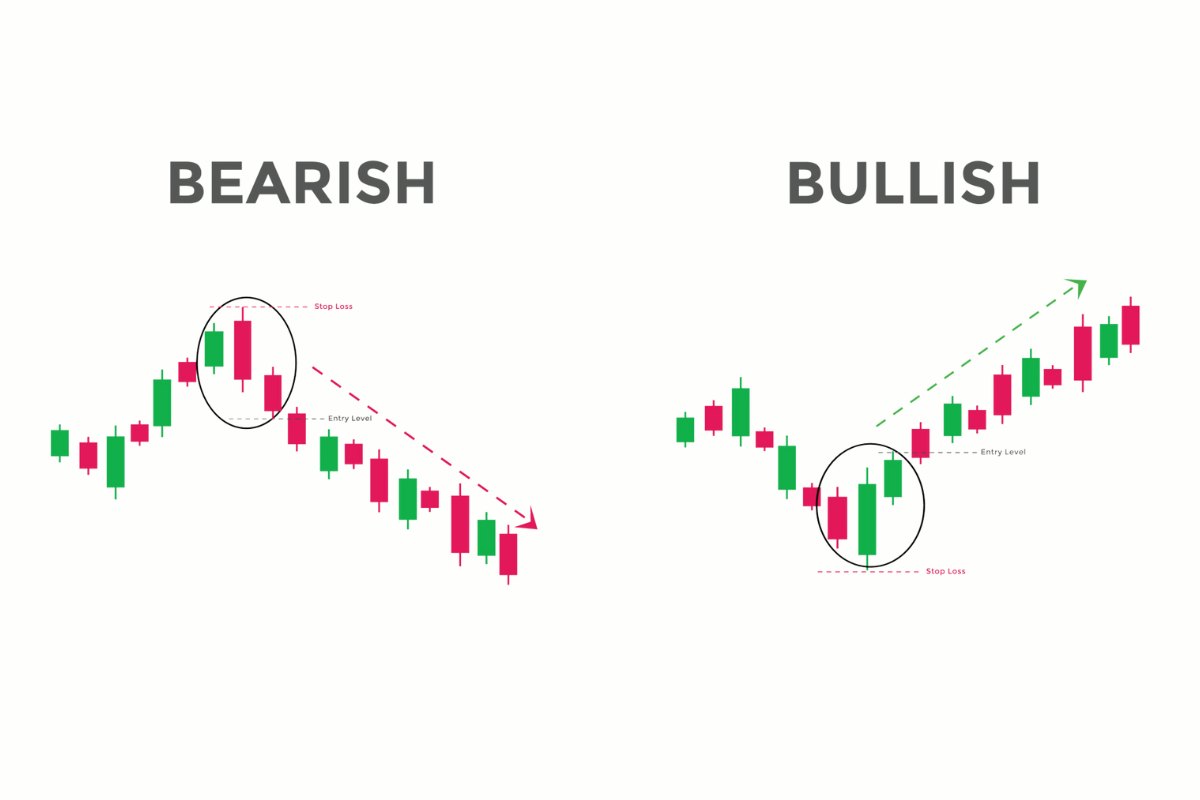

Phân biệt phương pháp phân tích cơ bản và phân tích kỹ thuật

Phân tích cơ bản và phân tích kỹ thuật trong đầu tư chứng khoán là hai phương pháp quan trọng trong việc đầu tư chứng khoán. Để phân biệt 2 phương pháp này, nhà đầu tư có thể tham khảo bảng tổng hợp sau:

| Đặc điểm | Phân tích cơ bản | Phân tích kỹ thuật |

| Mục tiêu | Xác định giá trị nội tại của cổ phiếu | Xác định điểm mua vào và điểm bán ra |

| Dữ liệu đầu vào | Báo cáo tài chính, sự kiện, tin tức về ngành | Giá và khối lượng giao dịch của chứng khoán |

| Phương pháp phân tích | – Phân tích định lượng và định tính

– Xem xét các yếu tố kinh tế và tài chính |

– Phân tích dựa trên các biến động giá, diễn biến biểu đồ

– Sử dụng biểu đồ giá và chỉ số kỹ thuật như MACD, RSI,… |

| Chiến lược đầu tư | Đầu tư trung và dài hạn | Đầu tư ngắn hạn |

| Cơ sở ra quyết định | Dựa trên giá trị nội tại của cổ phiếu | Dựa trên thông tin giá và chỉ số kỹ thuật |

| Ưu điểm | – Thích hợp cho đầu tư dài hạn

– Ít bị ảnh hưởng bởi tâm lý thị trường – Đo lường giá trị thực của cổ phiếu |

– Xác định điểm vào/ra một cách cụ thể

– Hạn chế tác động của cảm xúc và tin tức – Sử dụng công cụ hỗ trợ đưa ra quyết định |

| Nhược điểm | – Khó xác định thời điểm tham gia thị trường

– Đòi hỏi lượng thông tin lớn và kiến thức sâu rộng – Dễ bị tác động bởi yếu tố chủ quan và thông tin không chính xác |

– Có thể gây nhầm lẫn trong quyết định giao dịch

– Quy tắc phân tích thường mang tính tương đối |

| Áp dụng | – Đầu tư cổ phiếu, tài sản dài hạn

– Điều chỉnh dự đoán theo thông tin kinh tế |

– Đầu tư ngắn hạn, giao dịch chứng khoán

– Áp dụng cả trong thị trường hàng hóa, ngoại hối… |

Như vậy, Phân tích cơ bản chứng khoán vẫn luôn là phương pháp được ưa chuộng bởi những nhà đầu tư dài hạn. Từ việc đánh giá cả các yếu tố định lượng và định tính, bạn có thể tìm ra những cổ phiếu tiềm năng để đầu tư.

Tuy nhiên, việc áp dụng phương pháp này đòi hỏi sự tập trung và sự phân tích kỹ lưỡng, vì trong dài hạn khả năng chôn vốn và mất vốn vẫn là một khả năng có thể xảy ra. Nhận thức được điều này, HscEdu đã phát triển khoá học chứng khoán cơ bản dành riêng cho những nhà đầu tư mới.

Nên chọn phân tích cơ bản hay phân tích kỹ thuật chứng khoán?

Trước khi quyết định tham gia vào chứng khoán, các nhà đầu tư cần hiểu rằng không thể có phương pháp nào là tuyệt đối. Nếu xét theo bản chất của từng phương pháp thì đều có những ưu điểm và nhược điểm riêng. Tuỳ vào từng đối tượng nhà đầu tư khác nhau mà có sự lựa chọn phù hợp.

Theo đó, nếu bạn muốn đầu tư ngắn hạn theo phương pháp “lướt sóng” để chốt lời nhanh thì nên chọn chiến lược phân tích kỹ thuật vì nó sẽ phát huy tối đa ưu thế của mình. Nhưng nếu bạn muốn đầu tư dài hạn hơn thì nên chọn phương pháp phân tích cơ bản.

Tuy nhiên, phân tích cơ bản và phân tích kỹ thuật chỉ khác nhau về các thức hoạt động nhưng nó lại không xung đột lẫn nhau. Điều đó có nghĩa là bạn hoàn toàn có thế áp dụng hai phương pháp này một lúc để cho ra những kết quả và đánh giá chính xác, cụ thể hơn.

Bởi thông tin được cung cấp bởi phân tích cơ bản là những kiến thức nền tảng hỗ trợ nhà đầu tư đưa ra quyết định đầu tư ở doanh nghiệp nào, còn phân tích kỹ thuật thì sẽ giúp bạn xác định thời điểm nên vào – ra thị trường lúc nào. Do đó, nếu có sự hiểu biết hai phương pháp này thì nó sẽ giúp nhà đầu tư gia tăng tỷ lệ lợi nhuận ở mức cao nhất, giảm thiểu tối đa những rủi ro của thị trường.

Hiện tại HSC, chúng tôi cung cấp cho những nhà đầu tư khá đầy đủ các thông tin liên quan về phân tích cơ bản cũng như phân tích kỹ thuật. Những công cụ của HSC sẽ cung cấp cho nhà đầu tư những thông tin quan trọng như toàn cảnh thị trường, top cổ phiếu, biểu đồ kỹ thuật, phân tích cơ bản, cảnh báo, bộ lọc cổ phiếu cũng như các thông tin về doanh nghiệp để giúp nhà đầu tư dễ dàng nghiên cứu và cho ra những quyết định đầu tư đúng đắn.

Nhờ vậy mà nhà đầu tư có thể rút ngắn thời gian phân tích của mình từ đó có thể nhanh chóng tham gia vào thị trường và thu về lợi nhuận nhanh chóng. Hy vọng với bài viết trên đây đã phần nào giúp bạn hiểu rõ về hai phương pháp phân tích cơ bản hiện nay trên thị trường chứng khoán. Chúc bạn sẽ thành công trên “mảnh đất màu mỡ” đầy hứa hẹn này!

Khóa học phân tích cơ bản của HscEdu có gì?

Khóa học này tập trung vào những kiến thức cơ bản mà một nhà đầu tư mới cần nắm vững. Bao gồm hiểu biết về các sản phẩm chứng khoán chủ đạo hiện có trên thị trường, cũng như quy định và yêu cầu cơ bản mà một nhà đầu tư phải tuân thủ. Khóa học còn trình bày về các khoản phí và thuế liên quan, cách sử dụng hiệu quả các công cụ đầu tư, khám phá các trường phái và phương pháp đầu tư khác nhau.

Với 17 bài học miễn phí và ứng dụng HscEdu trên điện thoại, nhà đầu tư có thể truy cập vào khóa học bất cứ lúc nào và ở mọi nơi. Sau khóa học này, nhà đầu tư sẽ:

- Hiểu rõ về các sản phẩm có mặt trên thị trường chứng khoán.

- Nắm bắt cách sử dụng bảng giá chứng khoán và các chỉ số cơ bản.

- Hiểu rõ quy định giao dịch trên các sàn giao dịch.

- Thấu hiểu về những kiến thức quan trọng liên quan đến giao dịch cổ phiếu trên thị trường chứng khoán.

Nếu bạn muốn bắt đầu hành trình đầu tư bằng phương pháp phân tích cơ bản chứng khoán, hãy mở tài khoản chứng khoán HSC online ngay hôm nay để có nền tảng vững chắc và sẵn sàng tiếp tục nghiên cứu sâu hơn về phương pháp này.