Các sai lầm thường gặp khi đầu tư chứng quyền (Phần 5)

Chứng quyền là một sản phẩm phái sinh rất phổ biến trên thị trường chứng khoán quốc tế. Tuy nhiên khái niệm về chúng đối với nhà đầu tư ở Việt Nam còn khá mới mẻ. Nhiều nhà đầu tư nhất là nhà đầu tư mới thường mắc những sai lầm không đáng có với chứng quyền như nhầm tưởng rằng sản phẩm này có thể nắm giữ mãi mãi.

Giới thiệu về chứng quyền

Định nghĩa chứng quyền

Chứng quyền là một sản phẩm phái sinh do công ty chứng khoán phát hành được niêm yết trên sàn chứng khoán với mã riêng biệt. Sản phẩm này cung cấp cho người nắm giữ quyền được bán hoặc quyền được mua một số lượng cổ phiếu nhất định theo mức giá và thời gian được ấn định trước.

Lợi ích của việc đầu tư

Chứng quyền có bảo đảm là một công cụ phái sinh có nhiều lợi ích, trong đó có thể kể đến một số điểm nổi trội như:

- Tỷ suất sinh lời cao: nhà đầu tư có thể nắm giữ dài hạn hoặc lướt sóng ngắn hạn để tìm kiếm lợi nhuận mà không cần phải bỏ ra số tiền lớn như khi mua chứng khoán cơ sở.

- Cố định khoản lỗ tối đa: khi nắm giữ CW, khoản lỗ tối đa mà nhà đầu tư phải chịu là phí mua chứng quyền. Nếu như giá chứng khoán cơ sở không tăng như kỳ vọng ban đầu thì nhà đầu tư chỉ chịu mức lỗ tối đa bằng với phần phí mua CW.

- Vốn đầu tư thấp: giá sản phẩm phái sinh này thường nhỏ hơn nhiều lần so với giá cơ sở nên chỉ cần đầu tư một khoản vốn nhỏ (7% – 15%) để mua.

- Giao dịch và thanh toán dễ dàng: Nhà đầu tư có thể giao dịch CW trên tài khoản chứng khoán cơ sở mà không cần phải mở mới.

Thị trường chứng quyền tại Việt Nam

Giá trị giao dịch thị trường có dấu hiệu khởi sắc hơn trước, đạt mức trên 20 tỷ đồng/ngày. Tuy nhiên, so với mức đỉnh giữa năm 2021 với giá trị giao dịch trung bình đạt 180 – 200 tỷ đồng/ngày thì mức giao dịch hiện nay vẫn còn thấp.

Quy mô thanh khoản giảm đáng kể nên số lượng chứng quyền mới được phát hành ra thị trường cũng giảm đáng kể. Trên thị trường chỉ có Công ty Chứng khoán TP.Hồ Chí Minh (HSC) vẫn duy trì được hoạt động phát hành và niêm yết chứng quyền. Theo đó, HSC cũng có thị phần giao dịch khá lớn, chiếm khoảng hơn 40% trong nửa đầu năm.

Các sai lầm phổ biến khi đầu tư

Không nắm vững kiến thức cơ bản về chứng quyền

Chứng quyền có những quy định về giao dịch, thời gian thanh toán, giá tham chiếu, đóng cửa mở cửa giống như chứng khoán cơ sở.

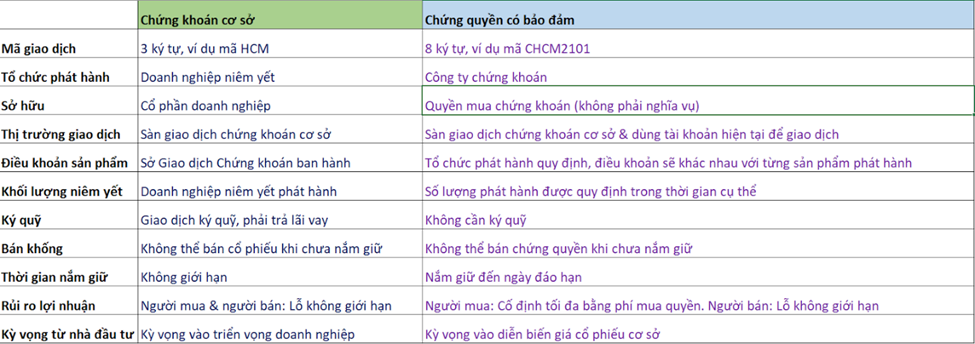

Đây được xem là là một khái niệm còn mới mẻ đối với đa số nhà đầu tư Việt Nam, đặc biệt là đối với những người mới tham gia thị trường. Nhà đầu tư cần phân biệt những điểm khác biệt giữa chứng khoán cơ sở và chứng quyền để có thể nhìn rõ hơn tránh những sai lầm không đáng có trong đầu tư.

Điểm khác nhau giữa chứng quyền và chứng khoán cơ sở:

Khi tham gia vào chứng quyền nhà đầu tư cần hiểu rõ các thông số liên quan đến sản phẩm phái sinh này như:

Giá thực hiện:

Mức giá mà người sở hữu chứng quyền có quyền mua chứng khoán cơ sở với đơn vị phát hành khi đến ngày đáo hạn được gọi là Giá thực hiện.

Giá thực hiện là không thay đổi trong suốt vòng đời của chúng.

Thời hạn

Vòng đời có hạn định là đặc điểm của chứng quyền. Thời hạn của sản phẩm phái sinh này được tính từ ngày chào bán đến ngày đáo hạn tối thiểu là 03 tháng và tối đa là 24 tháng (02 năm).

Giá sẽ càng giảm khi càng gần ngày đáo hạn. Sau ngày đáo hạn, chứng quyền sẽ không còn được niêm yết và không còn giá trị nữa. Điều này sẽ tạo áp lực cho nhà đầu tư nếu đang nắm giữ sản phẩm sắp đáo hạn mà xu hướng thị trường đang giảm.

Tỷ lệ đòn bẩy cao:

Tỷ lệ đòn bẩy cao thu hút nhà đầu tư giúp gia tăng tỷ suất lợi nhuận. Đòn bẩy cao cũng là điểm yếu của chứng quyền, nhà đầu tư có thể sẽ gánh chịu % tổn thất cao hơn nhiều lần so với đầu tư cổ phiếu.

Tỷ lệ chuyển đổi là số lượng chứng quyền cần có để thực hiện quyền mua một chứng khoán cơ sở.

Đầu tư theo xu hướng mà không nghiên cứu kỹ lưỡng

Đa phần các chuyên gia đều cho rằng, chứng quyền là sản phẩm có tính chất đầu cơ cao. Nên chỉ tham gia khi bạn có hiểu biết tương đối về nó.

Tránh mua theo đám đông trong khi chưa nắm rõ về điểm mạnh hay điểm yếu của loại sản phẩm đó.

Ví dụ bạn thấy nhiều nhà đầu tư đang bàn tán rôm rả về việc đầu tư vào một chứng quyền A nào đó, bạn nghĩ rằng đây là cơ hội tốt để kiếm lời, nên bạn cũng mua vào mà không cần phải phân tích gì cả. Sau khi mua vào thì bạn mới biết rằng sắp đến ngày đáo hạn và cơ hội để bạn tìm kiếm lợi nhuận với nó là gần như không có. Đối với khoản đầu tư này thì gần như bạn sẽ đối diện với nguy cơ thua lỗ là rất cao.

Quản lý vốn không hiệu quả

Chứng quyền có tính đòn bẩy cao nên khả năng sinh lời cũng cao hơn đối với mua chứng khoán cơ sở nhưng bạn cũng nên phân bổ dòng vốn đầu tư cho hiệu quả. Nếu như tài sản cơ sở cho chứng quyền bạn mua có biến động tiêu cực thì giá của chúng cũng giảm mạnh theo giá cơ sở, thậm chí biến động rất mạnh do biên độ dao động của sản phẩm phái sinh này là rất lớn có thể lên đến 100 – 200%, nên mức độ thiệt hại sẽ vô cùng lớn nếu như bạn phân bổ vốn quá nhiều vào chúng.

Để khắc phục vấn đề Quản lý vốn không hiệu quả thì nhà đầu tư nên áp dụng các chiến lược quản lý rủi ro hiệu quả như: đa dạng hóa danh mục đầu tư, đặt mức stop-loss để cắt lỗ sớm, áp dụng đa dạng các công cụ kỹ thuật giúp việc dự đoán xu hướng sát hơn với thị trường, định kỳ đánh giá lại các chiến lược đã và đang áp dụng….

Không chú ý đến thời hạn

Vòng đời càng dài thì giá trị của càng cao. Giá chứng quyền càng giảm khi càng gần ngày đáo hạn. Sau ngày đáo hạn, chứng quyền sẽ không còn được niêm yết và không còn giá trị nữa.

Do đó khi đầu tư, nhà đầu tư phải theo dõi sát sao thời gian đáo hạn để có kế hoạch giao dịch phù hợp, nắm giữ tới đáo hạn hay bán ra trước đáo hạn sẽ có lợi hơn.

Nếu không theo dõi ngày đáo hạn, nhà đầu tư rất dễ bị quên lãng chứng quyền mình đã mua và cứ thế nắm giữ, tới lúc mở ra xem thì đã qua ngày thực hiện từ lâu. Chứng quyền sau ngày đáo hạn sẽ không còn giá trị nữa, lúc này xem như bạn đã mất toàn bộ số tiền đầu tư vào sản phẩm này.

Kỳ vọng lợi nhuận không thực tế

Nhà đầu tư khi đầu tư vào kênh nào thì cũng nên đặt lợi nhuận kỳ vọng một cách hợp lý. Dù có tỷ lệ biến động rất lớn lên tới 100 – 200%, tỷ lệ biến động lớn đồng nghĩa với thua lỗ cũng cao. Bạn có thể đặt mức chốt lời kỳ vọng khoảng 20 -25% sẽ phù hợp với thực tế và dễ thực hiện hơn.

Cách phòng tránh các sai lầm khi đầu tư chứng quyền

Nâng cao kiến thức và kinh nghiệm đầu tư

Người bảo vệ bạn tốt nhất trên thị trường chứng khoán là chính bạn. Do đó, bạn phải không ngừng nâng cao khả năng tự học và liên tục cập nhật kiến thức mới, đặc biệt chứng quyền là sản phẩm mới ra đời không lâu nên không tránh khỏi những bỡ ngỡ.

Nhà đầu tư có thể sử dụng những phần mềm và ứng dụng phân tích tài chính để giúp theo dõi và phân tích rủi ro, giúp nhà đầu tư có cái nhìn toàn cảnh hơn. Tìm đến các dịch vụ tư vấn tài chính để có được những lời khuyên hữu ích, khoa học từ các chuyên gia để quản lý rủi ro tốt hơn.

Xây dựng chiến lược đầu tư rõ ràng

Việc lập kế hoạch đầu tư rõ ràng về việc phân bổ bao nhiêu vốn vào chứng quyền, đặt ra mục tiêu lợi nhuận kỳ vọng để dễ dàng xác định vùng giá nào có thể bán ra để hiện thực hóa lợi nhuận, đồng thời cũng giới hạn được mức rủi ro tối đa có thể chịu đựng được. Kế hoạch cụ thể rõ ràng giúp bạn kiểm soát được rủi ro tốt hơn, kiểm soát được tâm lý đầu tư thoải mái hơn qua đó gia tăng cơ hội tìm kiếm lợi nhuận cao hơn.

Hiện tại ở Việt Nam chỉ có chứng quyền mua, cho nên xác suất đầu tư hiệu quả khi mà thị trường bước vào xu hướng tăng bền vững. Do đó, việc phân tích về xu hướng thị trường là rất quan trọng trong việc đưa ra quyết định đầu tư.

Phân tích cơ bản: phân tích các chỉ số kinh tế vĩ mô như tăng trưởng GDP, tỷ giá có ổn định không, tỷ lệ thất nghiệp thấp hay cao, lạm phát như thế nào….

Phân tích kỹ thuật: sử dụng các mô hình nến, các chỉ báo kỹ thuật như MACD, RSI, sóng Elliott ….

>> Xem thêm: 4 chỉ báo cơ bản trong phân tích kỹ thuật

Theo dõi sát sao danh mục đầu tư

Xây dựng chiến lược đầu tư cụ thể, đa dạng danh mục là một trong những bước quan trọng giúp nhà đầu tư bảo vệ nguồn vốn đầu tư. Tuy nhiên thị trường luôn biến động không ngừng, do đó nhà đầu tư cần phải thường xuyên kiểm tra và đánh giá lại hiệu quả của danh mục. Xem xét một cách khách quan về các chiến lược đang áp dụng có còn phát huy tốt hiệu quả ở giai đoạn tới hay không.

Nhà đầu tư cần thiết phải đánh giá lại danh mục đầu tư của mình. Thời gian đáo hạn chứng quyền vừa mua như vậy là có quá ngắn hay không? Giá mua có quá cao hay không? Tỷ lệ quy đổi như vậy là có lợi cho người mua hay không?

Từ đó có những điều chỉnh chiến lược mua bán cho phù hợp với những biến động của thị trường nhằm giảm thiểu tối đa rủi ro và gia tăng tỷ suất sinh lời như kỳ vọng.

Kết luận

Tóm lại, việc không ngừng học tập nghiên cứu về chứng quyền sẽ giúp cho bạn hạn chế được nhiều sai lầm như lầm tưởng vòng đời của sản phẩm phái sinh này là vô hạn, thiếu quan tâm đến ngày đáo hạn, đặt mức lợi nhuận cao một cách không tưởng. Chiến lược phân bổ dòng vốn thích hợp, kế hoạch đầu tư cụ thể là cách mà một nhà đầu tư thông thái luôn luôn thực hiện trước mỗi quyết định giao dịch của mình.

Quý nhà đầu tư có thể bắt đầu hành trình tìm hiểu, khám phá và học cách đầu tư tại HscEdu. Ngoài ra, để biết thêm nhiều thông tin cũng như tin tức từ thị trường chứng khoán, các bạn có thể theo dõi thêm tại Stock Insight nhé!

Xem thêm các bài viết cùng chuyên mục:

Phần 1: Chứng quyền là gì? Khác gì với chứng khoán cơ sở?

Phần 2: Chứng quyền và chiến lược đầu tư: Làm thế nào để tối ưu lợi nhuận?

Phần 3: Cách quản lý rủi ro trong đầu tư chứng quyền

Phần 4: Hướng dẫn cách giao dịch chứng quyền cho người mới bắt đầu

Hoàng Thị Ngọc

Account Manager