Quản lý chi tiêu cá nhân: Cách quản lý nợ và tín dụng (Phần 5)

Nhìn vào bộ phận giới trẻ ở các nước như Mỹ, Hàn Quốc có thể thấy rất rõ ràng việc ôm nợ ngập đầu do thói quen chi tiêu dùng thẻ tín dụng, dùng vào mua sắm, du lịch, chi tiêu quá tay do không có áp lực thanh toán ngay khi tiêu dùng. Đa số vấn đề này đến từ việc các thủ tục vay nợ, mở thẻ tín dụng, cấp hạn mức càng ngày càng dễ, mà kiến thức về quản lý chi tiêu cá nhân và tài chính của giới trẻ còn chưa có nhiều.

Từ vấn đề trên cho thấy việc quản lý hiệu quả nợ, tín dụng là điều cần thiết, không chỉ giúp bản thân duy trì sự ổn định tài chính, mà còn nắm giữ chìa khóa để sử dụng tối ưu tín dụng. Việc quản lý tín dụng kém sẽ dẫn đến những áp lực tài chính và còn có thể dẫn tới tình trạng mất khả năng thanh toán. Trong bài viết này sẽ cung cấp cho người đọc những kiến thức cơ bản và một số phương pháp quản lý nợ, tín dụng hiệu quả.

Tại sao quản lý nợ và tín dụng là quan trọng trong quản lý chi tiêu cá nhân?

1. Ảnh hưởng của nợ đến tài chính cá nhân

Việc vay mượn để sử dụng đòn bẩy tài chính cho các việc kinh doanh, đầu tư sẽ mang lại nhiều cơ hội hơn cho bản thân. Nhưng khi số nợ vượt quá khả năng chi trả hoặc việc sử dụng nợ không có kế hoạch, sai mục đích sẽ dẫn đến áp lực tài chính tăng lên. Việc này sẽ ảnh hưởng trực tiếp đến chất lượng cuộc sống, khi phải gồng gánh khoản nợ vượt quá khả năng, các chi phí sinh hoạt, tiết kiệm phải cắt bớt để dành trả nợ.

Ngoài việc hạ thấp chất lượng cuộc sống, thì việc phải chịu áp lực tài chính lâu dài, mà nó còn vượt khả năng bản thân sẽ mang lại những ảnh hưởng tiêu cực cho sức khỏe tinh thần.

Tuy nhiên, khi biết kiểm soát và quản lý chi tiêu cá nhân cũng như quản lý các khoản nợ đúng cách, nó sẽ trở thành đòn bẩy để tài sản tăng nhanh hơn. Thay vì việc phải để dành, tiết kiệm 5-10 năm mới đủ vốn để thực hiện ý tưởng kinh doanh hay 20-30 năm mới đủ nguồn lực để mua bất động sản đầu tiên. Thì việc tận dụng đòn bẩy tài chính ở mức hợp lý sẽ giúp bản thân tiến gần hơn tới các mục tiêu tài chính về dài hạn.

>> Xem thêm: Tự do tài chính là gì? Làm cách nào để đạt được mục tiêu tài chính

2. Lợi ích của tín dụng nếu sử dụng đúng cách

Nhiều người cảm thấy sợ khi nghe tới việc mở thẻ tín dụng, vì thấy khá nhiều bài báo đang đề cập việc giới trẻ nợ ngập đầu vì sử dụng thẻ tín dụng. Nhưng thực tế nợ không đến từ việc sử dụng thẻ tín dụng, mà là cách sử dụng thẻ tín dụng. Tuy việc sử dụng thẻ tín dụng đi kèm với những rủi ro khi tiêu dùng mất kiểm soát, nhưng nó mang lại nhiều lợi ích cho người dùng thông minh:

- Người dùng được các chương trình ưu đãi, giảm giá với các bên có đối tác với ngân hàng.

- Người dùng được nhận tiền hoàn, hay tích điểm để mua sắm từ các chi tiêu.

- Sử dụng tín dụng để đầu tư các cơ hội quan trọng như mua nhà, học hành, kinh doanh.

- Có lịch sử tín dụng tốt, điều này có ích khi tương lai người dùng cần vay mua nhà hay mua xe, với tín dụng tốt hồ sơ vay sẽ được đánh giá cao hơn.

3. Rủi ro của nợ và tín dụng không được quản lý

Khi bản thân có vay nợ hay sử dụng thẻ tín dụng, nhưng không kiểm soát chặt chẽ, thì có nguy cơ xuất hiện nợ chồng nợ là rất cao. Việc không đánh giá đúng khả năng thanh toán của bản thân, việc tiêu dùng nợ hay tín dụng không kiểm soát sẽ đưa bản thân đến nợ ngập đầu.

Những rủi ro mà người dùng cần lưu ý khi vay nợ hay sử dụng thẻ tín dụng không kiểm soát, như:

- Thanh toán chậm, thanh toán không đủ khoản tối thiểu: sẽ bị phạt, và chịu mức lãi cao.

- Nợ xấu: không có khả năng thanh toán, dẫn tới khoản nợ bị ngân hàng đưa vào nhóm nợ xấu, điểm tín dụng bị giảm. Lịch sử tín dụng sẽ ghi lại toàn bộ nợ xấu và mất khả năng tiếp cận tín dụng trong tương lai.

- Mất khả năng chi trả: có thể dẫn đến phá sản, mất mát tài sản (các tài sản dùng thế chấp khoản vay sẽ bị siết), còn có thể tác động xấu đến mối quan hệ cá nhân và công việc.

- Mất khả năng thanh toán: bản thân phải miệt mài làm việc nhưng chỉ đủ thanh toán lãi, còn nợ gốc vẫn cứ gia hạn. Làm mãi không bao giờ hết nợ, chất lượng cuộc sống cũng không cải thiện được, vì làm ra bao nhiêu phải dùng để “nuôi” nợ, khó có thể phục hồi tài chính cá nhân dẫn đến việc quản lý chi tiêu cá nhân kém hiệu quả.

Các bước cơ bản để quản lý nợ cá nhân hiệu quả

1. Đánh giá tổng quan về nợ hiện tại

Để có thể kiểm soát nợ giúp quản lý chi tiêu cá nhân hiệu quả, trước hết cần nắm rõ được tình hình các khoản nợ hiện tại. Lên danh sách tất cả các khoản nợ đang có, từ vay cá nhân, nợ thẻ tín dụng, vay mua nhà, vay kinh doanh và tất cả các khoản nợ khác đang có. Bước tiếp theo cần liệt kê đầy đủ các thông tin về: số tiền, lãi suất, hình thức trả, thời hạn trả.

Sau khi đã có con số tổng quát về nợ, thì cần tiến hành thống kê tất cả tài sản đang có hiện tại: nhà, xe, tiền mặt, tiền tiết kiệm, vàng, các khoản đầu tư khác.

Việc thống kê cả tài sản và nợ để có cái nhìn tổng quát về tình hình tài chính hiện tại của mình, từ đó có thể lập lại kế hoạch quản lý chi tiêu cá nhân, xác định những hướng xử lý khác nhau theo tình hình tài sản và nợ đang có. Với những tình trạng nợ đã hoặc đang dần vượt kiểm soát thì cần tiến hành xử lý nợ để tránh gây nên những khoản nợ lớn hơn. Còn trong trường hợp đang có một tình hình tài chính lành mạnh, thì chỉ cần tiến hành lên kế hoạch quản lý chi tiêu cá nhân thông minh.

2. Xác định mức độ ưu tiên của nợ

Trong tài chính có 2 chiến lược xử lý nợ thường được đề xuất:

- Theo lãi suất (chiến lược tuyết lở): phương pháp này hướng tới việc tập trung vào trả những khoản nợ có mức lãi suất cao (vay nặng lãi, nợ thẻ tín dụng, vay tiêu dùng, vay tín chấp) rồi tới những khoản nợ có mức lãi thấp dần. Với phương pháp này sẽ giảm dần áp lực về lãi, tránh nổ lực trả nợ không mang lại kết quả khi các khoản lãi suất cao làm số nợ tăng nhanh hơn số tiền có thể trả hàng tháng.

- Theo giá trị số nợ (chiến lược cầu tuyết): phương pháp này hướng đến việc trả những khoản nợ nhỏ nhất trước, nhằm mang lại sự thỏa mãn về tâm lý. Giúp bản thân có niềm tin vào bản thân có khả năng trả hết nợ. Nhưng nhược điểm là các khoản nợ có lãi suất cao bị để lại sau, nên thời gian để trả hết nợ lâu hơn. Tuy nhiên, theo thống kê trên thế giới thì phương pháp này mang lại kết quả tốt hơn, vì nó mang lại cảm giác thỏa mãn, có niềm tin nên dễ kiên trì hơn.

Tùy theo việc lựa chọn chiến lược nào để trả nợ, thì cần tiến hành phân loại các khoản nợ theo lãi suất hoặc giá trị khoản nợ. Sau khi lên kế hoạch trả nợ theo chiến lược nào, thì cần lập một kế hoạch trả nợ.

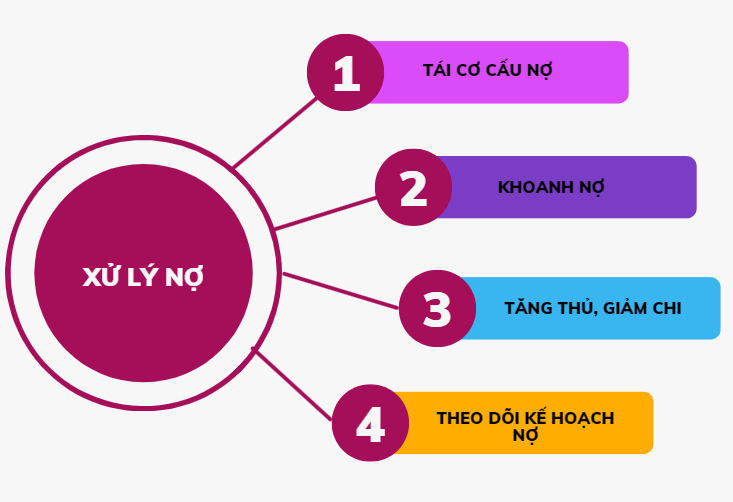

- Bước 1: Tiến hành tái cơ cấu nợ: đánh giá lại những khoản nợ có lãi nặng và xem xét có thể tìm kiếm nguồn vay khác với mức lãi thấp hơn hoặc không có lãi để đảo nợ (nếu có thể). Nhằm mục đích giảm áp lực trả lãi hàng tháng đang phải gánh chịu.

- Bước 2: Khoanh nợ: để có thể giảm nợ thì cần phải khoanh lại khoản nợ hiện tại, không để nó tiếp tục phát sinh thêm. Có thể tiến hành đàm phán với bên cho vay để giảm lãi hoặc xóa lãi chỉ thanh toán nợ gốc trong trường hợp đã mất khả năng thanh toán.

- Bước 3: Tăng thu, giảm chi: lập ngân sách chi tiêu và đánh giá lại các chi tiêu cần thiết nhằm cắt giảm các khoản chi không cần thiết. Đi kèm với đó tìm cách để tăng thu nhập để rút ngắn thời gian xử lý nợ lại.

- Bước 4: Theo dõi quá trình xử lý nợ, điều chỉnh lại kế hoạch cho phù hợp với khả năng tài chính và mức chịu đựng về tâm lý.

3. Thiết lập ngân sách chi tiêu

Để có thể giảm nợ và không làm các khoản nợ tín dụng, nợ tiêu dùng tiếp tục nhiều hơn nữa. Cần đánh giá lại các khoản chi tiêu hàng ngày, cách tốt nhất là lập kế hoạch quản lý chi tiêu cá nhân cụ thể, lập ngân sách chi tiêu, bao gồm: chi tiêu cơ bản; khoản thanh toán nợ tối thiểu. Luôn đảm bảo rằng đã để ra đủ tiền cho các khoản chi tiêu, tập thói quen không chi tiêu quá tay dẫn tới việc phải sử dụng thẻ tín dụng để bù đắp các khoản chi tiêu còn thiếu.

Việc lập ngân sách chi tiêu còn đảm bảo luôn có kế hoạch rõ ràng để chi tiêu hợp lý và không vượt quá số tiền đã lên kế hoạch, phần tiền còn lại luôn được ưu tiên dùng để trả nợ.

4. Tăng thu nhập để trả nợ

Để đẩy nhanh quá trình trả nợ, hãy tìm kiếm các cơ hội để tăng thu nhập. Có thể xem xét làm thêm công việc phụ, đầu tư vào các cơ hội có tiềm năng sinh lời, hoặc tìm cách nâng cao kỹ năng để có cơ hội thăng tiến trong công việc hiện tại. Tăng thu nhập giúp bản thân có thêm nguồn lực để thanh toán nợ nhanh hơn và giảm bớt áp lực tài chính.

Cách sử dụng tín dụng một cách thông minh và hiệu quả trong quản lý chi tiêu cá nhân

Chỉ sử dụng tín dụng khi thật sự cần thiết: Để sử dụng tín dụng một cách thông minh, nên tránh dùng tín dụng cho các khoản chi tiêu không cần thiết hoặc xa xỉ. Thẻ tín dụng cho phép người dùng thanh toán món đồ, hay dịch vụ đó, nhưng tới 30-50 ngày sau mới phải thanh toán. Thời gian thanh toán thực quá xa, dẫn tới việc người dùng đôi khi quên mất khoản tiền đó và tiếp tục chi tiêu thêm nhiều khoản đó. Tới kỳ thanh toán mới vỡ lẽ ra số tiền chi tiêu tháng rồi đã vượt quá xa so với ngân sách.

Nên hãy cẩn thận đối với mỗi khoản chi tiêu sử dụng thẻ tín dụng.

Kiểm soát số lượng thẻ tín dụng: Hạn chế số lượng thẻ tín dụng bạn sở hữu để tránh mất kiểm soát chi tiêu và phí hàng năm. Nhiều thẻ tín dụng có thể dẫn đến sự phân tâm và khó khăn trong việc quản lý các khoản chi tiêu cũng như các khoản thanh toán. Quá nhiều thẻ còn có thể dẫn tới việc thanh toán sót, dẫn tới các khoản lãi phạt không cần thiết. Giữ số lượng thẻ tín dụng ở mức hợp lý giúp dễ dàng theo dõi và quản lý chi tiêu cá nhân hơn.

Trả nợ thẻ tín dụng đúng hạn: Thanh toán toàn bộ số tiền trên thẻ tín dụng mỗi tháng là cách tốt nhất để tránh phí lãi suất cao và các khoản phí khác. Trả nợ đúng hạn không chỉ giúp tiết kiệm tiền từ lãi suất mà còn duy trì điểm tín dụng tốt.

Né những bẫy tín dụng: Thường khi người dùng có lịch sử sử dụng và thanh toán thẻ tín dụng tốt, thì ngân hàng cứ tự động nâng hạn mức lên từ tư. Hãy liên hệ ngân hàng để yêu cầu dừng tăng hạn mức tín dụng khi thu nhập của bản thân vẫn không có tăng. Việc có hạn mức tín dụng cao hơn thu nhập quá nhiều lần, sẽ làm tâm lý của bản thân nhầm tưởng về số tiền thực có trong túi, dễ dẫn đến “vung tay quá trán”.

Xây dựng điểm tín dụng tốt: Sử dụng tín dụng một cách hợp lý và nhất quán để xây dựng lịch sử tín dụng tích cực. Một điểm tín dụng tốt mở ra nhiều cơ hội vay vốn với lãi suất ưu đãi hơn trong tương lai, đồng thời cũng dễ dàng tiếp cận các sản phẩm tài chính khác. Lịch sử tín dụng tích cực là tài sản quý giá trong việc quản lý chi tiêu cá nhân và tài chính.

Theo dõi và quản lý tín dụng thường xuyên: Sử dụng các công cụ và ứng dụng để theo dõi chi tiêu và kiểm soát tài khoản tín dụng. Các công cụ này giúp bạn kiểm soát chi tiêu, theo dõi tình trạng nợ và lập kế hoạch tài chính hiệu quả. Đặt nhắc nhở thanh toán và kiểm tra báo cáo tín dụng định kỳ giúp duy trì sự ổn định tài chính và bảo vệ điểm tín dụng của mình.

Các sai lầm phổ biến khi quản lý nợ và tín dụng

Không theo dõi chi tiêu và nợ nần thường xuyên: Một trong những sai lầm lớn nhất trong kiểm soát nợ và tín dụng là không thường xuyên theo dõi chi tiêu và tình trạng nợ. Khi thiếu kiểm soát, bản thân có thể dễ dàng chi tiêu vượt quá khả năng chi trả và làm gia tăng nợ. Việc theo dõi thường xuyên giúp nắm bắt tình hình tài chính của bản thân, kịp thời điều chỉnh kế hoạch chi tiêu và tránh các tình huống khẩn cấp tài chính.

Trả chỉ số tiền tối thiểu trên thẻ tín dụng: Khi chỉ thanh toán số tiền tối thiểu trên thẻ tín dụng, thì lãi sẽ được tính trên toàn bộ số tiền trong tháng đó, dẫn tới số tiền lãi thanh toán hàng tháng sẽ cao, làm tăng nhanh số tiền nợ. Điều này không chỉ kéo dài thời gian trả nợ mà còn dẫn đến việc trả nhiều hơn về lãi suất theo thời gian. Việc thanh toán toàn bộ số tiền nợ mỗi tháng hoặc trả nhiều hơn mức tối thiểu là cách hiệu quả để giảm số dư nợ và tiết kiệm tiền từ lãi suất.

Mượn nợ để trả nợ: Mượn nợ mới để trả nợ cũ có thể tạo ra một vòng lặp không hồi kết, khiến tình trạng nợ càng trở nên nghiêm trọng hơn. Thay vì giải quyết nợ bằng cách vay thêm, hãy tìm cách cắt giảm chi tiêu, tăng thu nhập và lập kế hoạch quản lý chi tiêu cá nhân và trả nợ cụ thể để giải quyết vấn đề nợ một cách bền vững. Việc mượn nợ mới thường không giải quyết được gốc rễ vấn đề và chỉ làm gia tăng áp lực tài chính.

Chỉ áp dụng phương án này trong trường hợp có thể tiếp cận với nguồn vốn vay với lãi thấp hơn, phương án thanh toán tốt hơn, cũng như có thời gian thanh toán linh động hơn. Với các khoản nợ có mức lãi ngang bằng hoặc cao hơn hay thời gian trả nợ ngắn lại làm tăng áp lực nợ thì không nên.

Thiếu kế hoạch trả nợ cụ thể: Không có kế hoạch trả nợ rõ ràng làm cho việc kiểm soát nợ trở nên khó khăn và không hiệu quả. Kế hoạch trả nợ nên bao gồm việc xác định thứ tự ưu tiên của các khoản nợ, lập ngân sách hàng tháng và điều chỉnh theo tình hình tài chính thực tế. Một kế hoạch cụ thể sẽ vạch rõ lộ trình để thanh toán nợ và theo dõi tiến độ, đồng thời tạo động lực để duy trì kỷ luật tài chính.

Kết luận

Quản lý chi tiêu cá nhân thông qua việc kiểm soát nợ và sử dụng tín dụng một cách hiệu quả là rất quan trọng trong việc duy trì sự ổn định tài chính và đạt được các mục tiêu tài chính dài hạn. Khi quản lý nợ và tín dụng một cách thông minh, không chỉ tránh được các áp lực tài chính không cần thiết mà còn tạo ra cơ hội phát triển tài chính bền vững trong tương lai.

Hãy bắt đầu ngay bằng việc đánh giá lại tình hình tài sản và nợ của bản thân, đừng để việc quản lý nợ và tín dụng trở thành gánh nặng trong tương lai. Bắt đầu hành động ngay hôm nay để đảm bảo rằng bản thân đang trên con đường đúng đắn hướng tới sự tự do tài chính và an toàn trong tương lai.

Quý nhà đầu tư có thể bắt đầu hành trình tìm hiểu, khám phá và học cách đầu tư tại HscEdu. Ngoài ra, để biết thêm nhiều thông tin cũng như tin tức từ thị trường chứng khoán hay các kiến thức về quản lý chi tiêu cá nhân, các bạn có thể theo dõi thêm tại Stock Insight nhé!

Xem thêm các bài viết cùng chuyên mục:

Phần 1: Tại sao cần phải lập kế hoạch quản lý tài chính cá nhân?

Phần 2: Làm thế nào để lập kế hoạch tài chính cá nhân hiệu quả?

Phần 3: Các ứng dụng quản lý thu nhập và chi tiêu tài chính cá nhân hiệu quả

Phần 4: Quản lý chi tiêu cá nhân: Nên gửi tiết kiệm hay đầu tư?

Phần 6: 6 nguyên tắc bảo vệ tài chính cá nhân

Nguyễn Thị Vui

Account Manager