Hỗ trợ kháng cự là gì? 7 công cụ giúp xác định 2 ngưỡng này

Hỗ trợ kháng cự là hai thuật ngữ căn bản trong phân tích kỹ thuật chứng khoán. Cùng Stock Insight tìm hiểu hỗ trợ và kháng cự là gì.

Hỗ trợ là gì? Kháng cự là gì?

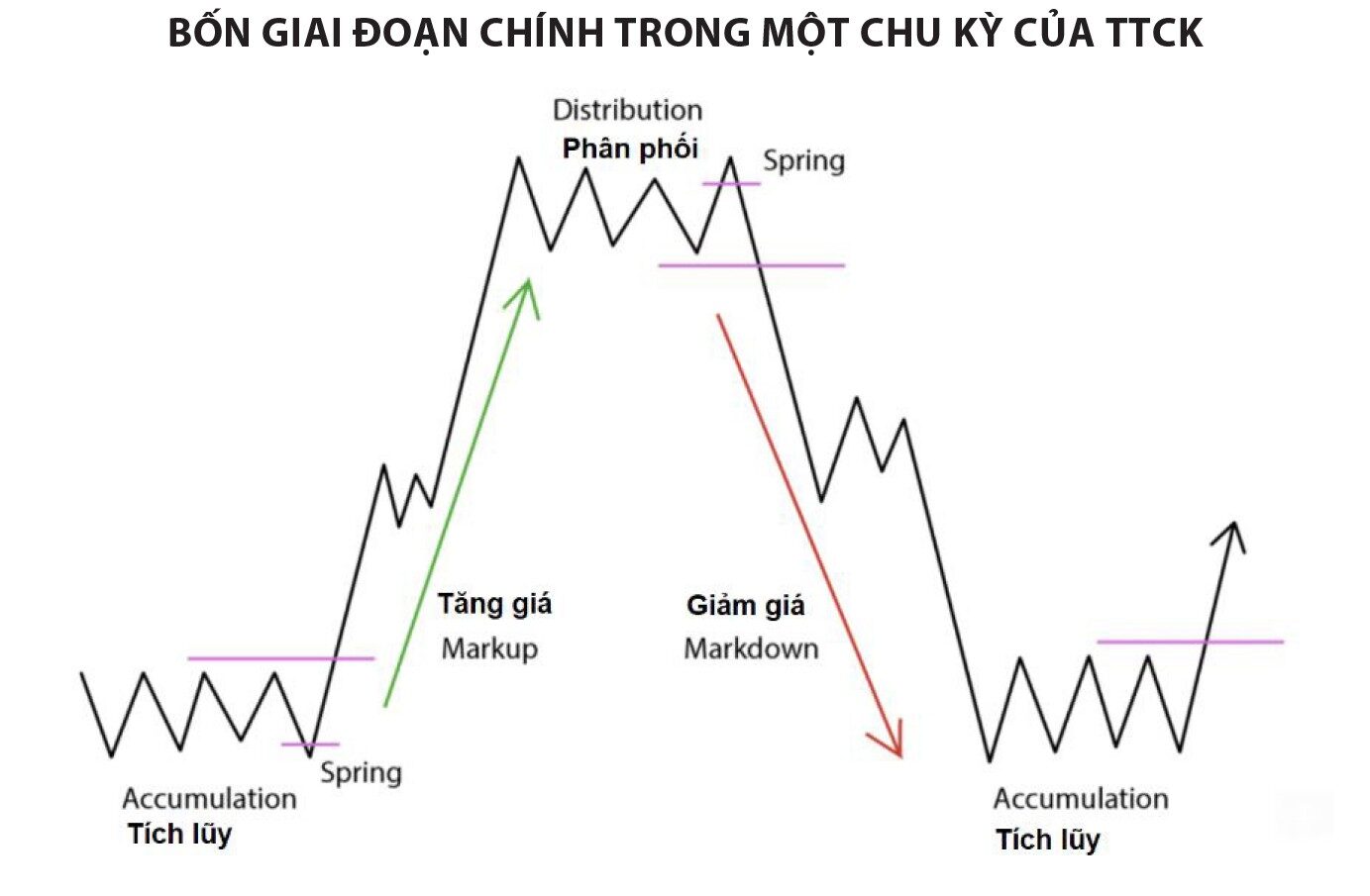

Đường hỗ trợ kháng cự là một trong những công cụ cơ bản được các nhà đầu tư sử dụng để phân tích và xác định vùng biến động của giá cổ phiếu trên thị trường. Hỗ trợ là thuật ngữ dùng để chỉ các tác động giữ cho giá cổ phiếu luôn cao hơn một mức nào đó, còn kháng cự ngược lại, là thuật ngữ được sử dụng để chỉ các tác động khiến cho giá cổ phiếu luôn thấp hơn một mức nhất định nào đó.

Người ta đã nghiệm ra rằng lịch sử luôn lặp lại, nếu trong quá khứ các mức giá đã từng đóng vai trò là giá kháng cự thì chúng có xu hướng sẽ lặp lại vai trò đó trong tương lai. Việc biểu diễn được các đường hỗ trợ hay kháng cự trên đồ thị cổ phiếu sẽ giúp nhà đầu tư xác định được tầm quan trọng của chúng trong quá khứ cũng như tiên liệu được các biến động trong tương lai. Khi nhận thấy thị trường đang giao dịch với mức giá gần với và hướng về các mức trên, ta có thể đưa ra một số dự báo hợp lý về giá cả cổ phiếu trong thời gian tới, từ đó có được các quyết định đầu tư cho riêng mình.

>>> Tìm hiểu thêm về các ngưỡng Hỗ trợ & Kháng cự trong khóa học “Xây dựng chiến lược giao dịch ngắn hạn hiệu quả (PTKT)” trên HscEdu.

Ngưỡng hỗ trợ – kháng cự có ý nghĩa khi nào

Khi chúng ta quyết định thực hiện mua/bán cổ phiếu thì luôn luôn sẽ có một vùng giá mà chúng ta sẽ cân nhắc có việc đó. Nếu một ngưỡng kháng cự hay hỗ trợ càng bị kiểm chứng nhiều lần thì ngưỡng đó càng trở nên suy yếu.

Kháng cự/ hỗ trợ nên được xem xét ở một vùng giá nhất định chứ không nên được xem xét như một điểm giá. Đôi khi có những trường hợp giá bật lại một cách đẹp mắt ngay tại đúng đường kháng cự/hỗ trợ mà bạn đã vẽ ra trước đó, tuy nhiên đó có thể là sự may mắn vì bản chất của vận động giá thì chỉ mang tính chất tương đối, do đó ngưỡng kháng cự/hỗ trợ cũng được xem là ngưỡng mang tính chất tương đối.

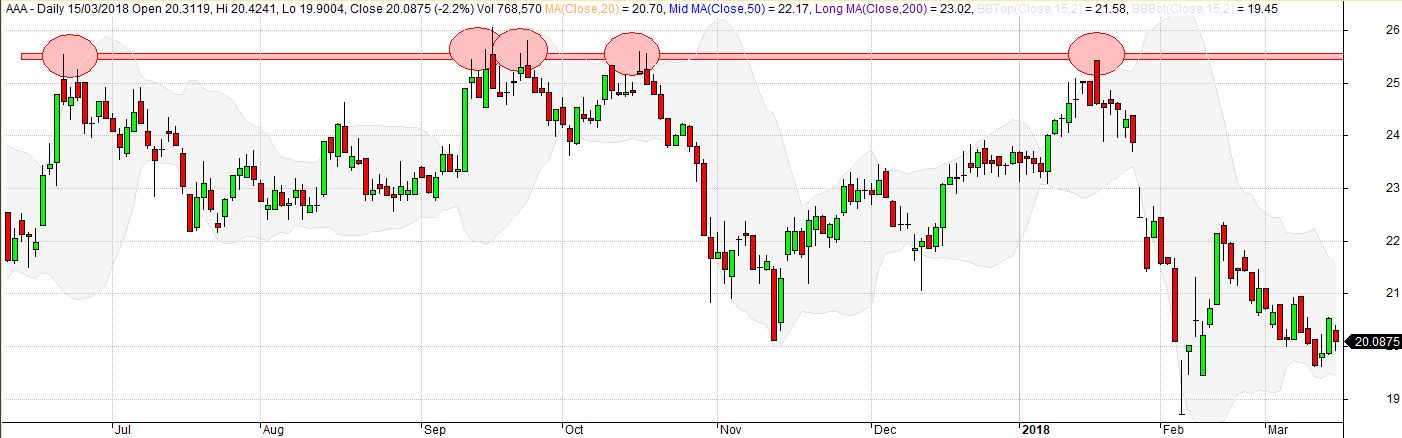

Sự chuyển đổi linh hoạt của kháng cự và hỗ trợ

Trong một xu hướng giảm, chỉ số hình thành những điểm kháng mạnh ở trên. Khi giá vượt qua ngưỡng kháng này thì khi đó ngưỡng này lại quay trở lại đóng vai trò trở thành ngưỡng hỗ trợ. Trong trường hợp giá kiểm chứng thành công ngưỡng hỗ trợ này và tiếp tục bứt phá thì giá sẽ mở ra nhịp tăng mới.

Ngược lại, khi giá đang trong nhịp tăng nhưng sau đó giảm mạnh vượt qua ngưỡng hỗ trợ mạnh, thì ngưỡng hỗ trợ này sẽ quay trở lại đóng vai trò là ngưỡng kháng cự. Nếu giá nổ lực hồi phục nhưng không vượt qua ngưỡng kháng cự này (ngưỡng hỗ trợ cũ) thì khả năng giá sẽ bắt đầu cho nhịp giảm mới.

Cung cầu đối với các ngưỡng hỗ trợ và ngưỡng kháng cự của giá

Cung – cầu là gì?

Trên thị trường chứng khoán, ‘cung’ chính là lượng chứng khoán sẵn sàng được bán ra và ‘cầu’ là lượng chứng khoán sẵn sàng được mua vào.

Sự cân bằng động của cung-cầu chính là lý do giá cổ phiếu liên tục thay đổi, khi cầu chiếm ưu thế thì giá sẽ có chiều hướng tăng và ngược lại.

Quan hệ giữa cung – cầu với các ngưỡng hỗ trợ và kháng cự:

Hỗ trợ

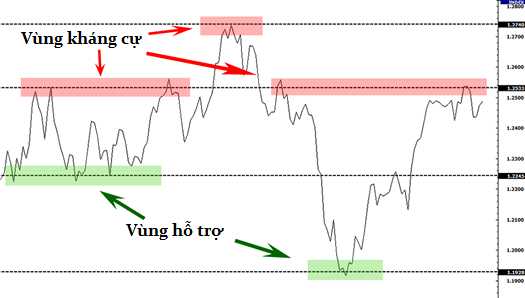

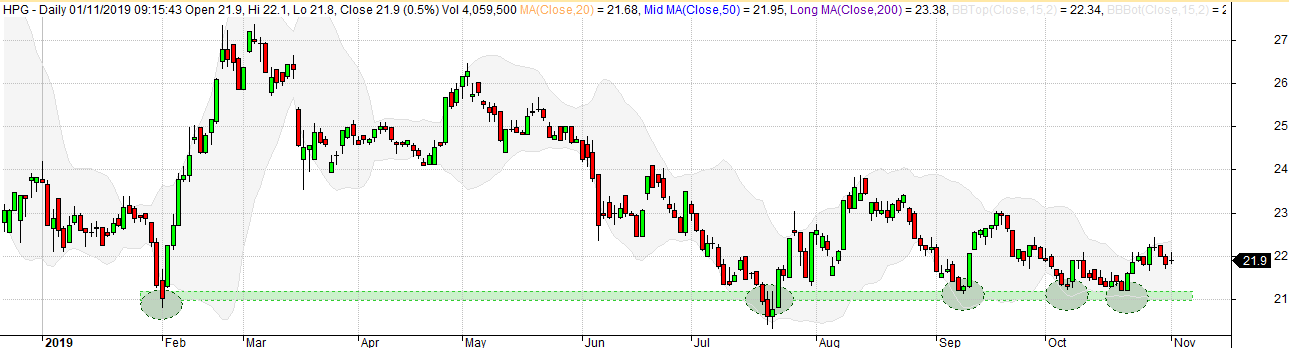

Hỗ trợ là mức giá đủ hấp dẫn để ‘cầu’ tăng mạnh và chặn không cho giá giảm thêm. Như trong ví dụ phía dưới mỗi lần giá chạm ngưỡng hỗ trợ màu xanh, ‘cầu’ (hay bên mua) bị hấp dẫn bởi mức giá thấp và tham gia mạnh, trong khi ‘cung’ (hay bên bán) không còn hứng thú bán ra như trước.

Kháng cự

Kháng cự là mức giá đủ hấp dẫn để ‘cung tăng mạnh và chặn không cho giá tăng thêm. Như trong ví dụ phía dưới mỗi lần giá chạm ngưỡng kháng cự màu đỏ, ‘cung’ (hay bên bán) bị hấp dẫn bởi mức giá cao và tham gia mạnh, trong khi ‘cầu’ (hay bên mua) không còn hứng thú mua vào như trước.

Lưu ý:

Khi ngưỡng hỗ trợ và kháng cự bị phá vỡ đáng kể, vai trò của chúng sẽ thường được đổi chỗ cho nhau.

7 Cách xác định các ngưỡng hỗ trợ và kháng cự

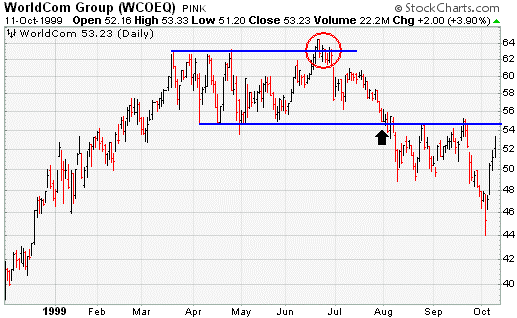

Hệ thống đỉnh đáy trong quá khứ

Thông thường tại khu vực đáy trong quá khứ, giá thường có xu hướng dừng đà giảm. Và ngược lại tại khu vực đỉnh trong quá khứ, giá thường có xu hướng dừng đà tăng. Do đó đáy trong quá khứ được sử dụng làm ngưỡng hỗ trợ, và đỉnh trong quá khứ được sử dụng làm ngưỡng kháng cự.

Giải thích đơn giản cho hiện tượng này, ở mức đáy cũ là khu vực bên cầu bị hấp dẫn bởi mức giá rẻ và áp đảo bên cung trong quá khứ. Và quá khứ thường lặp lại!

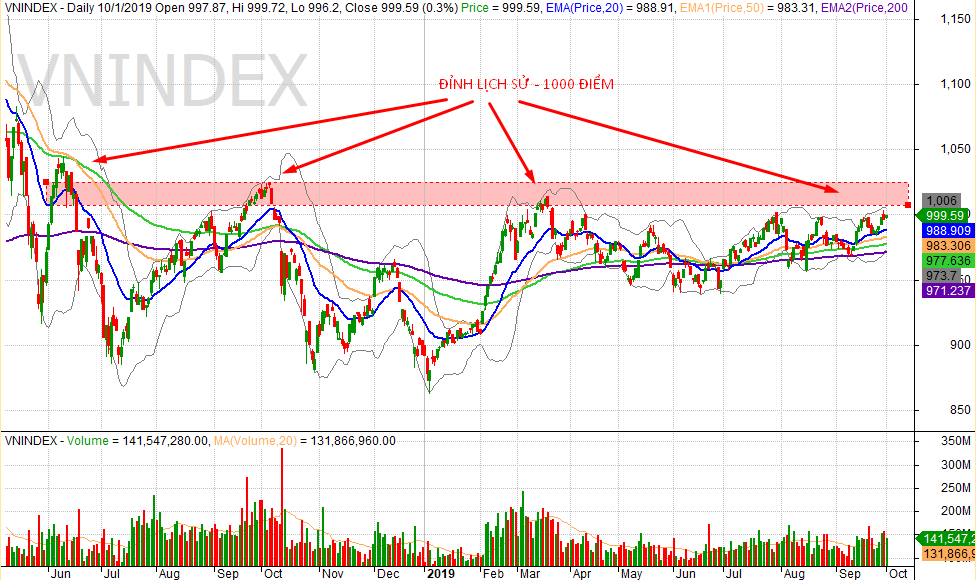

VNIndex bật tăng tại khu vực đáy trong quá khứ, và chưa có dấu hiệu vượt qua khu vực đỉnh trong quá khứ

Mức giá tròn (Hay còn gọi là mức tâm lý)

Cung-cầu thường tập trung tại các mức giá tròn (10, 15, 20, …100,…), do đó giá thường có xu hướng dừng đà tăng-giảm tại đây.

Lời giải thích tâm lý học đơn giản nhất cho hiện tượng này, đó là con người luôn có xuống suy nghĩ bằng các con số tròn với mục đích làm gọn các mảng thông tin cần phân tích. (VD: 999.59 thường được vô thức chuyển sang 1000).

Trong ví dụ trên, chỉ số VNIndex có ngưỡng kháng cự tại 1000 điểm. Từ tháng 10/2018 đến tháng 10/2019 có 8 lần tăng giá lên gần sát khu vực 1000 điểm sau đó giảm trở lại.

Hệ thống đường xu hướng

Đường xu hướng là đường thẳng được vẽ ngay phía trên hay phía dưới của diễn biến giá trong một khoảng thời gian giới hạn.

Theo nguyên tắc trong phân tích kỹ thuật, một đường xu hướng sẽ được xác nhận khi có ít nhất hai đáy (trong xu hướng tăng) và hai đỉnh (trong xu hướng giảm) chạm đường này và đảo chiều. Khi xu hướng đã được xác nhận, đường xu hướng thường sẽ trở thành đường hỗ trợ (trong xu hướng tăng) hoặc đường kháng cự (trong xu hướng giảm).

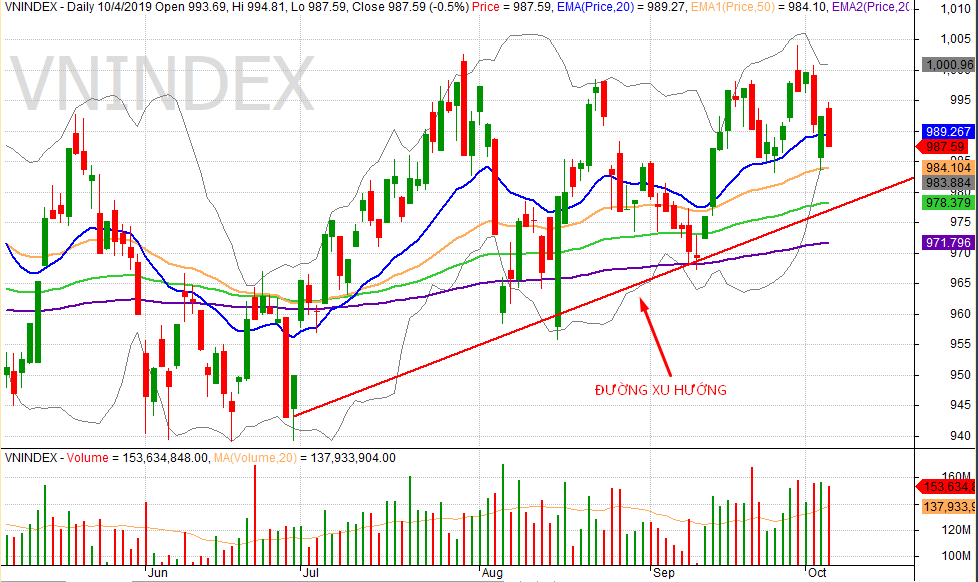

Trong ví dụ trên:

– Chỉ số VNIndex có đường xu hướng tăng được xác nhận vào giữa tháng 8/2019. Đường xu hướng tăng này trở thành đường hỗ trợ cho chỉ số.

– Vào giữa tháng 9, chỉ số VNIndex chạm đường hỗ trợ tăng trở lại, và qua đó kiểm chứng thành công ngưỡng hỗ trợ.

Kênh xu hướng

Kênh xu hướng được định nghĩa là hai đường xu hướng phía trên và phía dưới của giá, trong đó hai đường này song song với nhau.

Đường phía trên sẽ là ngưỡng hỗ trợ và đường phía dưới sẽ là ngưỡng kháng cự của giá, khi đó diễn biến giá thường có khuynh hướng vận động giữa kênh xu hướng.

Trong ví dụ trên, chỉ số VNIndex có kênh xu hướng được xác nhận thành công, qua đó chỉ số có khu vực hỗ trợ ở 940 điểm và khu vực kháng cự ở 1000 điểm. Và sẽ có khuynh hướng dao động trong khu vực 940-1000 điểm.

Đường trung bình động: MA và EMA

Các đường trung bình động MA và EMA có thể được sử dụng làm các ngưỡng hỗ trợ và kháng cự.

Điều này được giải thích khá đơn giản, rất nhiều trader quan sát các đường MA, EMA phổ biến và hành động dựa trên đó. Vì vậy giá thường có xu hướng dừng đà tăng/giảm tại đây.

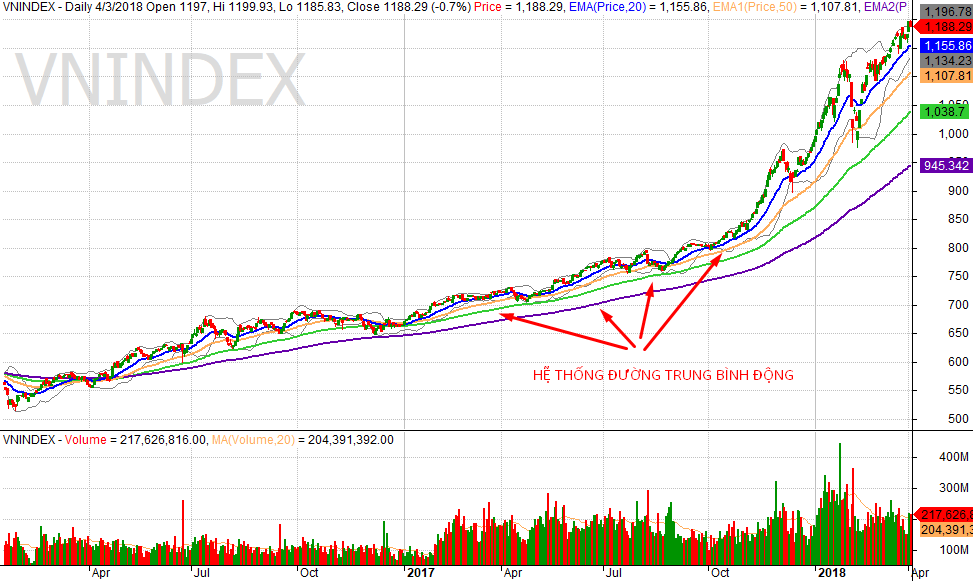

Trong ví dụ trên, chỉ số VNIndex vận động phía trên các đường trung bình động và lúc này chúng có tác động như một ngưỡng hỗ trợ. Có thể thấy trong quãng thời gian 1 năm từ tháng 08/2017 đến tháng 08/2018 chỉ số liên tục bật tăng sau khi chạm hệ thống đường trung bình động

Dải Bollinger:

Dải Bollinger là một chỉ báo trên đồ thị đường phát triển bởi John Bollinger để đo lường mức độ biến động của giá thị trường, và bao gồm 3 dải:

– Dải giữa: Đường trung bình động SMA20

– Dải trên: SMA20 + (2 lần độ lệch chuẩn biến động giá trong 20 ngày)

– Dải dưới: SMA20 – (2 lần độ lệch chuẩn biến động giá trong 20 ngày)

Trong đó dải trên có tác động đến giá như một mức kháng cự, và dải dưới là một mức hỗ trợ. Ngoài ra khung thời gian được sử dụng càng dài, ngưỡng kháng cự – hỗ trợ này càng mạnh.

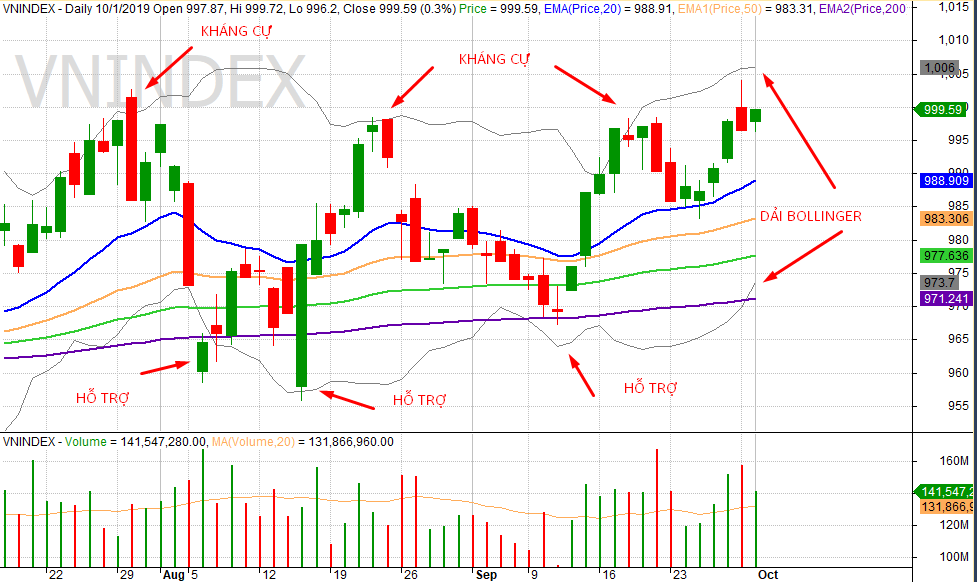

Trong ví dụ trên khi VNIndex không có xu hướng cụ thể, đà tăng/giảm ngắn hạn của chỉ số liên tục bị chặn đứng bởi dải trên/dưới Bollinger.

Công cụ Fibonacci

Công cụ Fibonacci Retracement (Fibonaccci thoái lui) được xây dựng dựa trên tỷ lệ vàng 0.618 thường thấy trong tự nhiên, và có các ngưỡng là 38.2%, 61.8%, 161.8% và 261.8% của sóng tăng/giảm trước đó.

Giá thường có xu hướng dừng đà tăng/giảm tại các ngưỡng này, và được giải thích với lý do tương đối đơn giản: Dãy số Fibonacci thường xuất hiện trong tự nhiên, và vì cổ phiếu và con người được tạo nên bởi tạo hóa nên giá cổ phiếu trong quá khứng sẽ phản ứng theo quy luật này!

Do đó các ngưỡng fibonacci được sử dụng như các ngưỡng hỗ trợ/kháng cự cho diễn biến giá của cổ phiếu.

– Cách sử dụng công cụ Fibonacci Retracement: Kéo từ đỉnh xuống đáy (để xem kháng cự) hoặc đáy lên đỉnh (xem hỗ trợ) của sóng tăng/giảm gần nhất. Với các ngưỡng hỗ trợ/kháng cự vừa được tạo, nhà đầu tư sẽ tạo ra chiến lược giao dịch phù hợp.

– Trong ví dụ trên: cổ phiếu Vinamilk liên tục chạm các thang fibonacci và giảm trở lại (lúc này được sử dụng như các ngưỡng kháng cự).

3 Phương pháp giao dịch dựa trên các ngưỡng hỗ trợ và kháng cự

Có hai điều lưu ý đối với nhà đầu tư khi muốn giao dịch dựa trên các ngưỡng hỗ trợ/kháng cự:

– Tất cả các ngưỡng hỗ trợ/kháng cự nào trong quá khứng hoàn toàn có thể bị bẻ gãy

– Không nhất thiết phải giao dịch tại các ngưỡng hỗ trợ/kháng cự, mà đôi khi việc quan sát giá phản ứng với các ngưỡng này là thông tin vô cùng quan trọng trong việc đánh giá xu hướng của cổ phiếu.

1.Quan sát phản ứng của giá tại các ngưỡng hỗ trợ/kháng cự:

Sau khi đã xác định được các ngưỡng hỗ trợ/kháng cự dựa vào phần trên, bước tiếp theo đó là tìm ra các dấu hiệu liệu các khu vực này có được giữ vững hay có thể bị bẻ gãy. Các ví dụ sau có thể giúp nhà đầu tư quan sát và đưa ra các nhận định chính xác hơn:

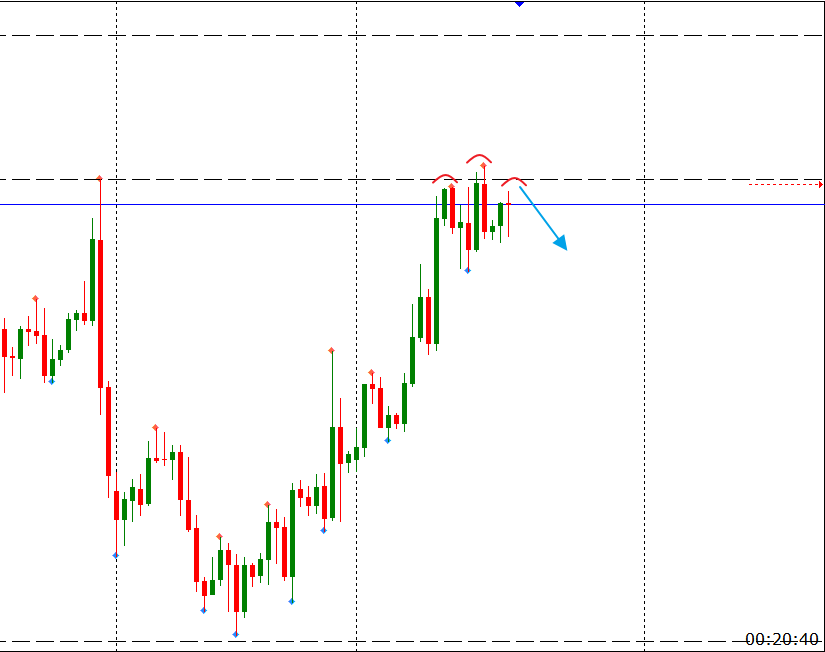

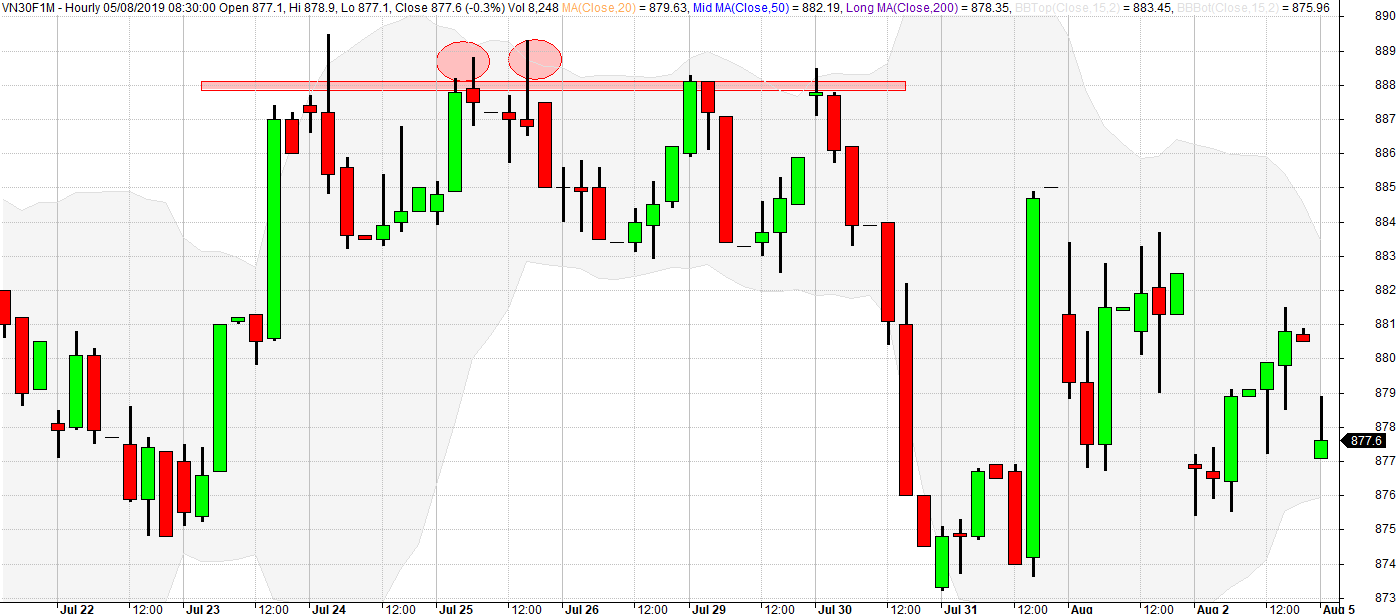

Ví dụ 1: Giá vượt đỉnh thất bại và tạo bóng nến dài (nến búa ngược) và củng cố thêm ngưỡng kháng cự tại 888.

Ví dụ 2: Động lượng tăng lớn sau đó tích lũy biên độ hẹp tại khu vực kháng cự là dấu hiệu ngưỡng kháng cự đang dần suy yếu. Tín hiệu xác nhận là cây nến breakout với thanh khoản lớn.

2.Chiến lược mua khi giá điều chỉnh sâu (bắt đáy)

a. Định nghĩa: Bắt đáy là tên gọi của chiến lược đầu tư vào cổ phiếu hiện đang trong đà giảm và được đánh giá là giao dịch với mức giá dưới giá trị thực.

b. Ưu – nhược điểm:

Ưu điểm:

– Tối ưu hóa lượng vốn thấp

– Giá nằm tại khu vực mà bên mua chiến ưu thế, đồng thời lực cung đã suy kiệt

Nhược điểm:

– Rủi ro xảy ra nếu đà giảm là sự phản ánh thực sự của giá trị nội tại doanh nghiệp suy giảm.

c. Mở lệnh: Kết hợp ngưỡng hỗ trợ với các tín hiệu/chỉ báo hoặc mẫu hình kỹ thuật để đạt hiệu quả bắt đáy cao:

– Thanh khoản thấp dần tại ngưỡng hỗ trợ cho thấy lực bán đã cạn kiệt

SZE có khối lượng giao dịch thấp tại khu vực hỗ trợ

– RSI xác nhận trạng thái quá bán tại ngưỡng hỗ trợ

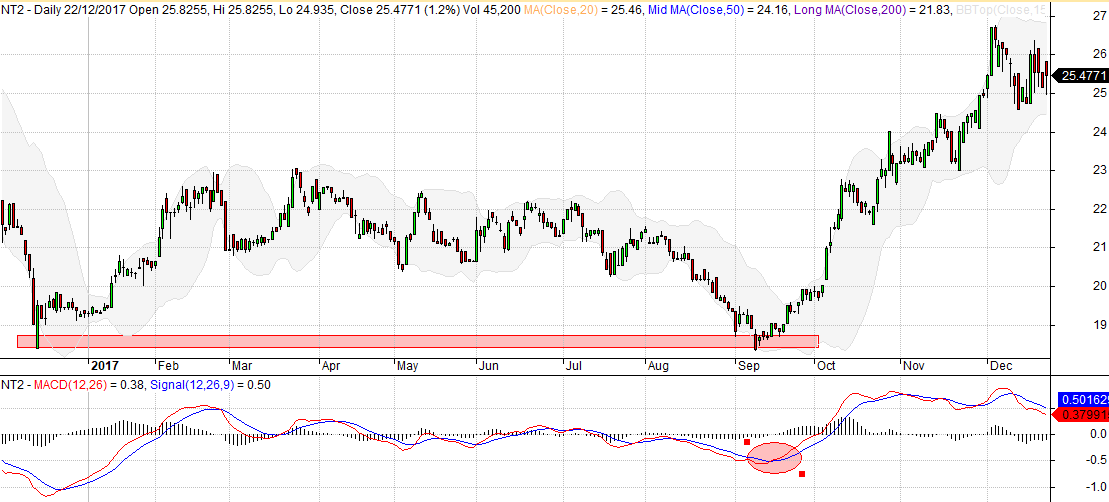

NT2 có RSI rơi vào trạng thái quá bán dưới ngưỡng 30

– MACD xác nhận tín hiệ đảo chiều tại ngưỡng hỗ trợ

NT2 có có MACD xác nhận tín hiệu đảo chiều tại khu vực hỗ trợ

– Mẫu hình nến đảo chiều tại khu vực hỗ trợ:

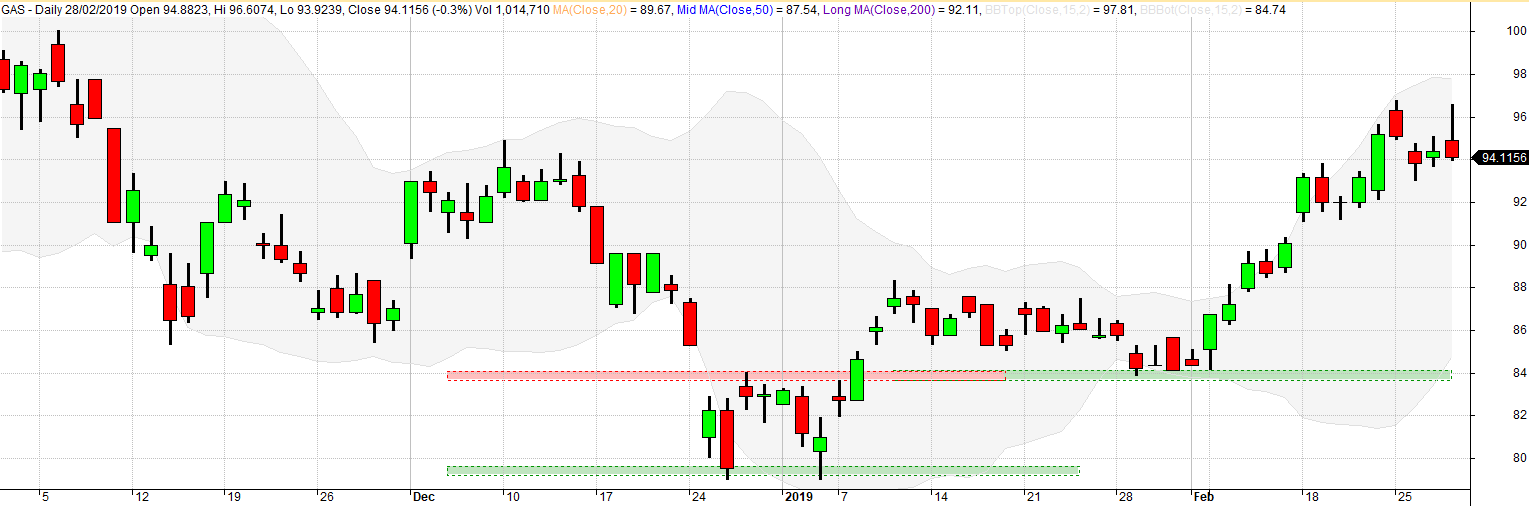

GAS tạo cây nến rút chân dài tại khu vực hỗ trợ.

– Mẫu hình giá đảo chiều tại khu vực hỗ trợ:

BID tạo mẫu hình vai-đầu-vai ngược tại khu vực hỗ trợ

3.Chiến lược mua khi giá bứt phá (Breakout)

a. Định nghĩa:

Breakout trong thị trường cổ phiếu xảy ra khi giá vượt qua một mức kháng cự nhất định. Chiến lược mua đuổi khi giá vượt khỏi một ngưỡng kháng cự nhất định được gọi là chiến lược mua khi breakout.

b. Ưu – nhược điểm:

Ưu điểm:

– Lợi thế đà tăng giá

– Nắm được tất cả các xu hướng xuất hiện

– Tối ưu hóa khả năng xoay vòng vốn

– Bên Bán đã cạn kiệt

– Lợi nhuận hấp dẫn.

Nhược điểm:

– Breakout giả có thể xảy ra và khiến nhà đầu tư sập bẫy bull-trap.

– “Mua cao” có thể là chiến lược khó khăn đối với nhiều nhà đầu tư

– Với các cổ phiếu có thanh khoản trung bình – thấp sẽ khó để giải ngân

c. Mở lệnh: Kết hợp ngưỡng hỗ trợ với các tín hiệu/chỉ báo hoặc mẫu hình kỹ thuật để đạt hiệu quả chiến lược breakout cao:

– Xác nhận breakout bằng thanh khoản:

DBD vượt khỏi kháng cự 44 với khối lượng giao dịch đột biến.

– Mãu hình tích lũy tích cực trước khi breakout:

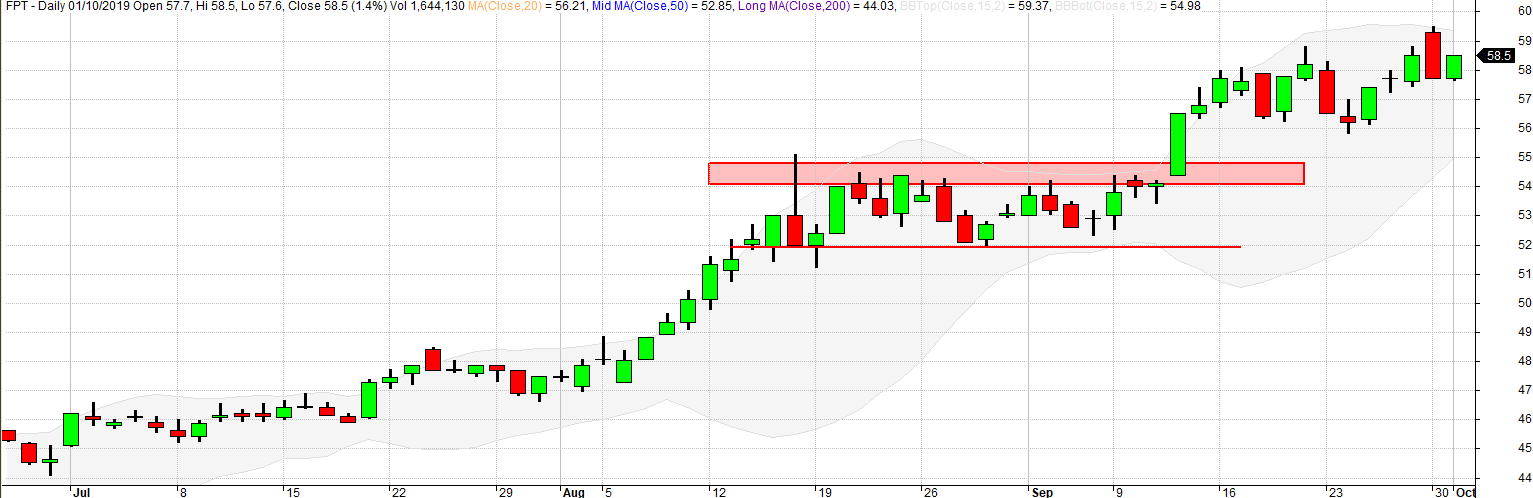

FPT tích lũy trong biên độ hẹp trước khi break out

– RSI phân kỳ dương:

REE cho tín hiệu phân kỳ dương trước khi breakout khỏi đường trendline.

Bạn cũng có thể tìm hiểu thêm về các ngưỡng Hỗ trợ & Kháng cự trong khóa học “Xây dựng chiến lược giao dịch ngắn hạn hiệu quả (PTKT)“ trên HscEdu – Nền tảng đào tạo kiến thức chứng khoán trực tuyến miễn phí dành riêng cho khách hàng sở hữu tài khoản đầu tư tại HSC.

Mở tài khoản online chứng khoán HSC ngay hôm nay để bắt đầu hành trình đầu tư hiệu quả bạn nhé!