Các chỉ số tài chính nhà đầu tư nên biết khi phân tích cổ phiếu

Việc nắm vững các chỉ số tài chính là bước cơ bản nhưng cực kỳ quan trọng đối với nhà đầu tư trong việc đánh giá và lựa chọn cổ phiếu phù hợp. Dù tiếp cận thị trường chứng khoán theo bất kỳ phương pháp nào, nhà đầu tư cũng cần có một lăng kính để soi sức khỏe tài chính của doanh nghiệp.

Đối với nhiều nhà đầu tư không chuyên, việc đọc hiểu báo cáo tài chính phức tạp và tốn nhiều nguồn lực, tuy nhiên chỉ cần đọc hiểu một số chỉ số tài chính quan trọng của doanh nghiệp thì nhà đầu tư cũng sẽ có được góc nhìn cơ bản về doanh nghiệp. Trong số các chỉ số tài chính, bài viết này chia ra 2 nhóm chỉ số quan trọng:

- Thứ nhất, nhóm chỉ số tài chính định giá: P/E và P/B

- Thứ hai, nhóm chỉ số tài chính sinh lời: Biên lợi nhuận ròng, ROIC, ROE

Tầm quan trọng của các chỉ số tài chính

Phân tích các chỉ số tài chính là một quy trình quan trọng và cần thiết đối với nhà đầu tư khi xem xét đầu tư vào cổ phiếu. Những chỉ số này không chỉ cung cấp thông tin về hiệu suất tài chính của công ty mà còn giúp nhà đầu tư đánh giá và so sánh giữa các công ty khác nhau trong cùng ngành hoặc thậm chí là khác ngành. Dưới đây là những lý do vì sao các chỉ số tài chính đóng vai trò quan trọng trong quá trình phân tích cổ phiếu:

Định giá cổ phiếu

Các chỉ số như P/E (Price-to-Earnings Ratio), P/B (Price-to-Book Ratio) giúp nhà đầu tư định giá cổ phiếu hiện tại so với lợi nhuận, giá trị sổ sách của công ty. Điều này giúp họ biết liệu cổ phiếu có đang được định giá hợp lý hay không.

Đo lường hiệu suất

Chỉ số ROE (Return on Equity), ROA (Return on Assets) là các chỉ số tài chính quan trọng cho thấy hiệu quả sử dụng vốn và tài sản của công ty. Những công ty có ROE và ROA cao thường có khả năng sinh lời tốt hơn.

Đánh giá tình hình tài chính

Chỉ số D/E (Debt-to-Equity Ratio) giúp nhà đầu tư đánh giá mức độ nợ của công ty so với vốn chủ sở hữu. Mức độ này cho biết khả năng trả nợ và rủi ro tài chính của công ty.

Dự báo tương lai

Chỉ số PEG (Price/Earnings to Growth) giúp đo lường mức định giá dựa trên tốc độ tăng trưởng lợi nhuận của công ty. Đây là chỉ số hữu ích để nhà đầu tư đưa ra dự báo về tiềm năng tăng trưởng của cổ phiếu trong tương lai.

So sánh và lựa chọn

Nhà đầu tư có thể sử dụng các chỉ số tài chính này để so sánh giữa các công ty cùng ngành hoặc giữa các cổ phiếu trong danh mục đầu tư của mình. Điều này giúp họ lựa chọn các cổ phiếu có tiềm năng tăng trưởng và sinh lợi nhuận cao hơn.

Tóm lại, việc hiểu và áp dụng các chỉ số trên không chỉ là yếu tố quan trọng mà là bước cơ bản để nhà đầu tư có thể đưa ra những quyết định đầu tư thông minh và hiệu quả. Đây là công cụ hữu ích để đánh giá và dự báo tình hình tài chính cũng như tiềm năng phát triển của các công ty mà nhà đầu tư quan tâm.

Các chỉ số tài chính quan trọng mà nhà đầu tư cần biết

Nhóm các chỉ số tài chính định giá

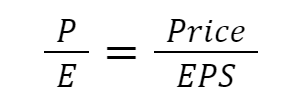

(1) Chỉ số P/E

Chỉ số P/E hay còn gọi là “chỉ số giá trên thu nhập” (Price to Earning Ratio) là một trong những chỉ số tài chính để định giá doanh nghiệp, thể hiện tỷ số giữa Giá thị trường (P – Price) của mỗi cổ phần với Thu nhập của cổ phần đó (E – EPS – Earnings per share), công thức tính P/E như sau:

|

Trong đó: Price: Giá thị trường của cổ phiếu

Nếu lấy thu nhập của 4 quý gần nhất để tính P/E thì ta gọi là Trailing P/E; nếu dự báo thu nhập của 4 quý tiếp theo để tính P/E thì ta gọi là Forward P/E hay P/E dự phóng. Thường khi nhắc đến P/E thì nên hiểu là Trailing P/E

Chỉ số P/E cho biết nhà đầu tư phải trả bao nhiêu đồng cho 1 đồng thu nhập từ cổ phiếu đó, hoặc cũng có thể hiểu mất bao nhiêu năm thì nhà đầu tư sẽ hoàn vốn. Ví dụ tại thời điểm Q1/2024, CTCP Sữa Việt Nam – Vinamilk (HOSE: VNM) có P/E là 15.18. Tức để nhận được 1 đồng thu nhập của VNM, nhà đầu tư phải bỏ ra 15.18 đồng; hoặc khi đầu tư VNM, nhà đầu tư mất hơn 15 năm để hoàn vốn

Thông qua các chỉ số tài chính cơ bản như chỉ số P/E, nhà đầu tư có thể đưa ra được những quyết định khách quan nhất khi lựa chọn cổ phiếu đầu tư dựa trên việc định giá cổ phiếu theo chỉ số tài chính này, đây cũng là phương pháp định giá đơn giản và hiệu quả nhất trong đại đa số trường hợp, theo đó:

Trong đó:

P thực: Giá trị thực của cổ phiếu

EPS: nên sử dụng con số lợi nhuận trung bình ít nhất từ 5-7 năm để tính được EPS tương đối hợp lý trong chu kỳ lợi nhuận của doanh nghiệp

P/E: không có một con số cụ thể nào để đánh giá P/E bao nhiêu là rẻ, bao nhiêu là đắt mà cần đặt P/E trong mối tương quan trong một ngành cụ thể, đôi khi con số này thể hiện tâm lý lạc quan hoặc bi quan của thị trường chung lúc bấy giờ, hoặc đôi khi chỉ là cảm tính chủ quan của người phân tích. Do đó, để có được con số P/E hợp lý, nhà đầu tư cần có sự phân tích kĩ lưỡng về doanh nghiệp, ngành nghề kinh doanh và bối cảnh kinh tế.

Ví dụ, theo dữ liệu tại Fiintrade, P/E ngành dệt may tại Q1/2024 là 19.41, trong khi đó CTCP May Sông Hồng (HOSE: MSH) có EPS là 3470, P/E là 13.81 < 19.41 toàn ngành, nhà đầu tư có thể nhận thấy MSH đang rẻ hơn tương đối so với ngành, kỳ vọng trong thời gian tới tăng trưởng kịp toàn ngành với P/E = 19.41. Từ đó P/E thực của MSH có thể kỳ vọng là 19.41*3470 = 67527 đ

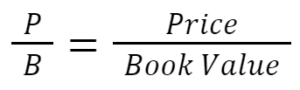

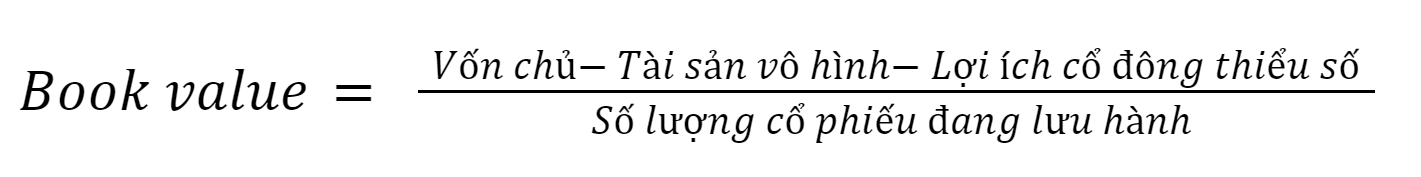

(2) Chỉ số P/B

Chỉ số P/B (Price to Book Ratio) là một trong các chỉ số tài chính quan trọng để định giá doanh nghiệp, thể hiện tỷ lệ giữa Giá thị trường (P – Price) với Giá trị sổ sách của doanh nghiệp (B – Book Value), công thức tính như sau:

|

Trong đó: Price: Giá thị trường của cổ phiếu

|

Cũng giống như chỉ số P/E, cũng không có một con số chính xác nào để định giá P/B là đắt hay rẻ, thông thường nhà đầu tư có thể so sánh với 1. Khi P/B <1, tức Giá thị trường đang nhỏ hơn so với Giá trị sổ sách của doanh nghiệp, khi mua tại giá này, nhà đầu tư gần như được cho không nhà xưởng, máy móc của doanh nghiệp và hoàn toàn có thể kì vọng giá cổ phiếu tăng kịp với giá trị sổ sách của doanh nghiệp

Ví dụ, tại thời điểm cuối tháng 11/2022, CTCP chứng khoán Thành phố Hồ Chí Minh (HOSE: HCM) có P/B vỏn vẹn 0.88 trong sự bi quan của toàn thị trường, nếu có được sự quan sát kỹ lưỡng, nhà đầu tư sẽ nhận ra ngay rất hiếm khi HCM có P/B<1. Sau điều chỉnh cổ tức, giá cổ phiếu HCM lúc bấy giờ chỉ quanh 13, so với giá hiện tại 30 vào tháng 6/2024, ghi nhận hiệu suất +130% vượt trội

Tuy nhiên, hiện nay với sự phát triển của nền kinh tế, có vô vàn doanh nghiệp có được hiệu suất sinh lời cao nhờ vào Tài sản vô hình (mà Book value đã lược bớt) như lợi thế thương hiệu, ban quản trị tuyệt vời cùng đội ngũ marketing giỏi,.. lúc này sử dụng chỉ số tài chính P/B sẽ không còn hiệu quả.

Do đó chỉ nên sử dụng P/B để định giá nhóm doanh nghiệp tài chính như ngân hàng, bảo hiểm, chứng khoán,… nhóm doanh nghiệp này thường có Book value tương đối sát với giá trị thực, vì phần lớn tài sản của chúng là các khoản cho vay, tiền gửi có kì hạn, chứng khoán có thanh khoản cao và được quy định phải ghi sổ theo giá thị trường và trích lập dự phòng đúng mực.

Nhóm các chỉ số tài chính sinh lời

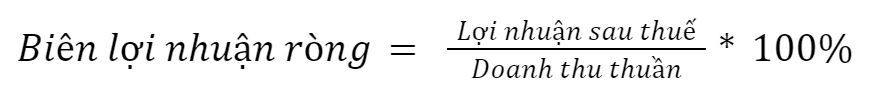

(1) Biên lợi nhuận ròng

Biên lợi nhuận ròng (net profit margin) là một các nhóm tỷ số tài chính đánh giá khả năng sinh lời của doanh nghiệp thông qua tỷ lệ giữa lợi nhuận sau thuế và doanh thu thuần của doanh nghiệp, theo đó công thức tính Biên lợi nhuận ròng như sau:

|

Chỉ số Biên lợi nhuận ròng cho biết từ một đồng doanh thu, doanh nghiệp thu về được bao nhiêu đồng lợi nhuận sau thuế. Chỉ số này càng cao chứng tỏ doanh nghiệp kinh doanh càng hiệu quả, biết tiết giảm chi phí hợp lý từ chi phí quản lý doanh nghiệp, chi phí bán hàng thậm chí cả chi phí lãi vay,…để đạt được lợi nhuận cao

Biên lợi nhuận ròng ở các ngành khác nhau là khác nhau, ở các chu kỳ kinh tế khác nhau cũng khác nhau; do đó khi tính toán chỉ số tài chính này, nhà đầu tư chỉ nên so sánh với các đối thủ cùng ngành nghề, cùng pha trong chu kỳ kinh tế hoặc phân tích các chỉ số tài chính theo xu hướng của chính doanh nghiệp đó để đánh giá hiệu quả kinh doanh của doanh nghiệp

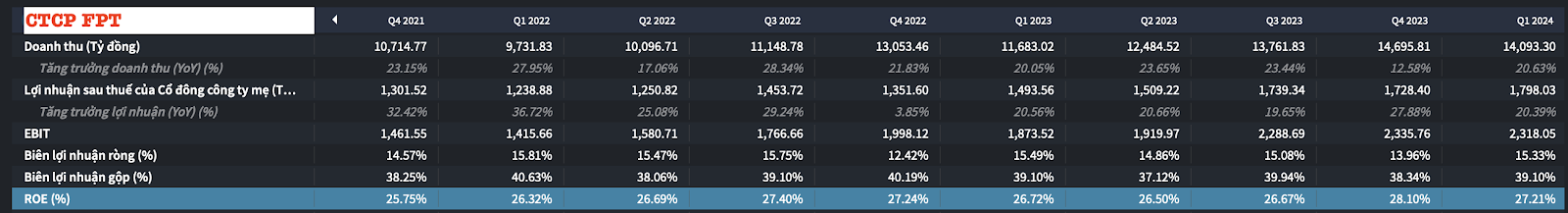

(2) Chỉ số ROE

ROE – Return on Equity hay “lợi nhuận trên vốn chủ sở hữu” là chỉ số tài chính đo lường hiệu quả sử dụng vốn chủ sở hữu để tạo ra lợi nhuận của doanh nghiệp, hay nói cách khác ROE thể hiện tỷ suất sinh lời trên vốn chủ, cứ mỗi 1 đồng vốn bỏ ra doanh nghiệp thu về được bao nhiêu đồng lợi nhuận, công thức tính ROE như sau:

|

Do đó, chỉ số ROE càng cao càng thể hiện doanh nghiệp sử dụng vốn chủ hiệu quả, doanh nghiệp đó có được mô hình kinh doanh tạo ra dòng tiền tốt bền vững và vượt trội so với trung bình ngành, thậm chí nếu doanh nghiệp duy trì được các chỉ số tài chính cao như ROE qua nhiều năm thì càng chứng tỏ công ty đã giữ được mức tăng trưởng lợi nhuận tốt trong quá khứ.

Tuy nhiên trên thực tế sẽ có những doanh nghiệp có mức ROE cao đột biến bất thường do những khoản lợi nhuận khác mờ ám, lợi nhuận tài chính được phù phép,…nhà đầu tư cần hết sức cẩn trọng và bóc tách kỹ càng lợi nhuận của doanh nghiệp khi tính toán chỉ số này

Chỉ số ROE sẽ rất phù hợp để phân tích các doanh nghiệp ít vay nợ, nhiều tiền mặt, so sánh các doanh nghiệp cùng ngành, một doanh nghiệp có ROE >15% được xếp vào doanh nghiệp tốt, và ROE>20% có thể coi là một doanh nghiệp vượt trội

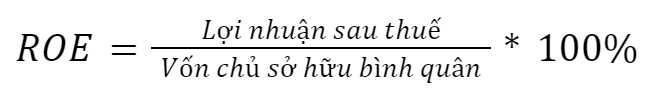

CTCP FPT (HOSE: FPT) chính là 1 doanh nghiệp có ROE vượt trội, doanh nghiệp này duy trì xuyên suốt hơn 10 quý với mức ROE>25%. Với chỉ số tài chính ROE, nhà đầu tư đã có thể dễ dàng nhận định doanh nghiệp “có cơ bản tốt” hay không mà không cần đọc quá sâu vào báo cáo tài chính của doanh nghiệp

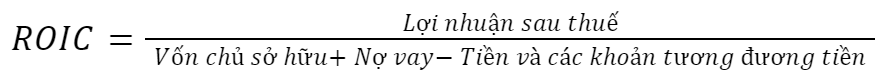

(3) Chỉ số ROIC

Chỉ số ROIC – Return on Invested Capital – là chỉ số tài chính đo lường hiệu quả sử dụng vốn đầu tư của doanh nghiệp để tạo ra lợi nhuận, dựa vào chỉ số ROIC nhà đầu tư có thể đánh giá được các quyết định phân bổ vốn của doanh nghiệp có hợp lý và hiệu quả hay không, công thức ROIC như sau:

|

Tương tự như ROE, một doanh nghiệp có ROIC cao thường có xu hướng có dòng tiền tốt hơn, doanh nghiệp sử dụng vốn một cách hiệu quả để tạo ra lợi nhuận cho cổ đông, đồng thời nó cũng thể hiện doanh nghiệp duy trì được lợi thế cạnh tranh vững chắc trong ngành

Chỉ số ROIC sẽ rất thích hợp để đánh giá các doanh nghiệp sử dụng nhiều nợ vay, với mức lãi suất trung bình ở Việt Nam dao động 7%/năm thì doanh nghiệp có thể xem xét đầu tư có ROIC tối thiểu >10%, một doanh nghiệp vượt trội sẽ có ROIC>20%

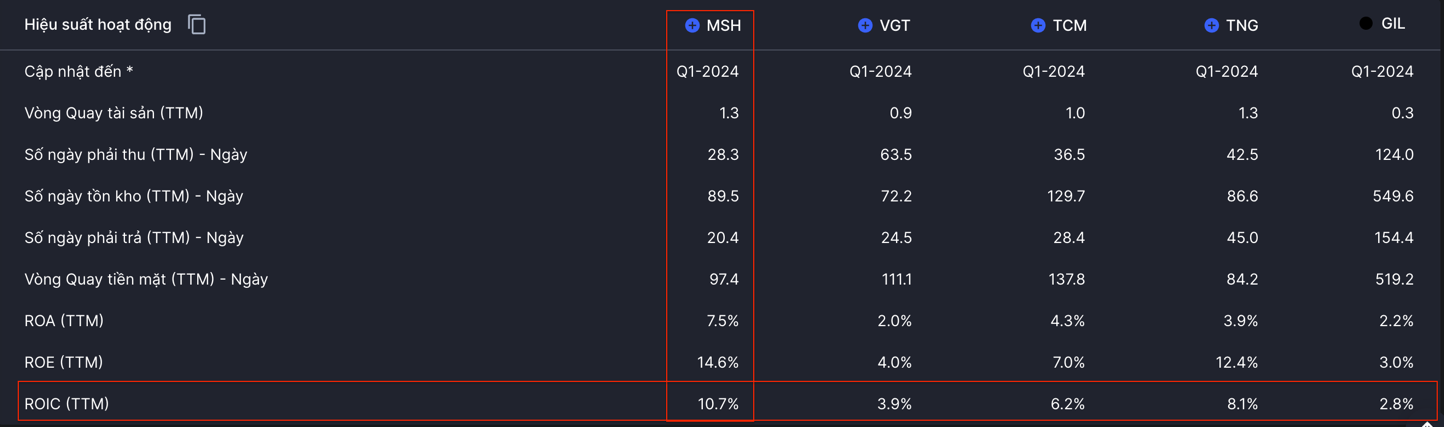

Ví dụ xét thời điểm tại Q1/2024, ngành dệt may, dễ dàng nhận thấy MSH (CTCP May Sông Hồng) có ROIC vượt trội so với các đối thủ cùng ngành, đạt 10.7%, trong khi đó với quy mô vốn hoá gấp đôi, ROIC của VGT chỉ 3.9% thể hiện hiệu suất dùng vốn đầu tư kém hiệu quả hơn so với MSH.

Kết luận

Trên đây là 2 nhóm chỉ số tài chính cơ bản mà bất cứ nhà đầu tư nào cũng có thể dễ dàng tính toán hoặc tra cứu trên các trang web chuyên cung cấp dữ liệu như Cafef, Vietstock, Fireant, Bloomberge, Investing,…Các chỉ số định lượng này nên được đặt trong bối cảnh phân tích các doanh nghiệp trong cùng một ngành nghề và cùng pha trong chu kỳ kinh tế cũng như cần sự kết hợp thêm các chỉ số tài chính khác và góc nhìn định tính để có thể đưa ra quyết định đầu tư đúng đắn. Chúc quý nhà đầu tư thành công!