Tổng quan về Mô hình nến Doji

Mô hình nến Doji là gì?

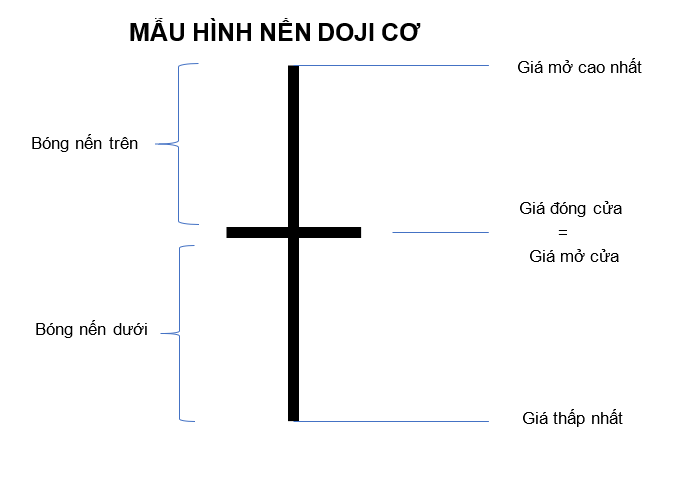

Mô hình nến Doji là tên của mô hình nến kỹ thuật được hình thành khi mức giá trị khi kết thúc phiên giao dịch bằng lúc mở cửa. Doji có dạng giống như một dấu cộng (+). Nếu đứng độc lập,

Doji là một mẫu hình nến trung lập do được hình thành từ sự cân bằng Cung & Cầu đồng thời nó hàm ý đến khả năng chuẩn bị có sự đột biến mới về xu hướng trong phân tích kỹ thuật chứng khoán.

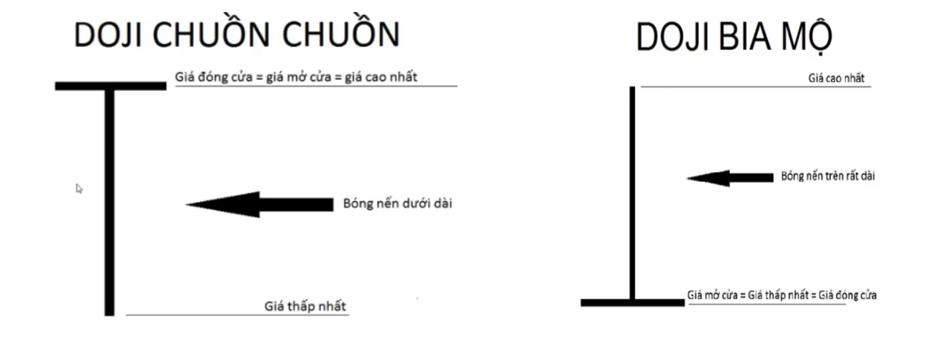

Tùy thuộc vào mức giá trị mở và đóng cửa ở trên thân nến sẽ cho định dạng khác nhau của mô hình nến Doji như nến bia mộ (gravestone), nến chuồn chuồn (dragonfly)…

Ý nghĩa mô hình nến Doji

Phân tích kỹ thuật cho rằng tất cả thông tin phản ánh vào giá cổ phiếu điều này đồng nghĩa với việc phân tích giá đem lại hiệu quả nhất. Trong khi đó, diễn biến quá khứ của giá dường như không có nhiều sự liên kết với diễn biến tương lai và mức giá hiện tại của cổ phiếu vô hình cũng không thể hiện được giá trị nội tại theo như trường phái phân tích cơ bản áp dụng.

Do đó, phân tích kỹ thuật sự dụng các công cụ chỉ báo đề giảm thiếu sự nhiễu loạn các quan điểm phân tích từ đó tìm ra được một tính toán xác suất tốt nhất để thực hiện giao dịch. Theo nguyên lý đó, mô hình nến kỹ thuật đã được hình thành.

Mỗi một mô hình nến kỹ thuật đều gồm 4 phần chính nhằm xác định hình dạng của mẫu hình. Dựa trên các hình dạng đó, người phân tích có khả năng đưa ra các dự báo về chuyển động của giá. Mỗi mô hình nến sẽ dựa vào 4 yếu tố của giá gồm mở, đóng, cao nhất, thấp nhất của phiên giao dịch.

Khung thời gian để tạo ra một mô hình nến không quan trọng, có thể là ngày, giờ hay phút. Mức mở và đóng cửa sẽ giúp xác định phần thân nến. Phần nằm ngoài thân nến được gọi là bóng nến. Theo đó, mô hình nến Doji có đặc điểm giống như một dấu cộng (+), hoàn toàn không có thân nến do mức giá trị mở và đóng cừa bằng nhau.

Nến Doji hàm ý sự lưỡng lự giữa cả 02 bên mua va bán khiến giá gần như đứng im. Điều này khá trùng hợp với trạng thái cân bằng trong các phiên chuẩn bị có đột biến mới về xu hướng. Có thể đó là một nhịp đảo chiều đi ngược với xu hướng đang diễn ra hoặc tiếp tục xu hướng cũ sau khi đã tạm dừng và đi ngang.

Chính nhờ yếu tố trên, phân tích kỹ thuật thường coi nến Doji như một cảnh báo sớm giúp dự báo khả năng có đột biến về xu hướng trong tương lai.

Một số cách áp dụng mô hình nến Doji trong chiến lược giao dịch

Tận dụng mô hình nến Doji trong giao dịch chứng khoán có thể giúp bạn hiểu rõ hơn tình hình thị trường và đưa ra quyết định giao dịch thông minh. Dưới đây là một số cách bạn có thể áp dụng mô hình nến Doji trong chiến lược giao dịch của mình:

- Xác định sự đảo chiều trong xu hướng: Mô hình nến Doji thường xuất hiện sau một giai đoạn tăng hoặc giảm mạnh. Khi bạn thấy một mô hình nến Doji trong bối cảnh này, nó có thể báo hiệu về sự đảo chiều tiềm năng trong xu hướng giá. Nếu một mô hình nến Doji xuất hiện sau một xu hướng giảm, nó có thể báo hiệu về việc giá sẽ tăng lên và ngược lại.

- Xác định sự bất ổn trên thị trường: Doji thể hiện sự cân bằng tương đối giữa lực mua và lực bán. Khi thị trường không biết rõ hướng đi, nến Doji có thể cho thấy sự bất ổn và sự chờ đợi từ các nhà giao dịch. Điều này có thể là tín hiệu cho việc tránh giao dịch trong thời điểm đó hoặc lưu ý đặc biệt đối với các sự kiện tiềm năng sắp xảy ra.

- Xem xét các yếu tố khác: Mô hình nến Doji không nên được xem xét độc lập. Bạn nên kết hợp nó với các chỉ báo và mô hình khác để đưa ra quyết định giao dịch hợp lý. Ví dụ, nếu một mô hình nến Doji xuất hiện gần một mức hỗ trợ quan trọng hoặc kết hợp với các tín hiệu khác như RSI hoặc MACD, thì nó có thể trở thành một tín hiệu mạnh hơn.

- Quản lý rủi ro: Dù bạn làm gì, luôn luôn đặt stop-loss để bảo vệ vốn đầu tư của bạn. Mô hình nến Doji có thể cung cấp tín hiệu mua hoặc bán tiềm năng, nhưng không phải lúc nào cũng chính xác. Sử dụng stop-loss giúp bạn giới hạn rủi ro trong giao dịch.

- Thực hành và nâng cao kỹ năng: Để tận dụng tối đa mô hình nến Doji, bạn cần thực hành và nắm rõ tình hình thị trường. Sử dụng tài khoản demo để kiểm tra chiến lược giao dịch của bạn trước khi mở tài khoản CK và áp dụng vào giao dịch thực tế.

Lưu ý rằng mô hình nến Doji không phải lúc nào cũng mang lại kết quả chính xác. Nó chỉ là một công cụ trong hộp công cụ của bạn để phân tích thị trường. Kỹ năng quản lý rủi ro và sự hiểu biết sâu về thị trường cũng quan trọng khi bạn giao dịch chứng khoán.

Ví dụ sử dụng mô hình nến Doji với mã VCB

Trong ví dụ với VCB, nến Doji xuất hiện đầu năm 2019 báo hiệu sự suy yếu của đà giảm trước đó và đang chuyển sang trạng thái đi ngang do Cung và Cầu lấy lại thế cân bằng. Kể từ khi nến Doji này xuất hiện chuyển biến xu hướng bắt đầu có sự cải thiện theo hướng tích cực. Theo đó, nền giá tại 55 với nến Doji đang hàm ý chuẩn bị có chuyển biến mới về xu thế giá.

Ngoài quan sát sự xuất hiện nến Doji cảnh báo có sự đảo chiều hoặc đột biết xu thề thì người phân tích còn có thể dùng kết hợp với các chỉ báo thông dụng khác để xác nhận thêm độ tin cậy của nến Doji.

Cụ thể, tại thời điểm nến Doji xuất hiện dải Bollinger đã thắt lại rất hẹp, ủng hộ cho diễn biến tích lũy biến độ hẹp cũng như khả năng chuẩn bị có đột biến mới về xu hướng.

Cùng thời điểm này, đường MACD cũng cho tín hiệu thu hẹp và dần cắt lên đường tín hiệu. Đây là tín hiệu điển hình của hiện tưởng đảo chiều được xác nhận bởi chỉ báo MACD.

Chỉ báo sức mạnh giá RSI cũng đồng thuận với tín hiệu tạo phân kỳ tăng và vượt qua mức 50, đưa ra cảnh báo đà tăng giá đang mạnh lên rất tích cực.

Cuối cùng, với nền thành khoản cũng tăng dần sau sự xuất hiện của nến Doji, xu thế tăng giá được xác nhận với rất nhiều sự động thuận của các chỉ báo khác.

Một số lưu ý với mẫu hình nến Doji

Đồ thị phân tích kỹ thuật giải đáp khá nhiều thông tin về xu hướng, tâm lý giao dịch, đà tăng và mức biến động của thị trường. Cấu trúc của một đồ thị nến cho biết những tín hiệu về hành động và phản ứng của thị trường tại từng thời điểm. Nến Doji và Spinning top là 02 mẫu hình nến khá giống nhau. Nếu đứng độc lập thì Doji và Spinning top nếu hàm ý sự cân bằng giữa cung và cầu tương ứng với sự cân bằng giữa lực mua và bán trên thị trường.

Điểm khác biết chính giữa 02 mẫu hình này đó là cấu trúc tạo nên chúng. Trong khi hình dạng của Doji giống như dấu cộng (+) hoặc chữ thập thì Spinning top có xuất hiện phần thân nến, tức là mức đóng và mở cửa không hoàn toàn bằng nhau.

Cụ thể, với một nến Doji, độ rộng phần thân nến chỉ được phép chiếm tối đa là 5% so với toàn bộ phần độ rộng của cả nến. Nếu nhiều hơn 5% đó sẽ là nến Spinning top. Nến Spinning cũng báo hiệu sự giằng co giữa Cung và Cầu đã suy yếu tuy nhiên chưa thế xác nhận có xác suất xảy ra đảo chiều cao như nến Doji.

Nhìn chung dù là mô hình Doji hày Spinning top thì cũng cần tham khảo và đối chiếu với các chỉ báo thông dụng khác để xác nhận chính xác hơn tin hiệu đảo chiều từ đó đưa ra được kịch bản và chiến lược giao dịch tồi ưu nhất.

Cách kết hợp nến doji với các chỉ báo khác

Dưới đây là một số cách để kết hợp nến Doji với các chỉ báo khác:

- Kết hợp Nến Doji với RSI (Relative Strength Index):

- Nếu một nến Doji xuất hiện và chỉ báo RSI đang ở mức quá mua (RSI > 70) hoặc quá bán (RSI < 30), có thể đề xuất một tiềm năng đảo chiều.

- Nếu nến Doji xuất hiện sau một chuỗi nến tăng và RSI ở mức quá mua, có thể xem xét việc mở lệnh bán (short position).

- Nếu nến Doji xuất hiện sau một chuỗi nến giảm và RSI ở mức quá bán, có thể xem xét việc mở lệnh mua (long position).

- Kết hợp Nến Doji với Moving Averages:

- Sử dụng các đường MA (Moving Averages) như đường MA đơn giản (SMA) hoặc đường MA trung bình trọng số (WMA) để xác định hướng của xu hướng thị trường.

- Nếu một nến Doji xuất hiện sau một giai đoạn tăng và giá cắt qua đường MA từ trên xuống (sự cắt đường MA giảm), có thể xem xét việc mở lệnh bán.

- Nếu một nến Doji xuất hiện sau một giai đoạn giảm và giá cắt qua đường MA từ dưới lên (sự cắt đường MA tăng), có thể xem xét việc mở lệnh mua.

- Kết hợp Nến Doji với Bollinger Bands:

- Sử dụng Bollinger Bands để đo độ biến động của giá và xác định mức hỗ trợ và kháng cự.

- Nếu một nến Doji xuất hiện dựng lên ở mức hỗ trợ dưới bề mặt dưới của Bands và sau đó giá tiếp tục đi lên, có thể xem xét mở lệnh mua.

- Nếu một nến Doji xuất hiện dựng lên ở mức kháng cự trên bề mặt trên của Bands và sau đó giá tiếp tục đi xuống, có thể xem xét việc mở lệnh bán.

- Kết hợp Nến Doji với Fibonacci Retracement:

- Sử dụng Fibonacci retracement để xác định mức hỗ trợ và kháng cự trong xu hướng thị trường.

- Nếu một nến Doji xuất hiện gần với một mức Fibonacci quan trọng và sau đó giá thực hiện đảo chiều từ mức đó, có thể xem xét mở lệnh theo hướng tương ứng.

- Kết hợp Nến Doji với Volume:

- Theo dõi khối lượng giao dịch khi một nến Doji xuất hiện. Nếu khối lượng tăng đột ngột, điều này có thể là tín hiệu cảnh báo về sự đảo chiều trong thị trường.

- Một nến Doji với khối lượng thấp có thể chỉ ra sự bất ổn và cân nhắc đặt lệnh dựa trên các chỉ báo khác để xác định hướng giao dịch.

Khi kết hợp nến Doji với các chỉ báo khác, quan trọng là cân nhắc tất cả các thông tin và tín hiệu và không dựa hoàn toàn vào một chỉ báo duy nhất. Cùng với đó, luôn áp dụng quản lý rủi ro để bảo vệ vốn đầu tư của bạn.

Kết luận

mô hình nến Doji là một công cụ quan trọng trong phân tích kỹ thuật chứng khoán, giúp nhà giao dịch và nhà đầu tư hiểu rõ hơn về tình hình thị trường và đưa ra quyết định giao dịch thông minh. Nó thể hiện sự cân bằng tương đối giữa lực mua và lực bán và có khả năng báo hiệu về sự đảo chiều hoặc tiềm năng đột biến trong xu hướng giá.

Tuy nhiên, mô hình nến Doji không nên được xem xét độc lập. Để tận dụng tối đa nó, cần kết hợp với các chỉ báo khác như RSI, Moving Averages, Bollinger Bands, Fibonacci Retracement, và Volume để xác nhận tín hiệu và đưa ra quyết định giao dịch hợp lý. Quản lý rủi ro cũng rất quan trọng, và việc sử dụng stop-loss giúp bảo vệ vốn đầu tư của bạn.

Cuối cùng, để thành thạo trong việc sử dụng mô hình nến Doji và phân tích kỹ thuật chung, bạn cần thực hành và nắm rõ tình hình thị trường. Sử dụng tài khoản demo để kiểm tra chiến lược giao dịch của bạn trước khi giao dịch thực tế và luôn nắm vững nguyên tắc quản lý rủi ro để đảm bảo sự bền vững trong giao dịch chứng khoán của bạn.

Mở tài khoản online chứng khoán HSC ngay hôm nay để bắt đầu hành trình đầu tư cùng nhiều kiến thức được cập nhật tại HSCEdu. Đừng quên thường xuyên cập nhật tin tức thị trường chứng khoán mới nhất trên Stock Insight bạn nhé!