Chỉ số Ebit là gì? Khi nào nhà đầu tư cần quan tâm đến Ebit?

Ebit là một trong những chỉ số tài chính quan trọng mà nhà đầu tư không thể bỏ qua khi đánh giá hiệu quả hoạt động của một doanh nghiệp. Chỉ số Ebit giúp nhà đầu tư có cái nhìn rõ nét hơn về khả năng sinh lời của công ty mà không bị ảnh hưởng bởi cấu trúc vốn và các yếu tố thuế. Trong bài viết này, chúng ta sẽ tìm hiểu chi tiết về Ebit, cách tính toán, và khi nào nhà đầu tư nên chú ý đến chỉ số này để đưa ra quyết định đầu tư sáng suốt.

Tìm hiểu về chỉ số Ebit

Ebit là gì?

Chỉ số Ebit (Earnings before interest and taxes) là lợi nhuận trước lãi vay và thuế hay. Ebit là một chỉ số dùng để đánh giá thu nhập của doanh nghiệp trước khi trừ đi thuế và lãi vay.

Vai trò của chỉ số Ebit trong hoạt động kinh doanh: Mỗi doanh nghiệp có các cấu trúc vốn khác nhau và có một mức lãi suất khác nhau, Ebit có vai trò loại bỏ sự ảnh hưởng sự khác nhau này để đưa ra một góc nhìn riêng biệt về khả năng tạo ra lợi nhuận từ hoạt động kinh doanh của doanh nghiệp.

Công thức tính chỉ số Ebit là gì?

Có thể tính Ebit theo ba công thức sau:

Công thức 1:

| Ebit = Tổng doanh thu – Chi phí hoạt động |

Công thức 2:

| Ebit = Thu nhập sau thuế + Thuế thu nhập của doanh nghiệp + Chi phí lãi vay |

Công thức 3:

| Ebit = Lợi nhuận trước thuế + Chi phí lãi vay |

Ví dụ minh họa cách tính Ebit

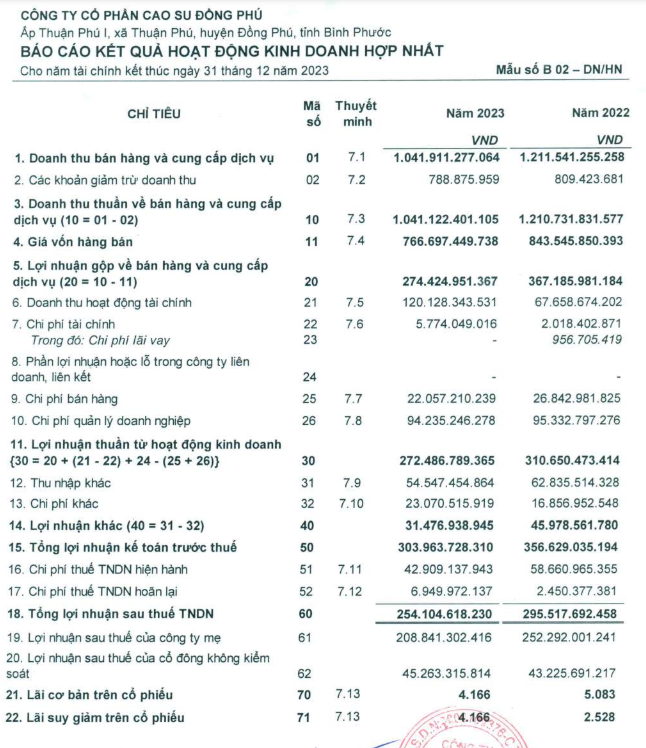

Tính chỉ số Ebit từ Công ty cổ phần Cao su Đồng Phú (mã chứng khoán PDR) như sau:

Công thức 1: Ebit = Tổng doanh thu – Chi phí hoạt động = (10 + 21 +31)-(11+22+25+26+32) = 303.9 tỷ đồng

Công thức 2: Ebit = Thu nhập sau thuế + Thuế thu nhập của doanh nghiệp + Chi phí lãi vay= (60+51+52+23) = 303.9 tỷ đồng

Công thức 3: Ebit = Lợi nhuận trước thuế + Chi phí lãi vay = (50+23) = 303.9 tỷ đồng

Trong đó các biến số trong các công thức là mã số trên BCTC của DPR năm 2023 đã được kiểm toán.

So sánh Ebit với chỉ số tài chính khác

Chỉ số Ebit vs EbitDA (Earnings Before Interest, Taxes, Depreciation, and Amortization)

| Điểm khác biệt | Ebit | EbitDA | Net income (Lợi nhuận ròng) |

| Định nghĩa | Là một chỉ số dùng để đánh giá thu nhập của doanh nghiệp trước khi trừ đi thuế và lãi vay. | Là một chỉ số dùng để đánh giá thu nhập của doanh nghiệp trước khi trừ đi thuế, lãi vay và khấu hao. | Là lợi nhuận doanh nghiệp thu được sau khi đã trừ đi tất cả chi phí và thuế từ tổng doanh thu. |

| Công thức tính | Ebit = Lợi nhuận trước thuế + Chi phí lãi vay | EbitDA = Lợi nhuận trước thuế + Chi phí lãi vay + khấu hao | Net income = Tổng doanh thu – Tổng chi phí |

| Ý nghĩa | Loại bỏ sự ảnh hưởng của chi phí lãi vay và thuế trong cấu trúc lợi nhuận của doanh nghiệp. | Loại bỏ sự ảnh hưởng của lãi vay, thuế và chi phí khấu hao trong cấu trúc lợi nhuận của doanh nghiệp. | Cho thấy khả năng tạo ra lợi nhuận của doanh nghiệp trong quá trình hoạt động kinh doanh. |

Khi nào nhà đầu tư cần quan tâm đến chỉ số Ebit?

Đánh giá khả năng sinh lời của doanh nghiệp: Ebit loại bỏ sự ảnh hưởng của chi phí thuế và lãi vay trong cấu trúc lợi nhuận, chính vì vậy nó là thước đo khả năng tạo ra lợi nhuận từ chính hoạt động kinh doanh của doanh nghiệp.

Phân tích sức khỏe tài chính của doanh nghiệp: Ebit càng cao cho thấy khả năng tạo ra lợi nhuận càng lớn. Bên cạnh đó, trong phân tích doanh nghiệp có thể dùng chỉ số Ebit/Chi phí lãi vay để đánh giá khả năng thanh toán các khoản lãi vay từ chính khả năng tạo ra lợi nhuận của doanh nghiệp.

So sánh hiệu quả hoạt động giữa các doanh nghiệp cùng ngành: Trong cùng một ngành khả năng sinh lời của các doanh nghiệp được so sánh qua Ebit, doanh nghiệp hoạt động càng hiệu quả, kiểm soát tốt chi phí lãi vay sẽ có tỷ suất lợi nhuận tốt hơn.

Quyết định đầu tư dựa trên Ebit: Như đã biết Ebit là một trong những thước đo khả năng tạo ra lợi nhuận của doanh nghiệp, dùng Ebit cũng là một chỉ tiêu để ra quyết định đầu tư. Tuy vậy nếu chỉ dùng Ebit thì chưa đủ, nhà đầu tư cần kết hợp thêm các chỉ số tài chính khác để đưa ra quyết định đầu tư tối ưu.

Chỉ số Ebit ứng dụng thế nào trong đầu tư?

Tính chỉ số Ebit Margin

Là hệ số giữa Ebit và doanh thu thuần, thể hiện khả năng tạo ra lợi nhuận từ hoạt động kinh doanh trước lãi vay và thuế trên mỗi đồng doanh thu thuần. Tỷ lệ Ebit càng cao chứng tỏ doanh nghiệp đang kinh doanh hiệu quả, tạo ra nhiều lợi nhuận từ hoạt động kinh doanh.

| Ebit margin = Ebit/Doanh thu thuần |

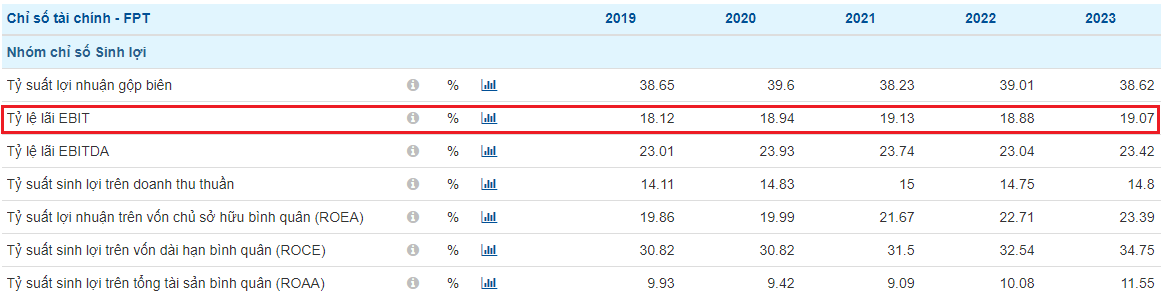

Ví dụ: Chỉ số Ebit margin của FPT luôn duy trì ở mức cao trong suốt giai đoạn từ năm 2019-2023, trong giai đoạn này giá cổ phiếu FPT cũng tăng trưởng vượt bậc.

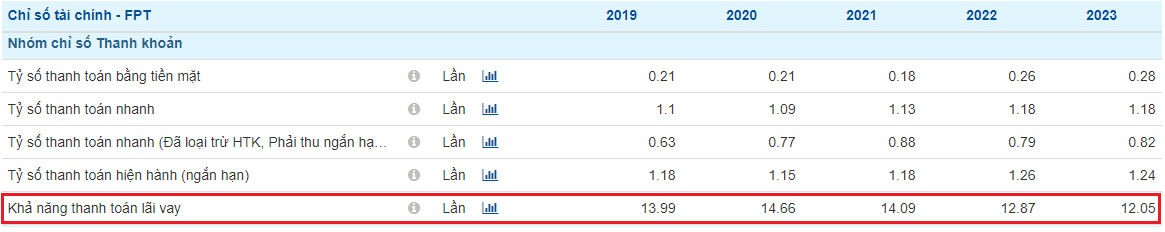

Tính khả năng thanh toán lãi vay

Khả năng thanh toán lãi vay là chỉ số dùng để đo lường khả năng chi trả lãi vay từ phần lợi nhuận thu về được từ hoạt động kinh doanh hay nói cách khác là phần lợi nhuận thu về có đủ để thanh toán lãi vay hay không? Chỉ số này càng cao chứng tỏ doanh nghiệp có sức khỏe tài chính lành mạnh.

| Khả năng thanh toán lãi vay = Ebit/Chi phí lãi vay |

Ví dụ: Trong giai đoạn từ năm 2019 đến 2023 chỉ số thanh toán lãi vay của FPT luôn ở mức vượt trội.

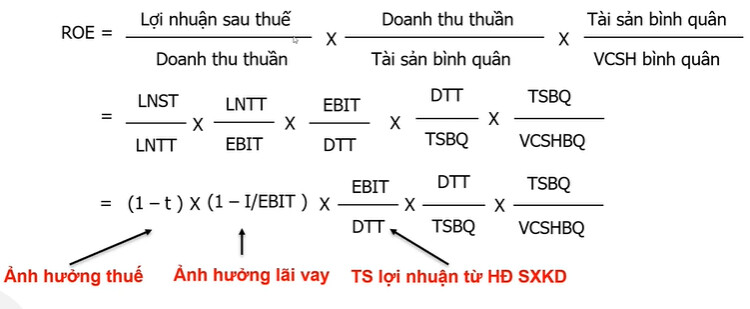

Tính toán trong mô hình Dupont 5 nhân tố

Mô hình Dupont 5 nhân tố là mô hình được sử dụng để phân tích các yếu tố ảnh hưởng đến kết quả hoạt động sản xuất kinh doanh của doanh nghiệp. Từ mô hình này nhà quản trị có thể đánh giá yếu tố nào có tác động mạnh/yếu và đưa ra chiến lược để tối ưu hóa hiệu quả của hoạt động kinh doanh.

Mô hình 5 nhân tố bao gồm:

1. Ảnh hưởng thuế

| Hệ số gánh nặng thuế (Tax Burden) = Lợi nhuận sau thuế/Lợi nhuận trước thuế |

Hệ số này thể hiện mức thuế mà doanh nghiệp có nghĩa vụ nộp cho cơ quan thuế.

2. Ảnh hưởng lãi vay

| Hệ số gánh nặng lãi vay (Interest Burden – IB) = Lợi nhuận trước thuế/chỉ số Ebit |

Hệ số gánh nặng lãi vay càng cao thì chứng tỏ doanh nghiệp đó càng ít nợ. Hệ số gánh nặng lãi sẽ đạt được giá trị cao nhất khi nó bằng 1.

3. Ebit/Doanh thu thuần (hay Ebit margin, Biên lợi nhuận hoạt động…): Thể hiện khả năng tạo ra lợi nhuận từ hoạt động kinh doanh trước lãi vay và thuế trên mỗi đồng doanh thu thuần. Tỷ lệ Ebit càng cao chứng tỏ doanh nghiệp đang kinh doanh hiệu quả, tạo ra nhiều lợi nhuận từ hoạt động kinh doanh.

4. Doanh thu thuần/Tổng TS bình quân – Vòng quay tổng tài sản: Là tỷ số cho biết khả năng tại ra doanh thu thuần từ tài sản, hay nói cách khác một đồng doanh thu thuần được tạo ra từ bao nhiêu đồng tài sản. Tỷ lệ này càng cao chứng tỏ doanh nghiệp đầu tư vào tài sản để kinh doanh càng hiệu quả.

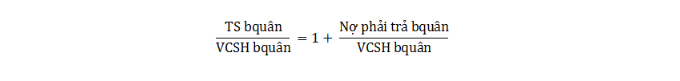

5. Tài sản bình quân trên vốn chủ sở hữu bình quân: Tỷ lệ này cho biết cùng một giá trị tài sản, doanh nghiệp có sử dụng đòn bẩy tài chính với cơ cấu và chi phí phù hợp có tiềm năng tạo ra tỷ suất sinh lời tốt hơn khi không dùng đòn bẩy hay ko?

Công thức:

|

5 chỉ số này tác động lên hiệu suất của doanh nghiệp qua các chỉ số tài chính như ROE và ROA, và có thể thấy Ebit là một biến số không thể thiếu trong mô hình này.

Kết luận

Trong phân tích báo cáo tài chính và trong đầu tư chỉ số Ebit là thành phần không thể thiếu để đánh giá khả năng kinh doanh của doanh nghiệp. Nhà đầu tư cần linh hoạt kết hợp Ebit với các chỉ số khác để đưa ra nhiều góc nhìn hơn về doanh nghiệp.

Trên đây là những vấn đề cơ bản về chỉ số Ebit, để tìm hiểu nhiều hơn về các chỉ số tài chính khác, nhà đầu tư có thể ghé thăm địa chỉ stockinsight.hsc.com.vn.

Quốc Dil

Account Manager