Lãi suất liên ngân hàng là gì? Cơ cấu và yếu tố ảnh hưởng

Mục Lục

Lãi suất liên ngân hàng là gì?

Lãi suất liên ngân hàng, hay còn được gọi là Interbank interest rate, là mức lãi suất mà các ngân hàng sử dụng khi vay và cho vay lẫn nhau qua thị trường liên ngân hàng, đặc biệt là khi cần thêm lượng tiền mặt do thiếu hụt dự trữ tại Ngân hàng Trung ương. Mỗi ngân hàng thương mại phải tuân theo quy định của Ngân hàng Trung ương về việc duy trì một tỷ lệ dự trữ bắt buộc.

Có hai nguyên nhân chính dẫn đến việc thực hiện các giao dịch vay và cho vay liên ngân hàng:

- Tuân thủ quy định của Ngân hàng Trung ương: Các ngân hàng thương mại thường xuyên phải báo cáo về tình hình kinh doanh của mình với Ngân hàng Nhà nước. Đặc biệt, tỷ lệ dự trữ bắt buộc phải được duy trì ở mức cho phép. Nếu một ngân hàng gặp thiếu hụt về tỷ lệ dự trữ bắt buộc, họ có thể cần phải vay tiền từ các ngân hàng khác để bù đắp.

- Thiếu hụt nguồn vốn, đặc biệt là nguồn vốn ngắn hạn: Trong quá trình kinh doanh, đặc biệt là đối với các ngân hàng thương mại nhỏ, thiếu hụt nguồn vốn là một vấn đề phổ biến. Điều này đặc biệt đúng với nguồn vốn ngắn hạn. Do đó, các ngân hàng nhỏ có thể cần phải vay tiền từ các ngân hàng thương mại lớn, có nguồn dự trữ dồi dào, để đảm bảo khả năng cho vay và thanh toán các khoản vay ngắn hạn cho khách hàng.

Thời hạn của các khoản vay liên ngân hàng thường rất ngắn, có thể kéo dài từ một đêm, một tuần, một tháng tùy thuộc vào sự thỏa thuận giữa các bên. Ngoài ra, các khoản vay này thường được sử dụng để đáp ứng nhu cầu vốn ngắn hạn và thường được thực hiện trong khoảng thời gian ngắn. Do đó, lãi suất liên ngân hàng thường cao hơn so với lãi suất tiết kiệm mà ngân hàng thu hút từ tổ chức và cá nhân.

Cơ cấu thành viên tham gia thị trường liên ngân hàng

Theo Chỉ thị số 07/CT-NH1 của Thống đốc Ngân hàng Nhà nước ngày 07/10/1992, thị trường liên ngân hàng đã được hình thành tại Việt Nam. Thị trường này có sự tham gia của các thành viên, bao gồm các ngân hàng thương mại Nhà nước, các ngân hàng thương mại cổ phần, và một số tổ chức tín dụng khác, thực hiện mua bán vốn lẫn nhau và với sự tham gia của Ngân hàng Nhà nước.

Các ngân hàng thương mại Nhà nước, như thành viên chi phối, có khả năng quản lý cả giác độ huy động và cho vay vốn do sở hữu lợi thế về khả năng tài chính và uy tín. Tuy nhiên, định vị này đã trở nên đa dạng hơn khi các ngân hàng thương mại cổ phần, các ngân hàng liên doanh, và chi nhánh nước ngoài tham gia tích cực vào thị trường.

Ngày càng nhiều ngân hàng thương mại cổ phần và ngân hàng nước ngoài trở thành người cho vay vốn đối với các ngân hàng thương mại Nhà nước. Ngoài ra, một số công ty tài chính và quỹ tín dụng, do đặc thù về hoạt động kinh doanh và hạn chế về quy mô và khả năng tài chính, tham gia trên thị trường liên ngân hàng với mức độ khiêm tốn.

Yếu tố ảnh hưởng đến mức lãi suất liên ngân hàng

Tốc độ tăng trưởng kinh tế

Trong giai đoạn nền kinh tế đang phát triển mạnh mẽ, tăng trưởng tín dụng có thể gây ra nguy cơ tiềm ẩn cho thị trường tài chính. Trong tình hình này, việc Ngân hàng Nhà nước điều chỉnh lãi suất liên ngân hàng đóng vai trò quan trọng để giảm đà nóng của hoạt động tín dụng tại các ngân hàng trong hệ thống.

Tác động của việc điều chỉnh lãi suất liên ngân hàng làm giảm tính thanh khoản trên thị trường, đồng thời ảnh hưởng đến tốc độ tăng trưởng kinh tế. Điều này giúp đảm bảo sự ổn định và ngăn chặn các rủi ro tiềm ẩn.

Lạm phát

Khi mức lạm phát tăng cao, Ngân hàng Nhà nước thường thực hiện điều chỉnh tăng lãi suất liên ngân hàng. Thay đổi này yêu cầu các ngân hàng tăng lãi suất cho vay đối với khách hàng để thích ứng với mức lãi suất liên ngân hàng cao hơn.

Qua điều này, lưu thông tiền tệ trong nền kinh tế sẽ giảm. Tuy nhiên, tác động của việc điều chỉnh này cũng không tránh khỏi những hệ quả tiêu cực đối với hoạt động kinh doanh của các doanh nghiệp.

- Các yếu tố ảnh hưởng đến lãi suất liên ngân hàng

Chính sách tiền tệ

Khi chính sách tiền tệ có chiều hướng mở rộng, thường điều này dẫn đến giảm lãi suất tại các ngân hàng. Sự giảm này mang lại lợi ích cho các ngân hàng vì chúng có thể vay vốn với chi phí thấp hơn, từ đó giảm lãi suất cho khách hàng vay.

Sự giảm lãi suất này có tác động tích cực đối với người vay vốn, vì họ có cơ hội tiếp cận vốn vay với mức lãi suất thấp hơn. Điều này có thể kích thích hoạt động kinh doanh và đầu tư, tạo điều kiện thuận lợi cho sự phát triển của các doanh nghiệp và thị trường tài chính.

Cập nhật lãi suất liên ngân hàng hiện nay (2023)

Để tra cứu bảng lãi suất liên ngân hàng mới nhất, nhà đầu tư chỉ cần thực hiện một số bước đơn giản trên trang web của Ngân hàng Nhà nước Việt Nam:

- Bước 1: Truy cập vào trang web sbv.gov.vn.

- Bước 2: Tìm và nhấp vào mục “Lãi suất” nằm trong khung bên phải của trang.

- Bước 3: Tiếp theo, bạn có thể tra cứu bảng lãi suất liên ngân hàng tại các thời điểm khác nhau, theo sự cập nhật của Ngân hàng Nhà nước.

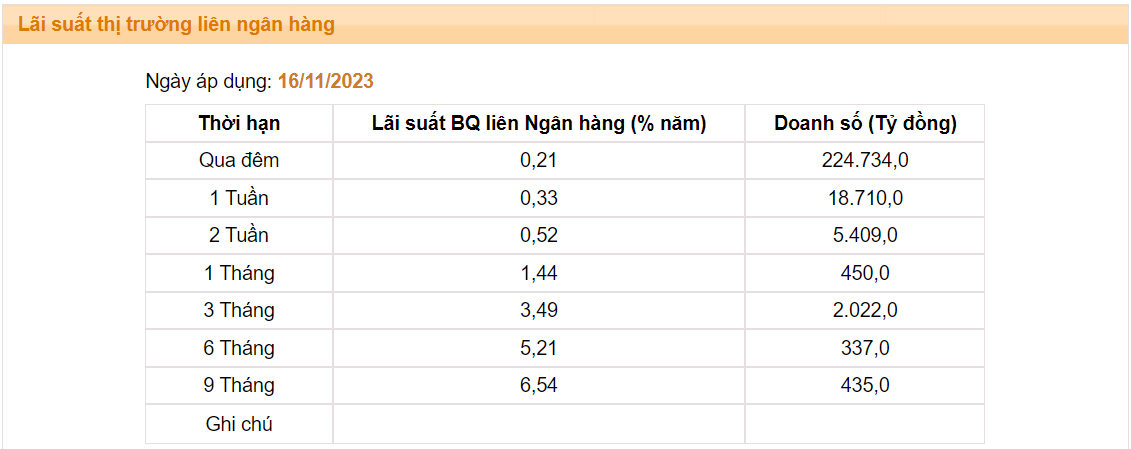

Dưới đây là bảng lãi suất liên ngân hàng được cập nhật ngày 16/11/2023:

Lời kết

Lãi suất liên ngân hàng là cơ chế vay vốn giữa các ngân hàng nhằm duy trì tính thanh khoản và tuân thủ quy định về tỷ lệ tiền dự trữ. Stock Insight hy vọng rằng những thông tin cung cấp đã giúp nhà đầu tư hiểu rõ hơn về khái niệm này và cập nhật những thông tin mới nhất về bảng lãi suất ngân hàng hiện nay.