Chỉ báo Stochastic là gì? Cách sử dụng chỉ báo Stochastic

Chỉ báo Stochastic là gì?

Chỉ báo Stochastic là một công cụ trong phân tích kỹ thuật được sử dụng để đo lường quán tính và sức mạnh của giá trong thị trường tài chính. Được phát triển bởi nhà giao dịch và nhà phân tích kỹ thuật nổi tiếng George Lane vào những năm 1950, chỉ báo Stochastic cung cấp thông tin về tình trạng quá mua hoặc quá bán của một tài sản dựa trên diễn biến giá đóng cửa so với phạm vi giá trong một khoảng thời gian cụ thể.

Với khả năng báo hiệu sớm, chỉ báo Stochastic giúp nhà đầu tư nhận biết các tín hiệu đảo chiều xu hướng trước khi chúng thực sự diễn ra. Ông George Lane đã sáng tạo chỉ báo này để đưa ra cái nhìn chi tiết hơn về mức độ biến động của giá, giúp đưa ra quyết định đầu tư có cơ sở hơn.

Cách sử dụng chỉ báo Stochastic

Xác định vùng quá mua/quá bán

Chỉ báo Stochastic thường dao động trong khoảng từ 0 đến 100. Khi giá trị nằm trong khoảng từ 0 đến 20, thị trường được xem là đang ở vùng quá bán, trong khi nằm trong khoảng từ 80 đến 100 thì được coi là đang ở vùng quá mua. Tuy nhiên, điều này chỉ cho thấy xu hướng hiện tại của giá có thể đang mất đà, thay vì xác nhận sẽ đảo chiều.

Tín hiệu giao cắt giữa 2 đường %K và %D

– Trong một xu hướng giảm, nếu đường %K cắt lên đường %D trong vùng quá bán thì đó là tín hiệu mua.

– Trong một xu hướng tăng, nếu đường %K cắt xuống đường %D trong vùng quá mua thì đó là tín hiệu bán.

Tín hiệu phân kỳ

Tín hiệu phân kỳ là một phương pháp trong phân tích kỹ thuật, và có hai trường hợp chính:

- Trong một xu hướng giảm, nếu giá hình thành đáy sau thấp hơn đáy trước, nhưng chỉ báo Stochastic hình thành đáy sau cao hơn đáy trước, đây là một tín hiệu cảnh báo có thể xuất hiện sự đảo chiều từ xu hướng giảm sang xu hướng tăng.

- Trong một xu hướng tăng, nếu giá hình thành đỉnh sau cao hơn đỉnh trước, nhưng chỉ báo Stochastic hình thành đỉnh sau thấp hơn, đây là một tín hiệu cảnh báo có thể xuất hiện sự đảo chiều từ xu hướng tăng sang xu hướng giảm.

Nếu có cả ba tín hiệu này xuất hiện cùng một lúc, độ tin cậy của tín hiệu sẽ tăng lên, làm cho dự đoán về sự thay đổi xu hướng trở nên mạnh mẽ hơn.

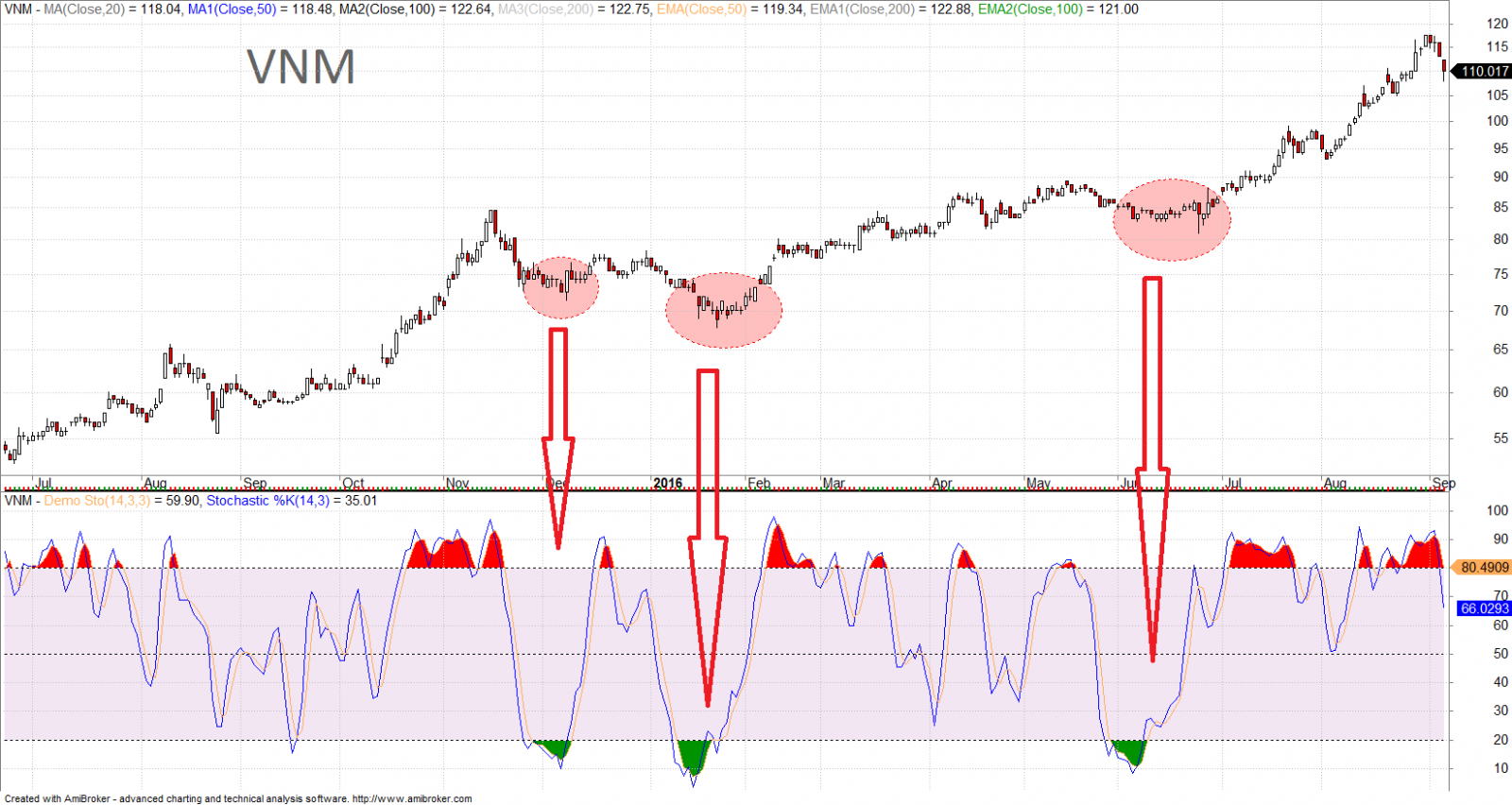

Ví dụ minh họa về cách sử dụng

Xu hướng tăng dài hạn

(1) Giá hiện đang trong chuỗi chu kỳ tăng dài hạn, đã kéo dài từ đầu năm 2012.

(2) Xuất hiện một đợt điều chỉnh ngắn hạn trong biểu đồ giá (khu vực được tô đậm màu vàng), diễn ra trên nền của xu hướng tăng dài hạn.

(3) Chỉ báo Stochastic đang rơi vào vùng quá bán (< 20).

(4) Đường %K cắt lên trên đường %D, xác nhận những nỗ lực hồi phục trong giai đoạn điều chỉnh giảm.

(5) Chỉ báo Stochastic hiển thị tín hiệu phân kỳ tích cực, với đáy mới cao hơn, trong khi biểu đồ giá tạo ra đáy mới thấp hơn.

(6) Điểm bứt phá qua khu vực tích lũy là sự xác nhận cho thấy sự đảo chiều của xu hướng ngắn hạn và mở rộng xu hướng tăng dài hạn.

Xu hướng giảm dài hạn

(1) Giá đang trong chuỗi chu kỳ giảm dài hạn, đã kéo dài từ đầu năm 2018.

(2) Xuất hiện một đợt hồi phục ngắn hạn trong biểu đồ giá, diễn ra trên nền của xu hướng giảm dài hạn.

(3) Chỉ báo Stochastic đang tiến vào vùng quá mua (> 80).

(4) Đường %K cắt xuống đường %D, xác nhận những tín hiệu yếu đuối trong giai đoạn hồi phục.

(5) Chỉ báo Stochastic cho thấy tín hiệu phân kỳ tiêu cực, với đỉnh mới thấp hơn, trong khi biểu đồ giá tạo ra đỉnh mới cao hơn.

(6) Điểm sụp gãy trên đồ thị giá là sự xác nhận cho thấy sự đảo chiều của xu hướng ngắn hạn và tiếp tục xu hướng giảm dài hạn.

Một số lưu ý khi sử dụng

Stochastic là một công cụ quan trọng trong phân tích kỹ thuật, đặc biệt khi bạn nhận thấy nhiều tín hiệu đồng thuận, chỉ báo trở nên đáng tin cậy hơn. Tuy nhiên, Stochastic là một chỉ báo sớm, nên khi sử dụng một mình, nó có thể tạo ra tín hiệu nhiễu. Do đó, tốt nhất là kết hợp nó với các chỉ báo khác liên quan đến xu hướng hoặc hành động giá để tăng độ tin cậy. Thông thường, Stochastic thích hợp cho những người giao dịch theo phong cách dao động (swing trader) và muốn thực hiện giao dịch trong các vùng quá mua hoặc quá bán trong thời gian ngắn hạn.

Những điều lưu ý trên hoàn toàn ứng với câu nói của George Lane – tác giả phát triển chỉ báo stochastic, rằng:

“Một chỉ báo không phải là một chiếc ghế dựa; nó là một chiếc pháo. Nó không cung cấp cho bạn sự an toàn mà cung cấp cho bạn một cảnh báo.”

Cách tính toán

| %K= (C−L14/H14−L14 )×100 |

Trong đó:

- C là giá đóng cửa gần nhất.

- L14 là giá thấp nhất trong vòng 14 phiên gần nhất.

- H14 là giá cao nhất trong vòng 14 phiên gần nhất.

- %K là giá trị của chỉ báo Stochastic.

Ngoài ra, chỉ báo còn có %D: là đường trung bình trong “x” ngày của %K

Ví dụ: Hãy tưởng tượng bạn đang theo dõi dữ liệu giá cổ phiếu trong vòng 14 phiên gần nhất. Trong thời gian đó, bạn thu thập được các thông tin sau:

- Giá đóng cửa gần nhất (C) = 50

- Giá thấp nhất trong vòng 14 phiên gần nhất (L14) = 40

- Giá cao nhất trong vòng 14 phiên gần nhất (H14) = 60

Bây giờ, để tính toán chỉ báo Stochastic, bạn áp dụng công thức như sau:

%K = (C – L14) / (H14 – L14) * 100

%K = (50 – 40) / (60 – 40) * 100

%K = 50

Điều này cho thấy rằng trong trường hợp này, giá trị của chỉ báo Stochastic (%K) là 50.

Stockinsight hi vọng với bài viết trên, đã phần nào giúp bạn hình dung rõ hơn về Stochastic và cách sử dụng như thế nào cho đúng đắn. Hẹn gặp lại bạn ở những bài viết chia sẻ kiến thức tiếp theo!