Quản lý rủi ro trong đầu tư quỹ ETF (Phần 3)

Trong các phần trước Stock Insight đã giới thiệu cơ bản về quỹ ETF, cách thức hoạt động và chiến lược đầu tư vào ETF. Trong phần này hãy cùng tìm hiểu về các rủi ro trong đầu tư ETF để xây dựng một chiến lược phù hợp.

Các loại rủi ro bạn có thể gặp phải đi đầu tư vào ETF

Rủi ro thị trường

Là sự biến động chung của thị trường tài chính ảnh hưởng đến môi trường đầu tư, đây là rủi ro không thể tránh khỏi mà chỉ có thể phòng ngừa bằng các phương pháp quản trị rủi ro.

Rủi ro thị trường có thể đến từ nhiều yếu tố như: khủng hoảng kinh tế, chiến tranh, thiên tai, dịch bệnh,… Vào năm 2019 do ảnh hưởng của đợt dịch bệnh Covid 19, chỉ số VN30 (chỉ số tham chiếu của nhiều quỹ ETF tại Việt Nam) giảm hơn 30%. Năm 2022, suy thoái kinh tế toàn cầu khiến thị trường thế giới giảm mạnh, chỉ số VN30 của Việt Nam giảm hơn 40%.

Rủi ro thanh khoản

Tính thanh khoản là khả năng chuyển đổi một khoản đầu tư thành tiền mặt một cách nhanh chóng, nếu một quỹ ETF có tính thanh khoản kém nhà đầu tư có thể gặp khó khăn trong việc bán nó. Bên cạnh đó, thanh khoản của một ETF cũng thể hiện sự hấp dẫn của nó đối với nhà đầu tư.

Tại Việt Nam, một vài ETF có thanh khoản khá cao nhưng đa phần còn lại có thanh khoản thấp gây khó khăn cho việc giao dịch của nhà đầu tư.

Rủi ro đơn vị phát hành

Đơn vị phát hành được ví như một doanh nghiệp niêm yết cổ phiếu lên sàn chứng khoán, doanh nghiệp có thể làm ăn thua lỗ, tạm dừng hoạt động hoặc phá sản, hủy niêm yết. Tương tự như vậy đối với các công ty quản lý quỹ, rủi ro quỹ dừng hoạt động là luôn hiện hữu.

Và cũng tương tự như các doanh nghiệp niêm yết, một khi công ty quản lý quỹ dừng hoạt động phải thực hiện các nghĩa vụ tài chính đối với cơ quan nhà nước trước các cổ đông nên trong trường hợp này nhà đầu tư có thể sẽ bị thiệt hại về tài sản.

Rủi ro tỷ giá đối với các ETF nước ngoài

Dòng vốn ETF chịu ảnh hưởng bởi tỷ giá, đặt biệt là ảnh hưởng của đồng USD lên dòng vốn ETF. Sự mạnh lên hoặc yếu đi của đồng USD sẽ khiến dòng tiền ETF liên tục luân chuyển giữa các thị trường.

Ví dụ, các quỹ nước ngoài phát hành ETF được niêm yết bằng VND tại Việt Nam, khi tỷ giá USD/VND tăng khiến cho NAV của quỹ khi quy đổi về đồng USD bị ảnh hưởng giảm giá trị. Điều đó dẫn đến việc các quỹ ETF ngoại sẽ có xu hướng rút vốn khỏi Việt Nam khi đồng VND mất giá.

Tính từ đầu năm 2024 đến tháng 8 năm 2024, các quỹ ETF đã rút ròng hơn 16.000 tỷ đồng trên thị trường chứng khoán Việt Nam, nguyên nhân được cho là tỷ giá VND tăng mạnh.

Ví dụ thực tiễn về quản lý rủi ro khi đầu tư quỹ ETF

Trong phần này, Stock Insight sẽ đưa ra 2 ví dụ về quản lý rủi ro khi đầu tư vào ETF tại thị trường phát triển Mỹ và thị trường ETF Việt Nam.

Trường hợp đầu tư vào ETF tại Mỹ

Mỹ là thị trường chứng khoán phát triển nhất thế giới và cũng là nơi quỹ ETF đầu tiên được giao dịch, đây được coi là một trong những môi trường đầu tư ETF tốt nhất trên thị trường tài chính.

Đơn vị phát hành:

Mỹ là nơi có các tổ chức phát hành ETF lâu đời và hiệu suất tốt nhất trên thế giới, có thể kể đến như BlackRock iShares, Vanguard, State Street Global Advisors với vốn hóa hơn 75% thị trường ETF tại Mỹ. Những tổ chức này cũng phát hành các ETF mô phỏng các chỉ số lớn như S&P 500, Nasdaq và mô phỏng các ngành như ngân hàng, ô tô, công nghệ,…

Tại Mỹ hàng năm cũng có hàng trăm công ty quản lý quỹ ngừng hoạt động hoặc đình chỉ hoạt động. Nếu đầu tư vào ETF tại thị trường Mỹ nhà đầu tư nên ưu tiên vào các quỹ lớn để giảm thiểu rủi ro tối đa.

Tính thanh khoản

Quy mô vốn hóa ETF tại thị trường Mỹ gần 7000 tỷ đô la, một con số rất lớn. Tuy vậy như đã đề cập ở trên, vốn hóa phần lớn nằm ở số ít các công ty dẫn đầu, theo thống kê có gần 1.700 quỹ ETF đang hoạt động tại Mỹ và đa phần trong số này có thanh khoản tương đối thấp.

Theo tìm hiểu của Stock Insight, hiện nay các quỹ BlackRock iShares, Vanguard, State Street Global Advisors phát hành ETF có thanh khoản tốt nhất tại thị trường Mỹ với quy mô vốn hóa hơn 5.250 tỷ USD.

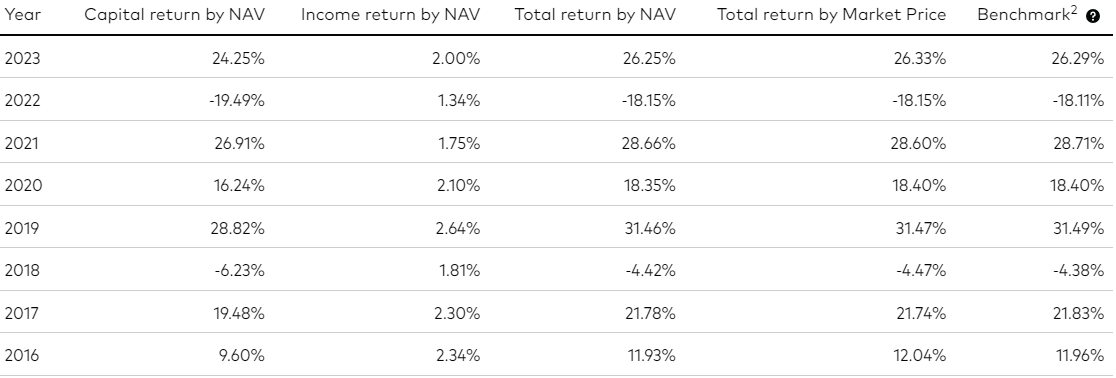

Biến động thị trường

Mỹ là nước có nền kinh tế lớn nhất toàn cầu với GDP đứng đầu thế giới, thị trường chứng khoán Mỹ được xem là phong biểu không chỉ cho kinh tế Mỹ mà còn có ảnh hưởng đến toàn cầu. Tổng vốn hóa thị trường chứng khoán Mỹ chiến hơn 40% vốn hóa toàn cầu, ngoài ra đồng đô la Mỹ là đồng tiền mạnh nhất thế giới.

Chính vì những lý do trên thị trường chứng khoán Mỹ luôn nhạy cảm trước những chính sách kinh tế. Thị trường chứng khoán Mỹ sẽ phản ứng đầu tiên sau đó lan tỏa sự biến động đến toàn cầu ảnh hưởng đến thị trường tài chính nói chung và quỹ ETF nói riêng.

Thực tiễn về quản lý rủi ro khi đầu tư vào ETF thị trường Việt Nam

Đơn vị phát hành

Hiện nay tại Việt Nam có 43 công ty quản lý quỹ đang hoạt động (theo thông tin chính thức từ UBCK). Có những công ty hoạt động từ những ngày đầu ETF được giao dịch tại Việt Nam đến nay, nhưng bên cạnh đó cũng có rất nhiều công ty quản lý quỹ phải dừng hoặc bị đình chỉ hoạt động.

Nhà đầu tư nên tìm hiểu kỹ các đơn vị phát hành trước khi đầu tư vì cũng như doanh nghiệp niêm yết, khi công ty quản lý quỹ bị dừng hoạt động sẽ khiến các khoản đầu tư bị thiệt hại. Một số quỹ đầu tư có truyền thống và hiệu suất tốt tại Việt Nam nhà đầu tư có thể tham khảo như: Dragon Capital, Vina Capital, Công ty TNHH quản lý quỹ SSI,…

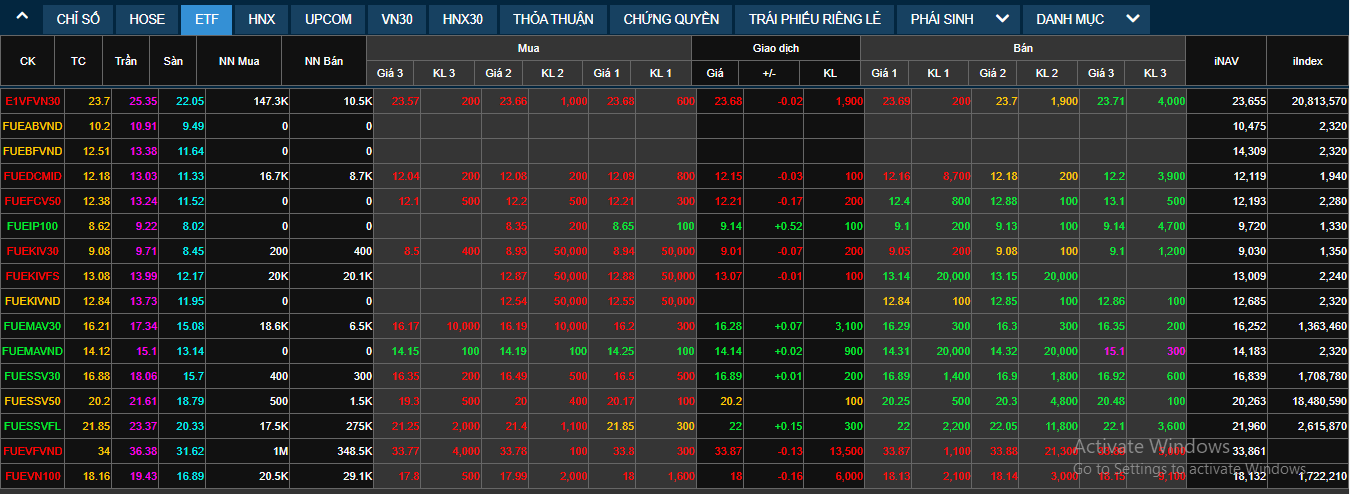

Tính thanh khoản

Trên thị trường có 43 công ty quản lý quỹ hoạt động nhưng chỉ có 16 ETF được niêm yết. Ngoài các mã có thanh khoản khá tốt như FUEVFVND, FUEVN100, FUESSVFL, còn lại thì thanh khoản rất kém hoặc không có thanh khoản. Nhà đầu tư cần đặt biệt chú ý đến tính thanh khoản này để chọn ETF đầu tư phù hợp.

=>> Các quỹ ETF đang giao dịch trên HSC ONE

Biến động thị trường

Tại Việt Nam các quỹ ETF hầu hết mô phỏng chỉ số VN30 hoặc rổ chỉ số lớn như ngân hàng, tài chính. Các chỉ số này ảnh hưởng lớn đến độ biến động của thị trường. Tính từ khi thành lập đến nay (từ năm 2012), chỉ số VN30 đã tăng 200%, tuy nhiên, từ vùng đỉnh năm 2022 đến thời điểm hiện tại VN30 vẫn giảm 15%, có thời điểm giảm hơn 40%.

Biến động chỉ số VN30 ảnh hưởng rõ nét đến hiệu suất của ETF, các ETF được niêm yết trước năm 2021 có hiệu suất dương, các ETF niêm yết trong giai đoạn 2022 hiện vẫn đang có hiệu suất âm do biến động chỉ số VN30 từ đỉnh. Chính vì vậy nhà đầu tư cần xem xét tiềm năng tăng trưởng và những rủi ro biến động chỉ số được mô phỏng để tối đa hóa hiệu suất.

Xây dựng chiến lược quản lý rủi ro trong đầu tư ETF

Xác định mức độ rủi ro mà nhà đầu tư có thể chấp nhận và lựa chọn chiến lược đầu tư ETF phù hợp

Mức độ rủi ro là thước đo đánh giá khả năng chấp nhận rủi ro của nhà đầu tư. Dựa vào mức độ rủi ro của mỗi cá nhân, nhà đầu tư sẽ đưa ra các quyết định đầu tư phù hợp với khả năng của bản thân mình.

Chiến lược đầu tư là kế hoạch, tầm nhìn, nguyên tắc để xác định danh mục đầu tư. Xây dựng chiến lược kèm với phương pháp đầu tư rõ ràng sẽ giảm thiểu tối đa rủi ro và tối ưu hóa lợi nhuận.

Phân bổ đầu tư vào nhiều loại ETF khác nhau để giảm thiểu rủi ro tổng thể

Đa dạng hóa danh mục đầu tư là một nguyên tắc quan trọng không thể thiếu trong quản trị rủi ro tài chính nói chung và trong đầu tư ETF nói riêng. Để giảm thiểu rủi ro Stock Insight khuyến nghị nhà đầu tư nên đa dạng hóa danh mục bằng cách đầu tư vào nhiều loại ETF. khác nhau. Bên cạnh đó có thể đầu tư một rổ danh mục gồm: ETF, cổ phiếu, trái phiếu,…

Sử dụng các công cụ phái sinh để phòng ngừa rủi ro

Phái sinh là sản phẩm cho phép bạn bán khống và kiếm lời trong thị trường giá xuống. Phái sinh là công cụ phòng ngừa rủi ro hiệu quả trên thị trường tài chính. Sử dụng công cụ phái sinh để phòng ngừa rủi ro trong đầu tư ETF tại Việt Nam là rất thực tế vì cả 2 sản phẩm này đều có đặc điểm chung là dùng chỉ số VN30 để tham chiếu.

Ví dụ, nhà đầu tư đang đầu tư vào một ETF mô phỏng chỉ số VN30, lo ngại thị trường giảm điểm khiến danh mục bị lỗ, lúc này nhà đầu tư sẽ bán khống (Hay còn gọi là Short) chỉ số VN30 để kiếm lời bù lại thiệt hại cho danh mục ETF đang nắm giữ.

Theo dõi và điều chỉnh danh mục đầu tư

Biến động thị trường luôn diễn ra hàng ngày, các chỉ số được mô phỏng cũng luôn được vận động và được thay thế chắt lọc qua từng giai đoạn. Nhà đầu tư cần luôn theo dõi danh mục ETF đầu tư, phân tích những yếu tố tác động đến ETF hoặc những yếu tố tác động đến chỉ số được mô phỏng. Từ đó điều chỉnh danh mục một cách khoa học và hiệu quả.

=>> Mở tài khoản giao dịch ETF online nhanh chóng

Kết luận

Quản trị rủi ro là nguyên tắc hàng đầu trong đầu tư tài chính nói chung và đầu tư ETF nói riêng, nhận diện sớm rủi ro giúp nhà đầu tư chủ động đề ra các chiến lược phù hợp để bảo vệ tài sản.

Để quản trị rủi ro trong đầu tư ETF một cách hiệu quả ngoài những thông tin trong bài này Stock Insight khuyến khích nhà đầu tư nên tìm hiểu, nghiên cứu thêm thông tin về các quỹ ETF trước khi ra quyết định đầu tư.

Ngoài ra, các nhà đầu tư cùng tham gia vào HscEdu – nền tảng được thiết kế sinh động và hệ thống có lưu lại quá trình học tập sẽ giúp bạn dễ dàng nắm bắt kiến thức về chứng khoán dễ dàng.

Xem thêm các bài viết cùng chuyên mục:

Phần 1: ETF là gì? Các lý do nên đầu tư vào ETF

Phần 2: Chiến lược đầu tư vào quỹ ETF

Phần 4: Các sai lầm khi đầu tư ETF

Quốc Dil

Account Manager