Chiến lược tái cân bằng Danh mục đầu tư (Phần 5)

Chúng ta có thể hình dung việc xây dựng và quản lý danh mục đầu tư như chúng ta trồng và chăm sóc một vườn cây. Việc trồng những cây gì vào trong vườn đó với mục đích như thế nào là do chúng ta lựa chọn từ đầu. Cây nào cho bóng mát, cây nào để ăn trái, cây nào ăn trái ngắn ngày, cây nào ăn trái dài ngày,…đều đã được cân nhắc kỹ cho phù hợp với khu vườn nhà mình.

Trong quá trình phát triển của cây, ảnh hưởng của môi trường xung quanh và các điều kiện khác thì sẽ có cây tốt lên, sẽ có cây héo đi, sẽ có cây trồng để ra quả nhưng lại không ra, hoặc có cây ban đầu thấy đẹp nhưng khi lớn lên lại không đẹp nữa, không phù hợp nữa nên phải bỏ đi. Quản lý danh mục cũng tương tự như vậy, sau một quá trình chúng ta cần có sự đánh giá và điều chỉnh để cho danh mục hoạt động hiệu quả, bám sát mục tiêu giống như việc chăm sóc khu vườn trong nhà vậy.

Trong bài viết này, Stock Insight chỉ xin trình bày một số vấn đề trong tái cân bằng danh mục đầu tư dành cho danh mục cổ phiếu vì đây là lĩnh vực thường xuyên biến động, cần phải thường xuyên theo dõi vào quản lý sát sao.

Tại sao cần phải tái cân bằng danh mục đầu tư?

Biến động thị trường: Thị trường chứng khoán thường xuyên biến động và thậm chí có những lúc biến động rất mạnh dẫn đến tài sản phân bổ ban đầu thay đổi do đó cần phải tái cân bằng danh mục để đảm bảo bám sát mục tiêu đề như tỷ suất sinh lời hay mức độ rủi ro của danh mục.

Rủi ro không đồng đều: Những thay đổi của thị trường nói chung và những thay đổi của các cổ phiếu niêm yết sau một thời gian sẽ dẫn đến mức độ rủi ro của các tài sản trong danh mục cũng biến đổi khác nhau. Điều này tạo nên sự mất cân bằng trong danh mục bắt buộc nhà đầu tư phải tái cân bằng để đảm bảo danh mục được hoạt động an toàn với mức độ rủi ro đề ra ban đầu.

Đạt được mục tiêu tài chính: Tái cân bằng không chỉ giúp giữ cho danh mục đầu tư đảm bảo được mức độ rủi ro cho phép đã đề ra ban đầu mà còn giúp cho danh mục bám sát được mục tiêu tài chính trong dài hạn.

Khi nào nên tái cân bằng danh mục đầu tư?

Tái cân bằng định kỳ: Tái cân bằng định kỳ là khi nhà đầu tư xây dựng danh mục đã đặt ra các mốc thời gian để tiến hành đánh giá và tài cân bằng danh mục. Có thể là hằng quý hoặc hằng năm khi các công ty niêm yết công bố các báo cáo tài chính. Tái cân bằng định kỳ cũng có thể thực hiện dựa trên sự đáo hạn của một số loại tài sản có trong danh mục đầu tư.

Ví dụ, có danh mục nhà đầu tư sử dụng công cụ phái sinh để phòng vệ cho danh mục cổ phiếu thì đến khi hợp đồng phái sinh này hết hạn thì nhà đầu tư cũng cần phải thực hiện tái cân bằng.

>> Xem thêm: 2 loại công cụ phái sinh tại Việt Nam hiện nay

Tái cân bằng dựa trên ngưỡng: Khi tài sản trong danh mục biến động khiến cho tỷ trọng của tài sản đó vượt, dưới một hạn mức nhất định mà nhà đầu tư đã đề ra ban đầu khi xây dựng danh mục thì nhà đầu tư cũng cần phải thực hiện giao dịch để tái cân bằng danh mục đảm bảo tỷ lệ ổn định tương đối giữa các tài sản có độ rủi ro khác nhau trong danh mục.

Dựa trên sự kiện cuộc sống: Khi cuộc sống cá nhân của nhà đầu tư thay đổi như việc kết hôn hay ly hôn, nghỉ hưu, chuyển đổi công việc, chuyển đổi chỗ ở hoặc bất cứ nhưng thay đổi nào mà có ảnh hưởng đến kế hoạch tài chính thì nhà đầu tư đều phải thực hiện tái cân bằng danh mục đầu tư thậm chí là phải cơ cấu lại danh mục sao cho phù hợp với các mục tiêu tài chính mới của cá nhân.

Các bước để tái cân bằng danh mục đầu tư

Bốn bước tái cân bằng danh mục đầu tư

Xác định tỷ lệ phân bổ tài sản mong muốn

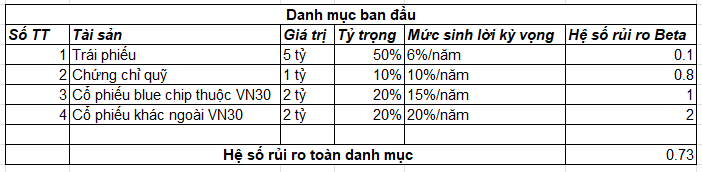

Trước tiên khi xây dựng danh mục nhà đầu tư phải đề ra các mục tiêu mong muốn của mình trên cơ sở đó xác định tỷ lệ phân bổ các tài sản với các độ rủi ro khác nhau. Ta có ví dụ một nhà đầu tư có 10 tỷ tiền mặt sau khi cân nhắc các nhu cầu tài chính cá nhân anh ta có bảng phân bổ tài sản như sau:

Sở dĩ nhà đầu tư này phân bổ danh mục như thế này bởi anh ta có những mục đích sau:

- Cần dòng tiền đều hằng tháng khoảng 25 triệu/tháng để chi tiêu tài chính cá nhân. Do đó, anh ta đã phân bổ 50% tài sản của mình vào trái phiếu doanh nghiệp uy tín để hưởng lãi trái phiếu hàng tháng tạo dòng tiền ổn định.

- Để dự phòng thêm nữa anh ta bỏ 1 tỷ (10%) để mua chứng chỉ quỹ của công ty quản lý quỹ uy tín, với sự hiểu biết của mình anh ta kỳ vọng khoản đầu tư này sẽ có lợi nhuận lớn hơn trái phiếu nhưng với mức độ rủi ro thấp hơn.

- Phần vốn còn lại anh ta chia đều cho hai loại cổ phiếu Bluechip và Penny để thực hiện giao dịch theo các phân tích.

Đánh giá danh mục đầu tư hiện tại

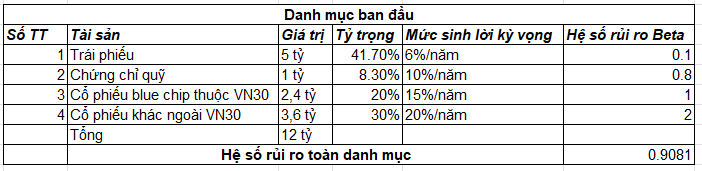

Sau một thời gian khoảng 6 tháng gặp lúc thị trường chứng khoán thuận lợi giá trị của khoảng đầu tư cổ phiếu của anh ta tăng lên đáng kể từ mức 4 tỷ ban đầu đã trở thành 6 tỷ trong đó khoản đầu tư cho Bluechip chỉ tăng khoảng 20% tức là lên 2,4 tỷ trong khi đó khoản đầu tư cho cổ phiếu Penny lại tăng rất mạnh từ 2 tỷ lên 3,,6 tỷ. Ta có phân bổ danh mục mới như sau:

Sau 6 tháng khi đánh đánh giá lại danh mục nhà đầu tư này nhận thấy: Hệ số rủi ro Beta đã tăng lên trên 0.9 trong khi đó anh ta chỉ cho phép chỉ số này ở mức từ 0.5 đến 0.8 nên mức độ rủi ro này theo anh là không phù hợp.

Thêm nữa anh ta cũng nhận thấy tài sản có độ rủi ro rất cao là các cổ phiếu ngoài VN30 hay gọi theo cách của anh ta là Penny đang ở mức 30% là cao vì ban đầu anh ta yêu cầu chỉ dành tối đa 20% cho loại cổ phiếu này vì vậy anh ta phải tiến hành cân bằng lại danh mục đầu tư để phù hợp với yêu cầu ban đầu.

>>> Theo dõi danh mục đầu tư trực quan hơn HSC ONE

Thực hiện giao dịch tái cân bằng

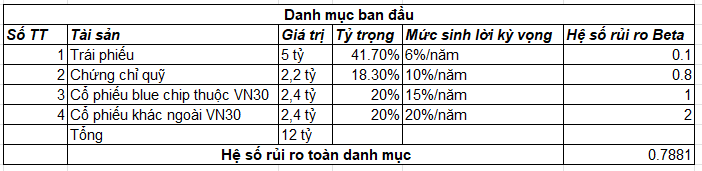

Đánh giá sơ bộ ban đầu thì danh mục đầu tư sau 6 tháng của nhà đầu tư này vẫn đảm bảo có dòng tiền 25 triệu/tháng nên việc tài sản trái phiếu của anh ta sẽ không thay đổi. Vì hiện tại tài sản đã có lãi và tăng hơn so với vốn ban đầu nên mức độ chấp nhận rủi ro của anh ta sẽ cao hơn một chút nên anh ta quyết định chuyển một phần tài sản từ đầu tư cổ phiếu Penny sang mua chứng chỉ quỹ. Cụ thể, anh ta sẽ chuyển 1,2 tỷ tiền từ khoản này sang mua chứng chỉ quỹ. Danh mục sau khi tái cơ cấu sẽ như sau:

Chúng ta có thể thấy danh mục của nhà đầu tư này sau cơ cấu vẫn đảm bảo được các yêu cầu đề ra ban đầu là có dòng tiền ổn định 25 triệu/tháng, có hệ số beta ở mức dưới 0.8 và có tỷ trọng cổ phiếu Penny không quá 20% danh mục.

Theo dõi và điều chỉnh

Trong quá trình quản lý danh mục đầu tư không phải lúc nào cũng thuận lợi, có những lúc thua lỗ khiến cho tài sản của danh mục bị giảm xuống nhưng việc thường xuyên theo dõi, và hiệu chỉnh danh mục phù hợp sẽ giúp cho nhà đầu tư cân bằng được các mục tiêu mà mình đề ra khi xây dựng danh mục.

Những lưu ý khi thực hiện tái cân bằng danh mục đầu tư

Chi phí giao dịch: Có nhiều loại tài sản khi thực hiện giao dịch sẽ mất chi phí khá cao và bỏ nhiều công sức nên việc tài cân bằng danh mục không thể bỏ qua những chi phí này. Để giảm thiểu chi phí giao dịch nhà đầu tư cần lựa chọn chuyển đổi tối ưu, gọn để tiết kiệm chi phí mà vẫn giữ được mục đích đề ra ban đầu.

Thuế: Thuế chuyển đổi các loại tài sản cũng rất đáng kể nên nhà đầu tư cũng nên tối ưu giao dịch để tối ưu hóa nghĩa vụ thuế.

Yếu tố tâm lý: Tái cân bằng danh mục cũng là một cách để giảm thiểu rủi ro cho danh mục giúp nhà đầu tư kiểm soát được tâm lý của mình khi đầu tư. Như trong ví dụ trên việc tỷ trọng tài sản phân bổ cho cổ phiếu Penny cao thì khi thị trường biến động thì tài sản của nhà đầu tư này cũng biến động mạnh dẫn đến tâm lý lo lắng, bất an nên khi xây dựng danh mục đầu tư anh ta cũng chỉ cho phép loại cổ phiếu này chỉ chiếm không quá 20% danh mục cũng để tạo tâm lý ổn định giúp anh ta sáng suốt trong đầu tư.

Kết luận

Tái cân bằng danh mục đầu tư là phương thức quan trọng giúp danh mục hoạt động ổn định trong quá trình đầu tư. Khi xây dựng danh mục nhà đầu tư phải đưa ra các mục tiêu tiêu chí rõ ràng để hoạt động nên việc tái cân bằng danh mục sẽ giúp nhà đầu tư bám sát các mục tiêu của mình. Thông qua việc tái cân bằng danh mục đầu tư sẽ giảm thiểu được rủi ro và ổn định được tâm lý từ đó hoạt động đầu tư ngày càng hiệu quả hơn.

Quý nhà đầu tư có thể bắt đầu hành trình tìm hiểu, khám phá và học cách quản trị danh mục đầu tư tại HscEdu. Ngoài ra, để biết thêm nhiều thông tin cũng như tin tức từ thị trường chứng khoán hay các kiến thức về quản lý danh mục đầu tư, các bạn có thể theo dõi thêm tại Stock Insight nhé!

Xem thêm các bài viết cùng chuyên mục:

Phần 1: Danh mục đầu tư là gì? Lợi ích của việc quản lý danh mục đầu tư

Phần 2: Làm thế nào để xây dựng và quản lý danh mục đầu tư hiệu quả?

Phần 3: Chiến lược đa dạng hóa Danh mục đầu tư

Phần 4: Cách đánh giá và điều chỉnh Danh mục đầu tư

Phạm Thạch

Wealth Manager