Các công cụ quản lý danh mục đầu tư hiệu quả (Phần 4)

Chắc hẳn phần lớn nhà đầu tư trên thị trường đã từng nghe đến câu “đừng bao giờ cho hết trứng vào một rổ”- câu này khá dễ hiểu trong tất cả mọi tình huống về tiền bạc, công việc, đầu tư kiếm lợi nhuận. Trong danh mục đầu tư chứng khoán cũng thế, tuy nghe rất đơn giản nhưng không phải nhà đầu tư nào cũng có thể làm được.

Tuy nhiên cũng có câu” đừng quăng bừa trứng vào nhiều rổ”- trong các giao dịch mua bán cổ phiếu nếu nhà đầu tư phân bổ ra nhiều nhưng không có chọn lọc, tìm hiểu, nghiên cứu 1 cách nghiêm túc thì việc phân bổ đó sẽ không có tính hiệu quả. Như vậy, ở bài viết này, Stock Insight sẽ giới thiệu người đọc các công cụ quản lý danh mục đầu tư hiệu quả để tối ưu hoá lợi nhuận và giảm thiểu rủi ro nhiều nhất trên thị trường chứng khoán.

Lợi ích của việc sử dụng công cụ quản lý danh mục đầu tư

Hiệu quả cao hơn: Cải thiện hiệu suất đầu tư và tối ưu hóa lợi nhuận.

Quản lý rủi ro tốt hơn: Giúp nhận diện và giảm thiểu các yếu tố rủi ro.

Quyết định thông minh hơn: Dựa trên dữ liệu tính toán và phân tích khả năng sinh lời của danh mục từ đó hỗ trợ cho việc đưa ra quyết định

Trên thị trường chứng khoán Việt Nam thì có thể nói không có một công cụ quản lý danh mục đầu tư cụ thể nào cả. Mà thông qua quá trình học hỏi đúc kết kinh nghiệm của cá nhân mỗi nhà đầu tư từ đó đưa ra cho mình 1 công cụ quản lý danh mục hiệu quả được thiết lập sẵn thông thường dữ liệu được tổng hợp qua dạng excel.

Cách chọn công cụ quản lý danh mục đầu tư phù hợp

Để có được công cụ quản lý đầu tư hiệu quả nhà đầu tư cần xác định được các vấn đề sau:

Phương pháp đầu tư chứng khoán: dài hạn hay ngắn hạn?

Theo phương pháp dài hạn: nhà đầu tư cần chọn lọc một cách bài bản và xây dựng cho mình nền tảng kiến thức tài chính nhất định. Với phương pháp này nhà đầu tư không cần bấm bảng điện thường xuyên và chỉ quan tâm con số trên báo cáo tài chính không quan tâm đến tin tức.

- Phân tích vi mô, vĩ mô, bối cảnh thị trường tài chính trong và ngoài nước

- Chọn ngành tiềm năng và có dư địa trong tương lai.

- Sau đó bóc tách, lựa chọn các cổ phiếu tiềm năng.

Theo phương pháp ngắn hạn: nhà đầu tư áp dụng phân tích kỹ thuật, điểm rơi tin tức để hành động mua/bán và quản trị rủi ro thật chặt chẽ. Xem thêm các phần mềm hỗ trợ phân tích kỹ thuật và các chỉ báo tại Stock Insight!

Nhận diện rủi ro tối đa mà nhà đầu tư có thể chịu đựng

Nhà đầu tư có thể nghe rất nhiều về cụm từ “lợi nhuận đi kèm rủi ro tương ứng” hay “high risk high return”,.. Tất cả những phương châm này phù hợp với ngắn hạn. Nếu trong dài hạn, nhà đầu tư nên đặt phương châm “tăng trưởng tài sản với rủi ro tối thiểu).

Về cách nhận diện rủi ro của bản thân nhà đầu tư có thể tham khảo thêm tại đây!

Cách xây dựng danh mục đầu tư

Nhà đầu tư nên đưa ra tiêu chí về từng cổ phiếu mà mình tham gia trên thị trường. Xét 5 nhóm cổ phiếu tăng trưởng, cổ phiếu chu kỳ, cổ phiếu thời vụ, cổ phiếu blue chip, cổ phiếu phòng vệ:

- Lọc cổ phiếu: lựa chọn doanh nghiệp tốt (tăng trưởng doanh thu/lợi nhuận, biên lợi nhuận tăng dần, ban điều hành uy tín,…) và lập cho mình bảng theo dõi theo từng chỉ số tài chính.

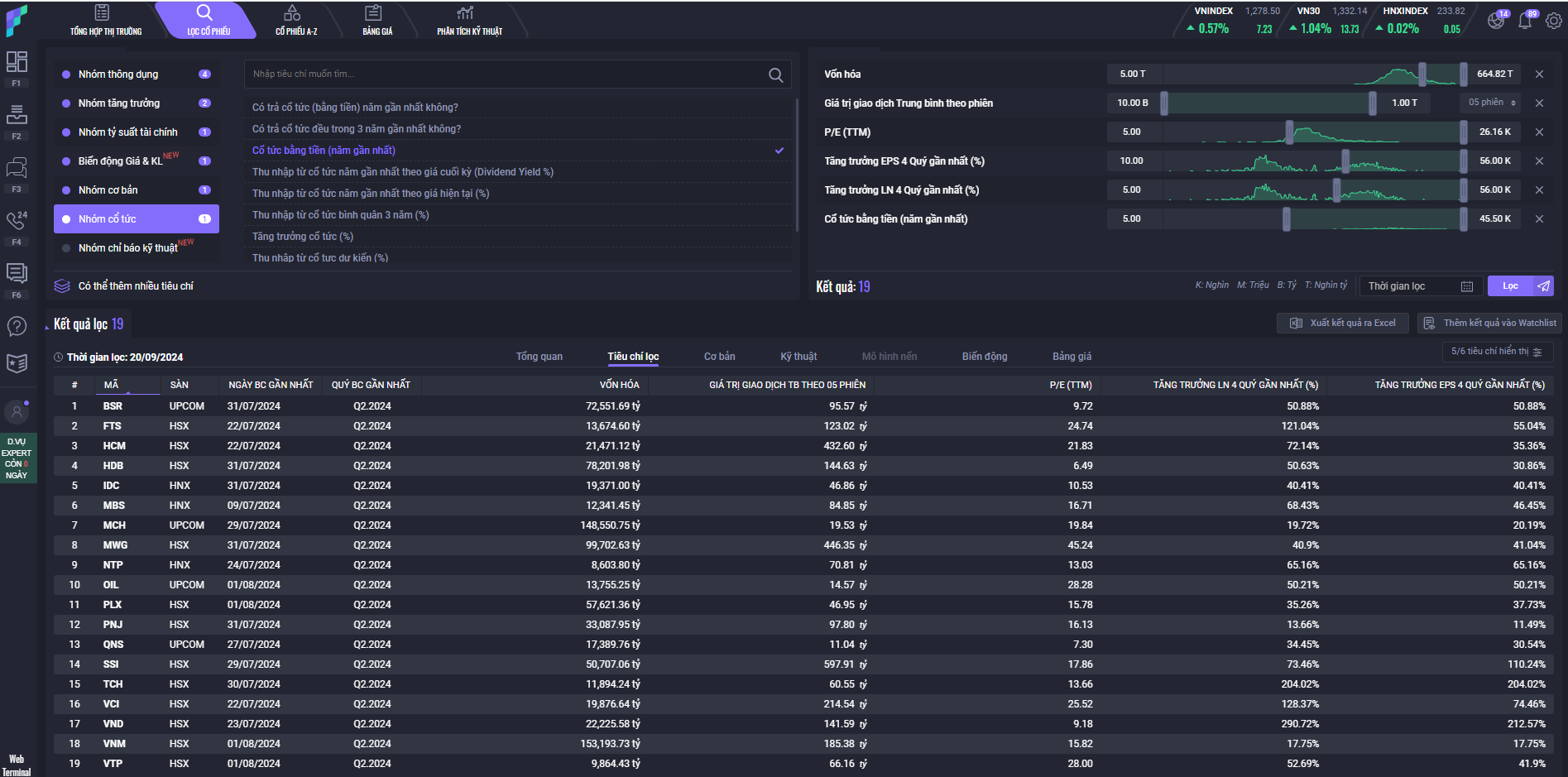

- Vốn hóa doanh nghiệp trên 5000 tỷ, Tỷ lệ chi trả cổ tức hợp lý, giá trị giao dịch trong phiên từ 10 tỷ trở lên.

- Định giá tương đối cổ phiếu theo các phương pháp DCF, FCF, P/E, P/B , ROCE,… Lưu ý tùy ngành nghề sẽ có cách định giá phù hợp.

- Phân bổ danh mục hợp lý theo giá trị tài sản.

Thời gian xây dựng và tần suất rà soát, cơ cấu danh mục

Nhà đầu tư nên xây dựng danh mục và theo dõi trong suốt hành trình đầu tư tuy nhiên với danh mục đặt ra ban đầu thì chỉ xây dựng phương pháp 1 lần và chỉ thay đổi nếu không hiệu quả. Tùy theo thời gian mà nhà đầu tư nắm giữ thì sẽ có tần suất cơ cấu danh mục khác nhau tuy nhiên theo kinh nghiệm bản thân kết thúc 1 quý nhà đầu tư nên rà soát lại danh mục đầu tư của mình.

Tối ưu hóa tỷ trọng cổ phiếu trong danh mục

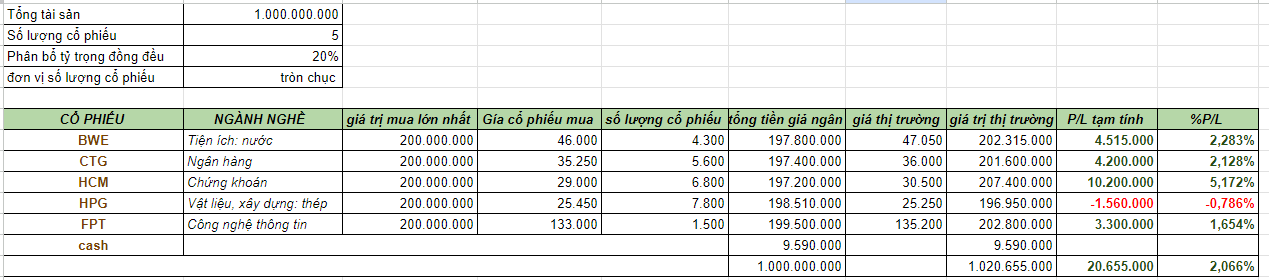

Với quan điểm cá nhân nhà đầu tư chỉ nên phân bổ tối đa 5 mã cổ phiếu để tiện theo dõi, quan sát tăng tính tối ưu và hiệu quả của danh mục đầu tư.

Như vậy tỷ lệ mỗi mã trong danh mục sẽ được tính như thế nào?

Dựa trên các kiến thức tài chính chứng khoán đã được học ở chương trình đại học thì nhà đầu tư cần phải xác định các thông số của cổ phiếu như: tỷ suất sinh lợi kỳ vọng, rủi ro – phương sai, độ lệch chuẩn, tích sai, hệ số tương quan. Nhà đầu tư cần xác định được rủi ro đặc thù đang hiện hữu, đường biên hiệu quả của các loại cổ phiếu (dựa vào lịch sử giao dịch của cổ phiếu đó).

Tuy nhiên đây chỉ lý thuyết, thực tế nhà đầu tư nên phân bổ cổ phiếu với tỷ lệ đều nhau trong danh mục đầu tư (Nếu danh mục 5 mã thì tỷ lệ mỗi mã 20%). Và nhà đầu tư nên chủ động tùy biến tỷ lệ nếu trong danh mục có cổ phiếu với kết quả dự phóng kinh doanh quý hoặc điểm rơi chính sách, pháp lý dễ dàng ảnh hưởng đến tâm lý ngắn hạn.

Ví dụ: danh mục lý tưởng FPT (20%), BWE (20%), CTG (20%) , HCM (20%), cash (20%).

Thông tin Bộ Tài chính đã chính thức ban hành Thông tư cung cấp các giao dịch không cần có đủ tiền khi đặt lệnh của của nhà đầu tư nước ngoài là tổ chức. Kỳ vọng vào nhóm chứng khoán thì nhà đầu tư dùng 20% cash vào thêm HCM.

So sánh tỷ suất lợi nhuận mang lại của cổ phiếu so với tổng thể thị trường chung (lấy dữ liệu giao dịch tối thiểu 3 năm để có góc nhìn rộng nhất)

Tính năng lọc cổ phiếu của web Fialda

Tất cả các công ty chứng khoán đều có tab hỗ trợ quản lý danh mục cho nhà đầu tư tuy nhiên chỉ là trên các lịch sử giao dịch của nhà đầu tư, vẫn khuyến khích nhà đầu tư tự chọn cho mình 1 cách để quản lý riêng. Đối với HSC ONE có hệ thống thông báo giá giúp nhà đầu cập nhật được giá nhanh nhất nếu chạm đến vùng mua hoặc vùng bán.

Kết luận

Mỗi nhà đầu tư dựa trên những kiến thức, kinh nghiệm và trải nghiệm sẽ tự thiết lập cho mình công cụ quản lý danh mục đầu tư khác nhau. Tất cả các công cụ quản lý đều dựa lên các dữ liệu lịch sử. Thật kỷ luật và tuân thủ theo phương pháp của riêng mình. Hi vọng, với quan điểm của cá nhân của người viết, nhà đầu tư có thể tự tạo riêng cho mình công cụ quản lý danh mục và mang lại hiệu quả giao dịch tốt nhất.

=>>> Bắt đầu xây dựng và theo dõi danh mục dễ dàng ngay với HSC ONE

Xem thêm các bài viết cùng chuyên mục:

Phần 1: Giới thiệu về Công cụ hỗ trợ đầu tư chứng khoán

Phần 2: Các phần mềm phân tích kỹ thuật phổ biến hiện nay

Phần 3: Các web chứng khoán, tài chính uy tín dành cho nhà đầu tư

Phạm Minh Hậu

Account Manager